M&AとMBOの違い、各手法のメリットや事例をくわしく解説

- 記事監修: 前田 樹 (公認会計士)

M&AとMBOの違いは、買い手とメリットにあります。M&Aは新しい方法で経営を行える点、MBOは既存の知見を経営に活かせる点が利点です。M&AとMBOの違い、TOBやEBO等の手法を徹底解説します。

| MBO | M&A | TOB |

|---|---|---|---|

買い手 | 自社の経営陣など | 主に外部の第三者 | 主に外部の第三者 |

買収対象 | 上場企業、中小企業 | 上場企業、中小企業 | 上場企業 |

メリット |

| これまでとは違った方法で、会社をよりよい方法に進めることができる | 対象となる会社の同意がなくとも進めることができる |

M&AとMBO、またTOBとMBO、混同されやすい単語ですが、それぞれの説明や違いについて解説していきます。

MBOとは、Management Buyoutの略で、経営者による企業買収のことを指します。

現在の対象会社の経営者が資金を出資し、事業の継続を前提に対象会社の株式を購入します。

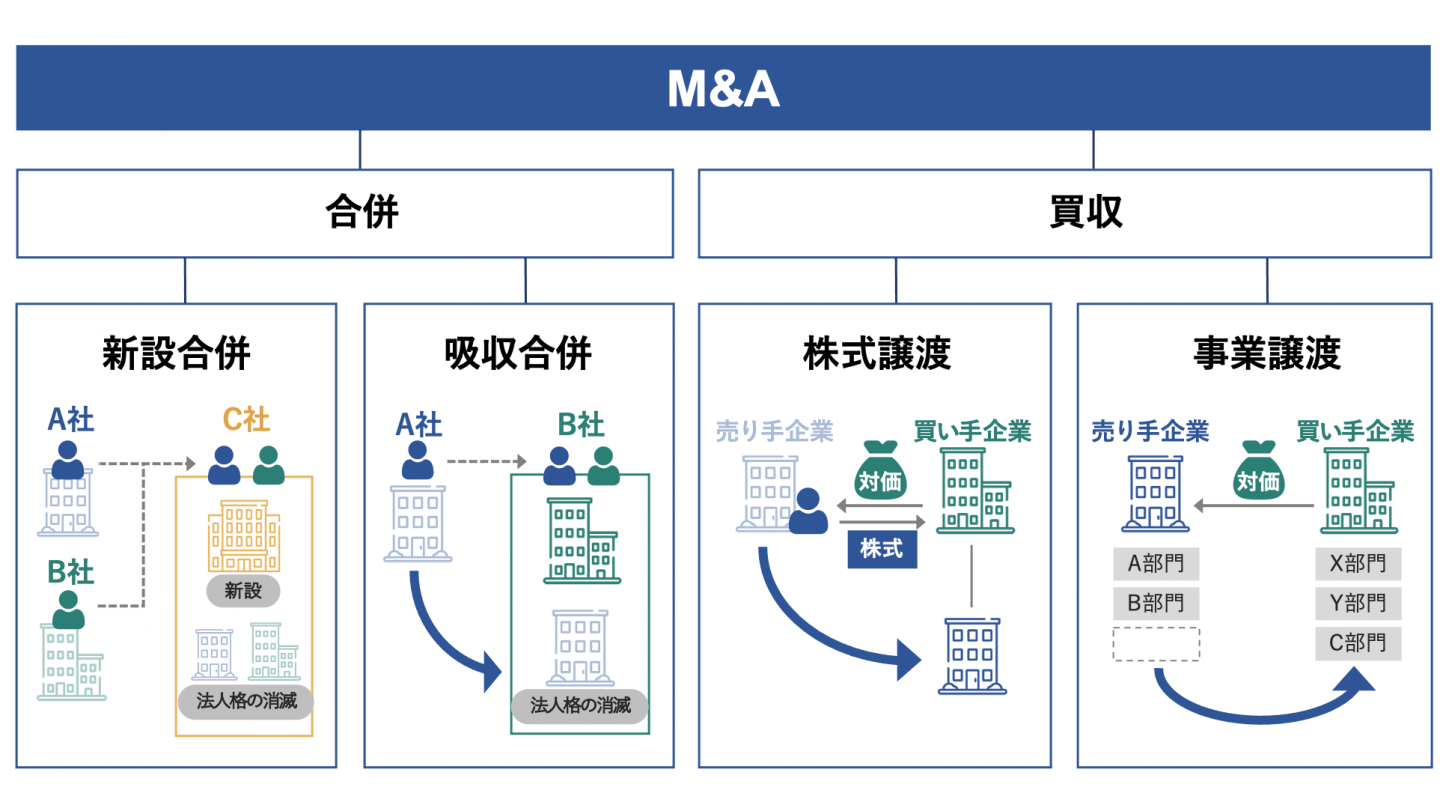

M&Aとは、Merger And Acquisitionの略で、企業の合併や買収のことを指します。

企業の買収や合併などが含まれるもので、MBOはM&Aの中の一つとなります。

また、M&Aの手法には株式譲渡、事業譲渡、合併、会社分割などが含まれます。

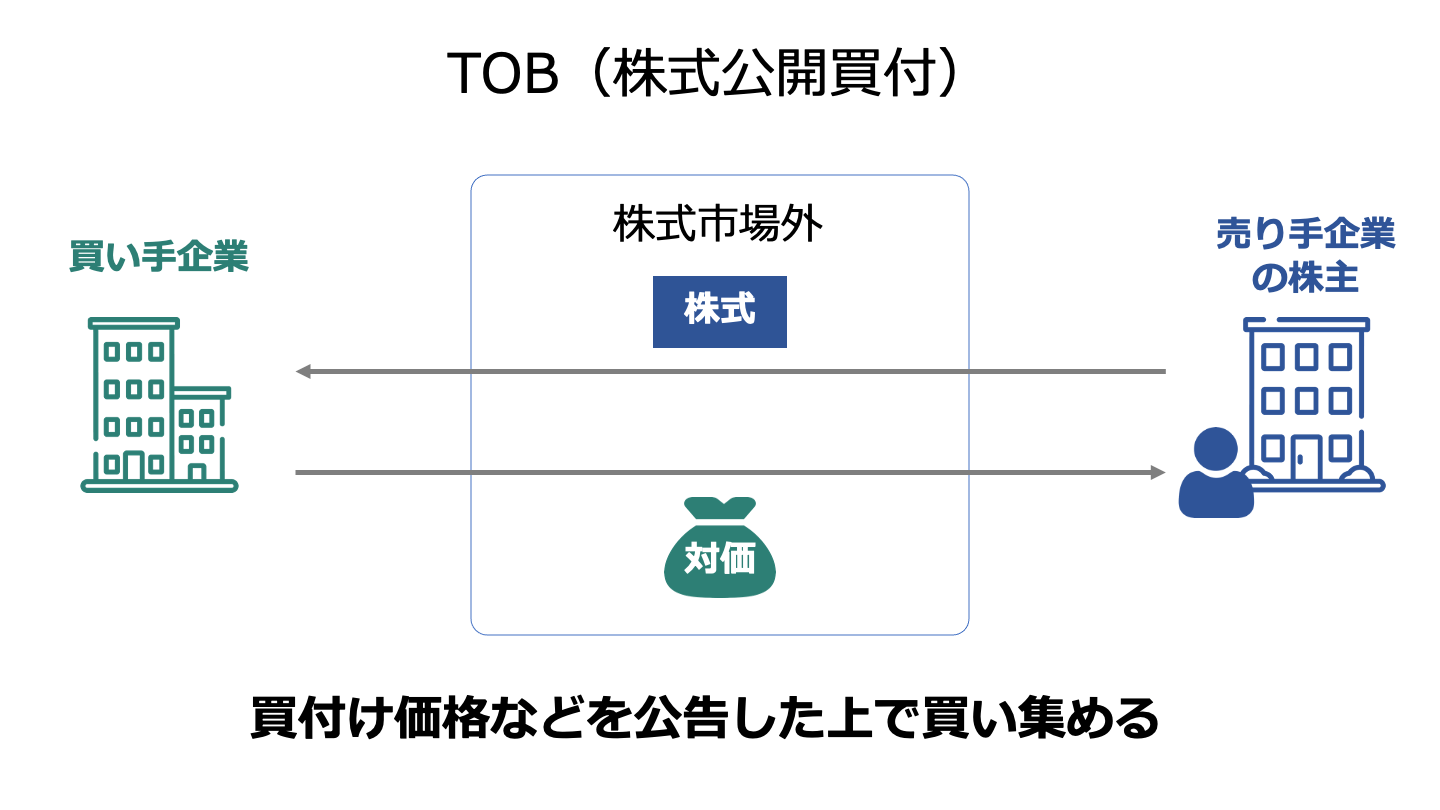

TOBとは、Take-Over Bidの略で、株式公開買付のことを指します。

公開買付とは不特定かつ多数の者に対し、公告により株券等の買付等の申込又は売付け等の申込みの勧誘を行い、取引所金融商品市場外で株券等の買付等を行うことをいいます。

証券取引所を通さずに既存株主から株式を買い付けることになります。

MBOと並列の関係ではなく、MBOの手段としてTOBを使うこともあります。

MBOとM&Aの違いについて解説していきます。MBOとM&Aの違いは主には売却先の違いがあります。

MBOの買い手は自社の経営陣などこれまで会社に関わってきた人が対象となります。

一方で、M&Aの場合、多くは外部の第三者が買い手になります。

これまでの経営方針などが変わらないMBOに対して、外部の第三者が買い手となるM&Aでは経営方針なども変わるため、これまでとは違った雰囲気に変わります。

MBOの場合、これまでと同じ経営陣で経営されるため、既存のノウハウを活かして経営することができます。

MBOを実施した場合、事業承継等もスムーズにできることがメリットとなります。

一方、M&Aで外部の第三者が買い手となった場合には、会社のことがわからないため、引き継ぎ期間が必要となります。

しかし、これまでとは違った方法で会社をよりよい方向に進めることができる可能性があります。

MBOの場合、会社を理解しており既存の方法から変化がないというメリットがありますが、新しい方法はなかなか出てきません。

MBOとTOBの違いについて解説していきます。

MBOとTOBの違いは主には買収対象となる企業に違いがあります。

MBOの対象となる企業は上場企業だけではなく、中小企業も対象となりますが、TOBの対象となる企業は上場企業が対象となります。

MBOに関しては現経営陣が会社を買収することになるため、対象となる企業が上場していてもしていなくても実施することが可能です。

一方で、TOBは上場企業の株式を買い取ることを前提にしており、中小企業などでは用いることができません。

MBOでは現経営陣が会社を買収するため、友好的に進みやすく、従業員などからも支持されやすい方法となります。

一方、TOBでは、対象となる会社の同意がなくとも進めることができるため、上場している企業ではいつでも実施することができます。

それぞれ用いられやすい場面、また、用いることができる場面が異なるのでそれぞれの場面に応じて活用しましょう。

MBOを用いる場合のメリットやデメリットについて解説していきます。

メリット |

|

|---|---|

デメリット |

|

MBOを用いる場合のメリットは主に6つあります。

第三者が株式を保有している場合は、経営陣は株主の意見も取り入れながら経営を進めることになりますが、MBOを実施すると経営陣と株主が一致するため、株主の意見を機にすることなく経営を進めることができます。

その結果、短期的な利益だけを追求するのではなく、長期的な視点も取り入れて経営をすることができ、独立した経営を実現することができます。

経営陣と株主が一致しているため、意思決定においてもメリットがあります。

第三者が保有している場合、株主総会等で決議が必要となりますが、MBOをすると経営陣と株主が一致するため、株主総会等の手続きは必要であるものの、説明や決議までの時間などが必要なく進めることができます。

その結果、意思決定は迅速にすることができ、スムーズな経営を次実施することができます。

MBOでは、現経営陣が株式を取得するだけであるため、変化するのは株主構成のみです。

経営陣はそのまま残り、経営を進めていくため、従業員にとっては働く環境に変化はありません。

また、従業員の雇用条件などにも変化はなく、雇用が継続します。

第三者の意見に影響を受けず、経営を継続できるため、従業員のモチベーションは向上し、組織として一体感を得ることができます。

MBOの場合、既存の経営陣が株式を取得して経営を進めるため、引き継ぎに関して時間もかからず、円滑に事業承継を実施することができます。

会社を理解する時間などが必要ないことでスムーズに引き継げます。

第三者に引き継ぐ場合には会社の理解からスタートするため、会社の説明などをした上で事業の引き継ぎをすることになります。

MBOであればそのようなことはなく、事業を承継することができます。

今までの経営陣がそのまま株主になるため、組織文化や体制、経営戦略などはそのまま引き継がれます。

これまでの組織文化などを引き継ぎつつ、今までの良かった点を引き継ぎつつ、さらに良くするための再構築が可能になります。

第三者が引き継いだ場合には、新しい組織文化などを取り入れることは可能ですが、今までのものはなかったものとなり、大きく変わってしまう可能性もあり、従業員等が受け入れられない可能性があります。

MBOの場合であれば、再構築した場合であっても良い点などを引き継ぎつつ、大きく変わらず進めることができるため、従業員などにも受け入れやすい結果になります。

株式を上場している場合、常に誰でも株式を取得できる状況になります。

先述した通り、上場している企業の場合、相手の同意なく、TOBを仕掛けることができます。

MBOをすると経営陣が株式を取得することで、経営陣が株式を保有している状態となり、第三者が株式を取得できない状況となります。

また、非上場株式であれば譲渡制限株式にすることが多く、取締役あるいは株主の同意がなければ譲渡することができません。

MBOを実施した場合には、敵対的な買収ができない状況にでき、回避することができるのです。

MBOを用いる場合のデメリットは主に4つあります。

MBOを実施する場合、既存の経営陣がそのまま経営を継続します。

そのため、MBOを実施しても既存の経営陣が継続するため、経営方針や組織風土などは変わらず、良い点はもちろんのこと、悪い点などもそのまま引き継いでしまいます。

経営体質などが変わらないまま、市場の変化についていけない可能性があります。

株式会社は会社の所有と経営を分離するという特徴がありますが、MBOを実施すると所有と経営が一致します。

そのことで株主の利益を阻害してまで経営陣の利益を追求することはなくなりますが、経営に対しての監視機能は弱体化します。

経営陣が全ての株式を保有していれば問題ないのですが、一部別の株主がいた場合には、経営陣と少数株主に情報の格差が生じることや監視機能がうまく機能しないなどの弊害が生じてしまいます。

詳細なスキームについては後述しますが、中小企業の経営陣がMBOを行う場合、十分な資金はなく、SPCを設立して、金融機関から資金調達をします。

その後、SPCと既存株主が所有する会社が合併を行うため、対象会社に借入金が残ります。

経営陣などは変わらず、借入金の返済だけ増えることなるため、資金繰りが悪化するリスクがあります。

上場企業がMBOを実施した場合、上場廃止することになります。

その結果、株式発行により外部からの資金調達を実施することがしづらくなります。

MBOを実施した後は、金融機関からの借入や経営陣などが自ら増資に応じるなどの手段が原則となります。

そのため、借入金などが多く、資金調達が必要となるような会社でMBOを実施しようとする場合には注意が必要となります。

また、上場企業であれば借り入れやすいですが、非上場になってしまうと借り入れにくくなることもあるのでその点は注意が必要です。

MBOと類似する3つの手法を紹介していきます。

EBOとは、Employee Buyoutの略で従業員が対象会社の株式を取得することで経営権を獲得する手法になります。

EBOは後継者がいない場合などに活用されることになります。

MBOは現経営者がそのまま経営を続けるのに対して、EBOは現従業員が事業を引き継いで、会社の経営をします。

会社のことを理解して、これまでと同じようなやり方を受け継ぎつつも新たな考え方も取り入れることができるというメリットがあります。

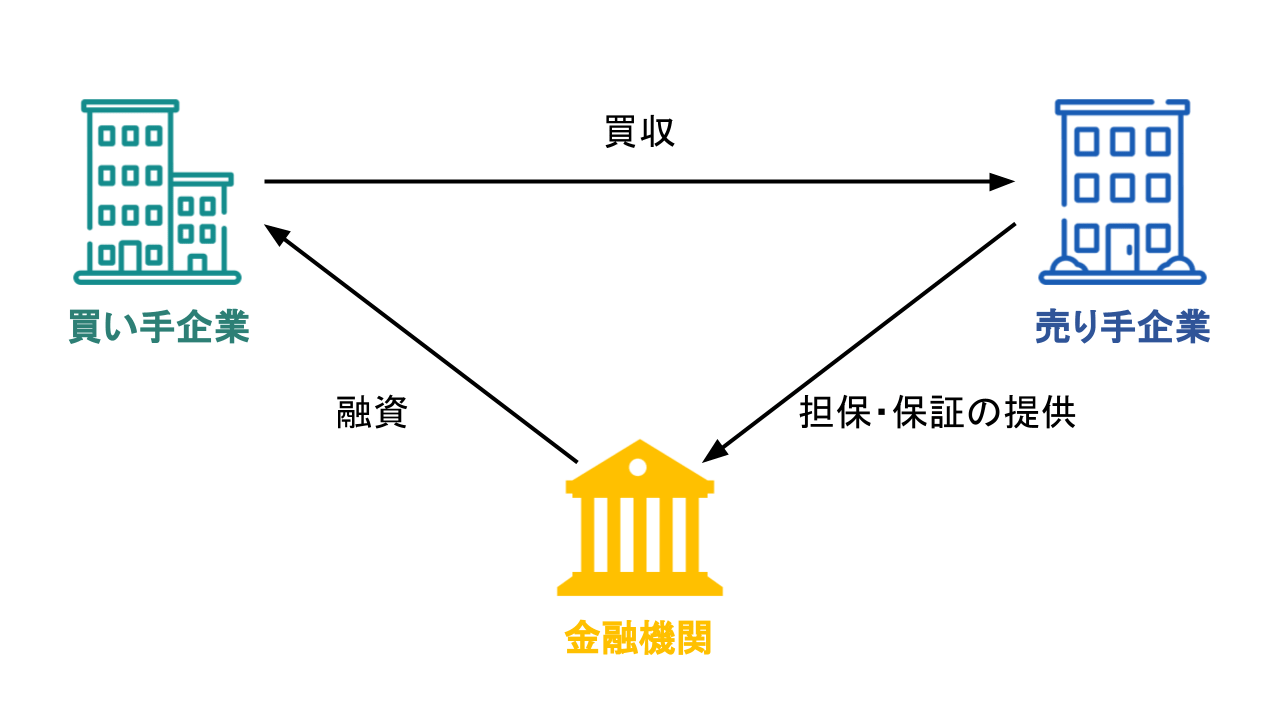

LBOとは、Leverage Buyoutの略で、対象会社の資産や収益性を担保として金融機関から資金を調達して対象会社を買収する手法になります。

LBOとMBOは並列ではないため、LBOを用いてMBOを実施する場合もあります。

LBOを実施することで対象会社の有利子負債は増加することになります。

そのため、将来の業績の改善を見込んだ上で、改善して得られたキャッシュを元に返済できることが想定できなければうまくいきません。

当該手法を用いると自己資金が少額であったとしても規模の大きな会社を買収することも可能になるというメリットがあります。

MBIとは、Management buy-inの略で、企業を買収した投資家が対象企業に外部から経営の専門家を送り込んで経営の立て直しを図り、企業価値が向上した時に売却することで利益を得る手法になります。

経営の専門家を送り込むことで対象企業を立て直すため、業績の悪い会社やブランド力などがない企業において有効な手法と考えられます。

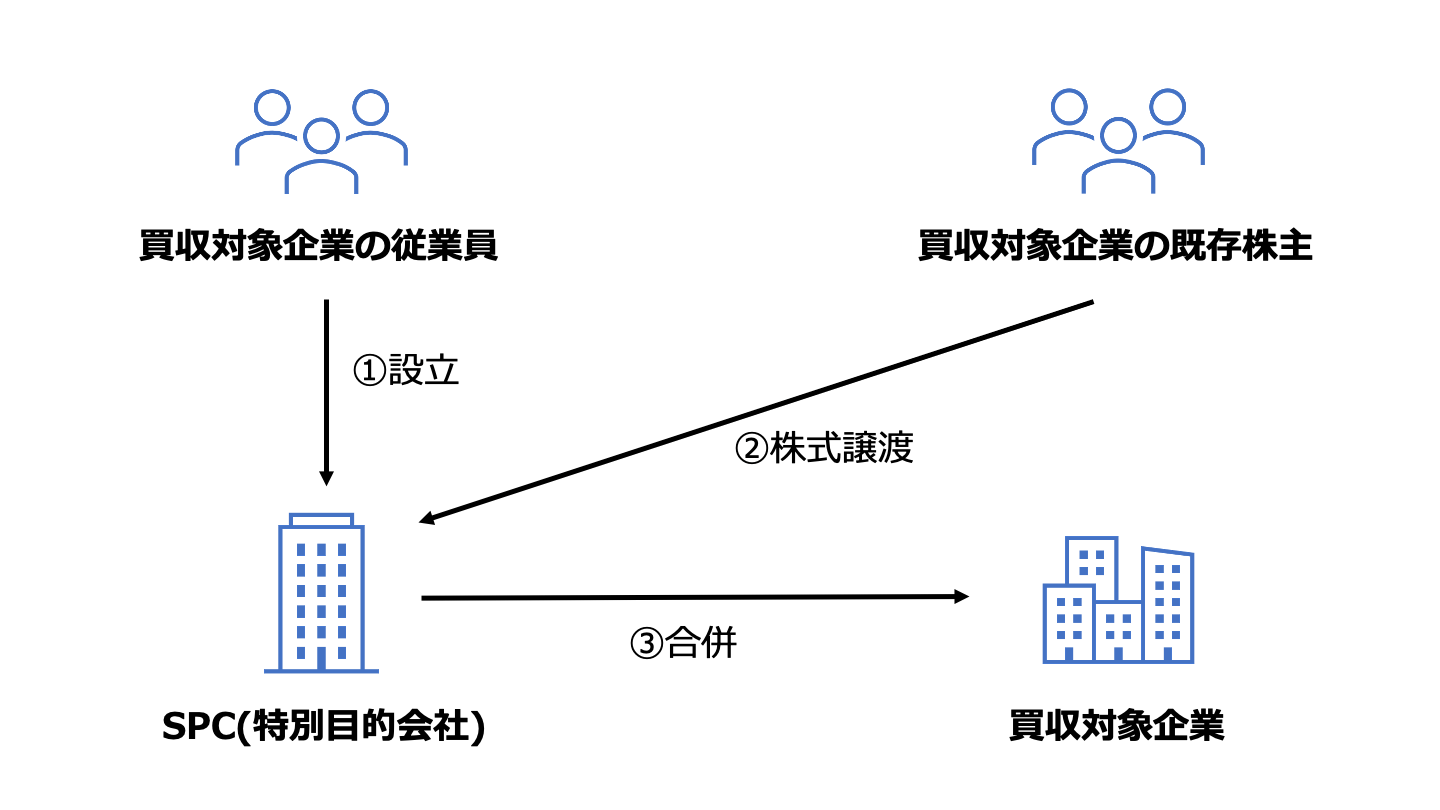

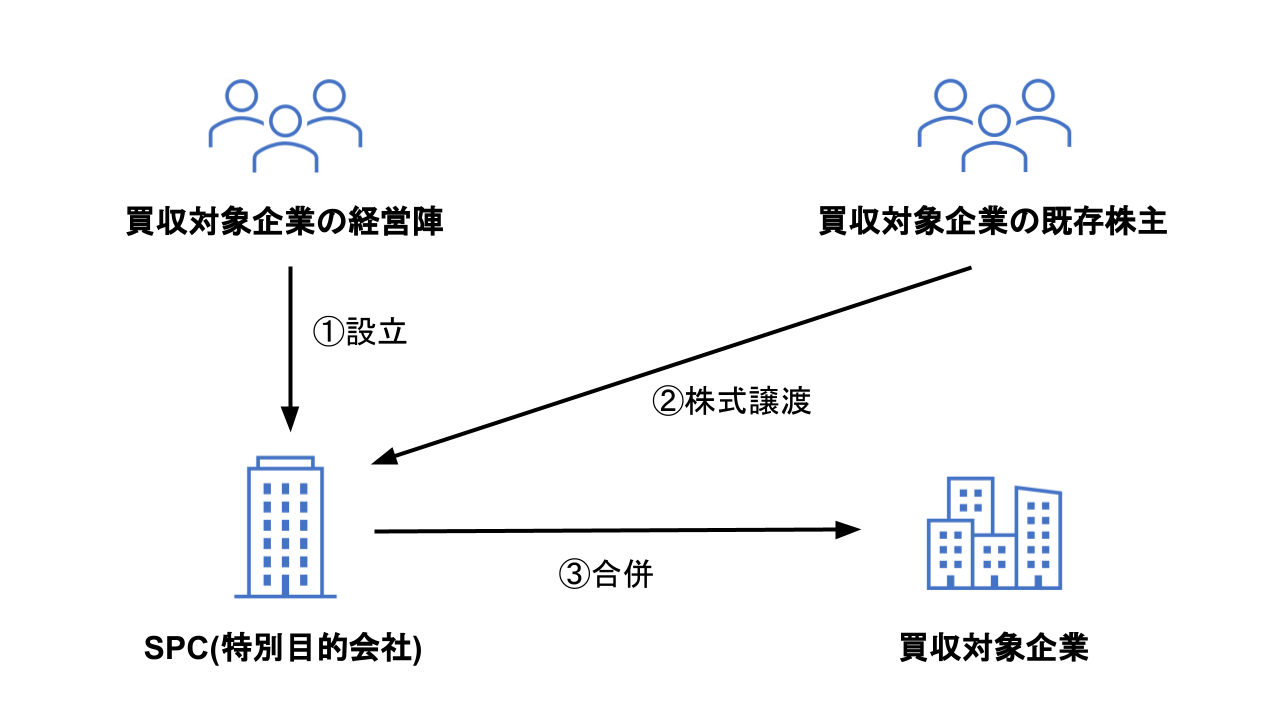

一般的なMBOスキームについて解説していきます。

MBOを実施するにあたっては、対象会社の株式を買い取り、事業を受け入れる会社が必要となります。

それが受け皿会社である特別目的会社(SPC、Special Purpose Company)となります。

現経営陣が単独あるいはスポンサーと共同して、対象会社の株式を保有する目的とするSPCを設立することになります。

MBO対象企業の子会社化するために使われます。

設立されたSPCは既存株主から株式を取得することになります。

その際に経営陣だけでは既存株主から取得する資金を用意することができないこともあります。

その場合、投資ファインド等のスポンサーから支援してもらうことになります。

受け皿会社を設立の上、スポンサーが出資を行い、さらには金融機関から借入を行うことで資金調達をすることになります。

借入金を活用してM&Aは、少額の手元資金で多額の借入金を活用してリターンを得ることができるLBOを活用したやり方となります。

少数株主を排除するため、スクイーズアウトなども活用しながらSPCは対象企業の株式を全て取得することになります。

対象会社の株式を全て取得したSPCは買収の対象となった企業と合併することでMBOは完了することになります。

以上が、MBOの流れとなります。

MBOの事例について紹介していきます。

被買収企業は株式会社オンリーで、本社が京都府京都市にある紳士服・婦人服などの自社プライベートブランド商品を展開している会社です。

買収者は株式会社紳士服中西で被買収会社の株券を取得することを目的に設立された会社です。

なお、代表取締役の中西浩一氏が被買収企業の株式を30.42%所有しています。

MBOを実行した背景は、被買収会社が安定的かつ継続的に企業価値を向上するために中長期的な視野に立った抜本的な経営戦略の実行とそれを可能にする機動的かつ柔軟な意思決定体制を構築することが急務となっているためです。

具体的には、事業環境の変化に対応した衣料品関連事業の強化、不動産投資の強化及び周辺事業への進出、デジタルトランスフォーメンションへの積極投資の実行をするため、MBOの実行が必要となりました。

被買収企業はサカイオーベックス株式会社で、本社が福井県福井市にある繊維品の染色、整理加工、テキスタイルの企画・製造・販売などを展開している会社です。

買収者はサカイ繊維株式会社で被買収会社の株式及び新株予約権を取得して事業活動の管理を行うことを目的に設立された会社です。

なお、代表取締役の松木伸太郎氏が被買収会社の株式と新株予約権を所有しています。

MBOを実行した背景は、新型コロナウイルスの感染症の感染拡大により成熟していた染色加工事業や繊維販売事業の対象となる市場の縮小が顕在化し、抜本的な事業構造改革が必要となったためです。

具体的には染色加工事業及び繊維販売事業における販路拡大と新規海外生産・調達拠点の設置、染色加工事業及び繊維販売事業における研究開発の促進、繊維販売事業におけるPBブランドの販売促進、制御機器事業におけるM&A等による成長促進、積極的な人材育成と採用への投資などの抜本的な改革が必要で短期的に業績に与える影響が大きいことから、MBOの実行が必要となりました。[3]

被買収企業はEPSホールディングスで、本社が東京都新宿区にある臨床試験の企画から運営・薬事申請、製造販売後の調査、臨床研究のサポート、MRの派遣などの事業を展開している会社です。

買収者は新鷹株式会社で有価証券の取得や保有、売買などを目的に設立された会社です。

なお、代表取締役である厳浩氏は被買収企業の株式を0.75%所有しています。

MBOを実行した背景は、被買収企業の近年の業績は複数の事業セグメントを展開し、M&Aなどを活用して売上面では着実な成長を達成してきたが、市場成長の鈍化や競争激化の影響で利益面の成長が停滞しており、新規事業の創出やデジタルトランスフォーメンションの対応などで多額の先行投資などが必要となり、柔軟かつ機動的に実行する必要出てきたためです。

具体的には、大胆な投資及び戦略転換を通じた現有基盤事業の再構築、創薬、ヘルスケアプロダクト事業の創出、事業・管理双方におけるデジタルトランスフォーメーションの推進、事業セグメントにおける自律経営の教科と新たなベンチャービジネスの創出が必要となり、これらの実行のため、スズケンに相談のもと、MBOの実行に至りました。[5]

株式公開買付実施後、既存株主であるワイ・アンド・ジー、スズケン及び出資役職員が被買収企業の株主となるよう株式併合、株式交換、株式移転、吸収合併を実施。

[1] MBOの実施及び応募の推奨に関するお知らせ(2021年8月18日)

[2] 株式併合、単元株式数の定めの廃止及び定款の一部変更に関するお知らせ(2021年11月26日)

[3] MBOの実施及び応募の推奨に関するお知らせ(2021年7月27日)

[4] サカイオーベックス株式会社株式等に対する公開買付けの結果に関するお知らせ(2021年9月9日)

[5] MBOの実施及び応募の推奨に関するお知らせ(2021年5月27日)

[6] EPSホールディングス株式会社株式に対する公開買付けの結果に関するお知らせ(2021年7月9日)

ここまでMBOについて解説してきましたが、いかがでしたでしょうか。

上場会社でも短期的な事業変革、迅速な意思決定の必要性などからMBOを実施される場合もあります。

MBOでは経営陣が株式を取得することになり、多額の資金の準備が必要となりますが、LBOなどをうまく活用することで実行に移すことも可能です。

MBOのメリットなどを理解し、必要に応じてMBOの手続きを進めていきましょう。

(執筆者:公認会計士 前田 樹 大手監査法人、監査法人系のFAS、事業会社で会計監査からM&Aまで幅広く経験。FASではデューデリジェンス、バリュエーションを中心にM&A業務に従事、事業会社では案件のコーディネートからPMIを経験。)

M&A・事業承継のご相談ならM&Aマッチングサイト「M&Aサクシード」にご相談ください。M&Aサクシードが選ばれる4つの特徴をご紹介いたします。

M&Aサクシードが選ばれる4つの特徴

M&Aサクシードは、成約するまで無料の「完全成功報酬制」のM&Aマッチングサイトです。

M&Aマッチングサイトだから、スピード感のあるM&Aを実現しています。同業種、同エリアのマッチングはもちろん、異業種やエリアの違う成約も。

さらに、知識・経験が豊富な専任担当者が相談から成約に至るまで担当いたします。まずはご登録ください。