中小企業庁が策定した中小M&Aハンドブックとは【概要・構成】

- 法務監修: 前田 樹 (公認会計士)

中小M&Aハンドブックとは、中小企業庁が後継者不足の中小企業向けに、M&Aの流れや専門業者などをわかりやすくまとめたものです。公認会計士が、中小M&Aハンドブックの概要や目次をわかりやすく解説します。

2020年3月には中小企業庁が「中小M&Aガイドライン」を公表しました。

「中小M&Aガイドライン」は経営者の高齢化や後継者問題が顕在化している中小企業や小規模事業者が対象となるM&Aについて、当事者となる中小企業等や当該M&Aをサポートする各種支援機関向けに手引きあるいは指針となるよう作成されたものでした。

「中小M&Aガイドライン」は後継者不在の中小企業向けの手引きと支援機関向けの基本事項がまとめられていましたが、「中小M&Aハンドブック」は主には前段の後継者不在の中小企業向けの内容をまとめられたものとなっています。

「中小M&Aハンドブック」は中小企業庁が2020年9月4日に策定しました。[1]

馴染みの少なかったM&Aも後継者問題の解決手段の1つとなり、活用が広がっており、中小企業等の経営者に理解してもらえるよう作成されています。

早速中小M&Aハンドブックについて解説していきます。

M&Aというと馴染みの薄いもので後ろめたいというイメージが強かったのですが、ここ最近では変わってきています。

M&Aは買い手が事業の価値を認めて初めて成立するもので、これまで培ってきた事業の価値が再確認されるものになってきており、誇らしいものとなってきています。

そして、近年は事業引継ぎ支援センターといった公的支援機関や、M&Aを支援する機関も増加しています。

また、M&Aは経営者が評価されるだけではなく、従業員や取引先のためにもなります。

廃業などをしてしまうと従業員の雇用や取引先への迷惑につながりますが、M&Aで事業を承継することで問題は解決できます。

M&Aを実行すると売り手が気づいていない事業の魅力を評価してもらえるケースがあります。

小規模事業や債務超過の企業であったとしても、事業の価値を評価してくれる場合もあります。

例えば、高い技術力や優良な取引先との人脈や商流、地域内における知名度やブランドなどは代表的な項目となります。

これらの価値が売り手にあったとしても、買い手にとっても一大決心であるため、売り手も相応の覚悟を持って対応する必要があります。

ここまでみてきた内容の実際の事例として、「小規模企業において成立した事例」と「債務超過であるにもかかわらず成立した事例」が紹介されています。

M&Aではすぐに相手が見つかるわけではないため、早めに実施を決断することで相手探しの時間が確保できたり、譲渡代金も多くなったりする可能性があります。

日常業務で後回しになりやすいですが、早めに行動することが重要です。

M&Aを進めるにあたっては専門情報等がない状態で進めると失敗する可能性があるため、商工団体や士業等の専門家に早めに相談しましょう。代表的な相談機関は以下となります。

相談する際には、直近3年分の「税務申告書」「決算書(損益計算書・貸借対照表を含む。)」「勘定科目内訳明細書」の写しを準備しておきましょう。

あとは会社の事業概要がわかる会社案内などがあるとスムーズに説明できます。

これらの準備を進めるとともに、引退後のビジョンや希望条件を考えておくことで進めていくにあたって優先すべきことを明らかにできます。

また、情報の取り扱いにも注意して伝える人や伝えるタイミングなど注意しながら進めましょう。

ここまでみてきた内容の実際の事例として、「適切なタイミングでM&Aを決断していれば、より好条件で譲り渡せた事例」、「事業の一部をM&Aにより譲渡し、廃業費用を捻出した事例」、「廃業の意向から一点 支援機関からM&Aを提案され挑み 成立した事例」が紹介されています。

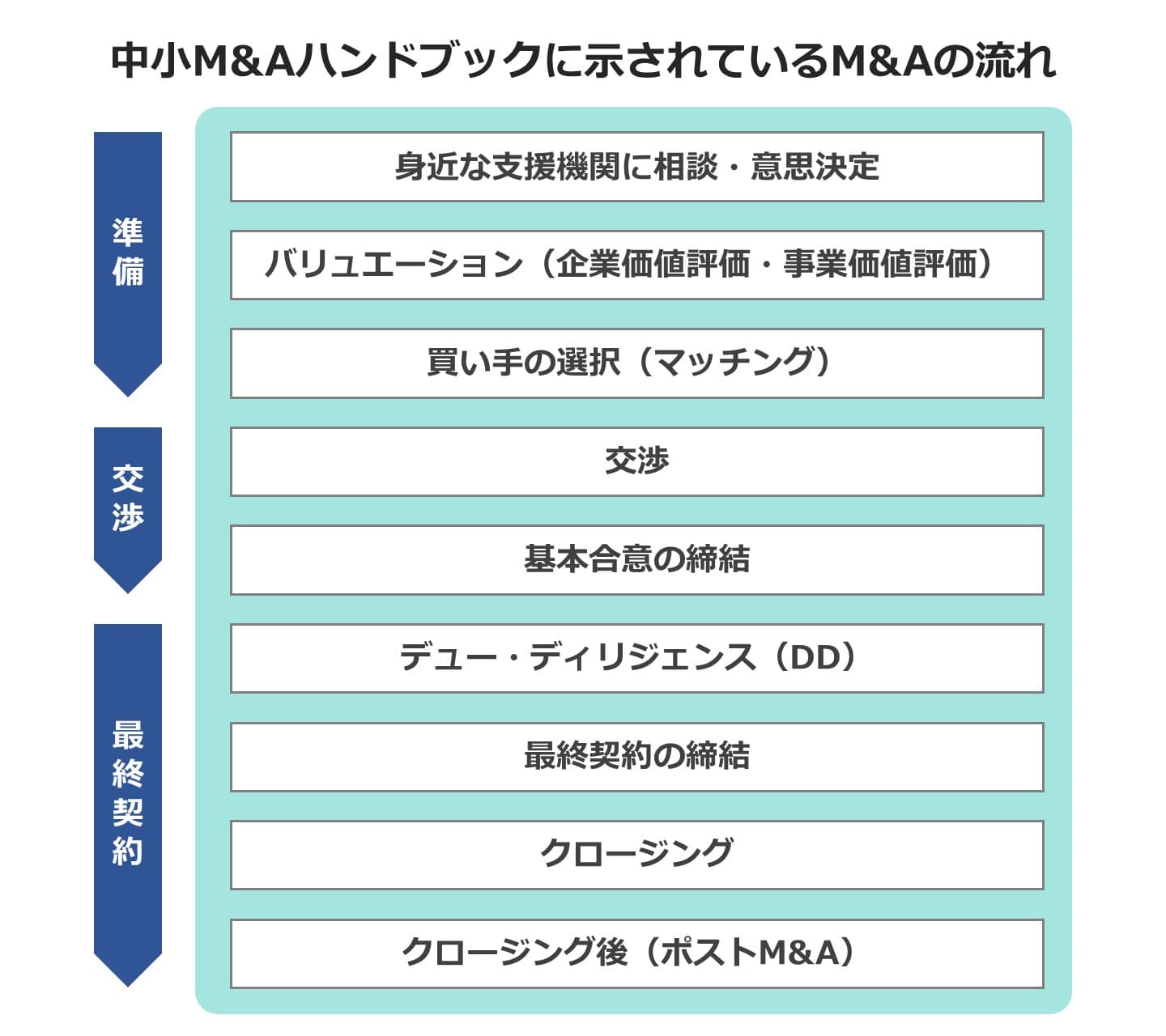

M&Aの流れは以下の通りになります。

M&Aを進めるにあたってはまずは商工団体、税理士(顧問)、金融機関、中小企業診断士(コンサルタントや経営指導員)、公認会計士、弁護士、M&A専門業者、センターなどに相談しましょう。

相談した上で、専門家の意見を聞きながらM&Aを進めるか意思決定することになります。

バリュエーションにはさまざまな方法があり、事例によって異なります。

相談先となる支援機関に相談しながら方法を選択していくことになります。

厳密なバリュエーションなどが必要な場合は公認会計士が相談先となり、そのほか、税理士や金融機関、M&A専門業者、センターなども支援機関となります。

M&Aを進めるにあたって重要となるのは買い手探しです。

信頼できるM&A専門業者などに依頼しながら進めることになります。

マッチング支援をしているのは、M&A専門業者、金融機関、M&Aプラットフォーマー、センターなどです。

交渉は売り手と買い手の経営者同士で行われる面談が重要となります。

交渉においても代理人として交渉を委任する場合には弁護士を活用するなど、M&Aの専門となる支援機関に依頼できます。

基本合意はトップ同士の面談を終えたのち、その時点での売り手・買い手の主な了解事項を確認するために締結されることになります。

デュー・ディリジェンスは主に買い手が売り手の財務・法務・ビジネス(事業)・税務などの実態について士業等の専門家を活用して調査することになります。

買い手が売り手の実態が気になるため、買い手から依頼することになります。

依頼する支援機関は、財務DDは公認会計士、事業DDは中小企業診断士、法務DDは弁護士などが対象となります。

最終契約にはデュー・ディリジェンスにおいて発見された事項や基本合意時点では留保していた事項などが交渉の内容となってきます。

これらの事項について双方合意の上、締結されることになります。

最終契約の交渉にあたっては、契約内容等の法的なチェックを要する場合には弁護士に依頼することになります。その他、M&A専門業者や金融機関などが支援機関となります。

クロージングはM&Aの最終段階となり、株式の譲渡や譲渡代金の支払、最終契約書の内容の対応などが行われることになります。

クロージング後にはPMI(ポスト・マージャー・インテグレーション)と呼ばれる経営統合が進められます。

士業等の専門家やM&Aの専門業者、金融機関などが支援機関となります。

セカンド・オピニオンとは、M&Aを進めるにあたり支援機関と契約を締結する際や、支援機関から受けた助言内容などが本当に妥当かどうかを検証する場合に依頼している支援機関とは別の支援機関に意見を求めることを指します。

M&Aにおいては客観的に妥当な判断や納得できる判断をするため、セカンド・オピニオンは有用ですが、希望する場合にはその旨を元の支援機関に説明しておきましょう。

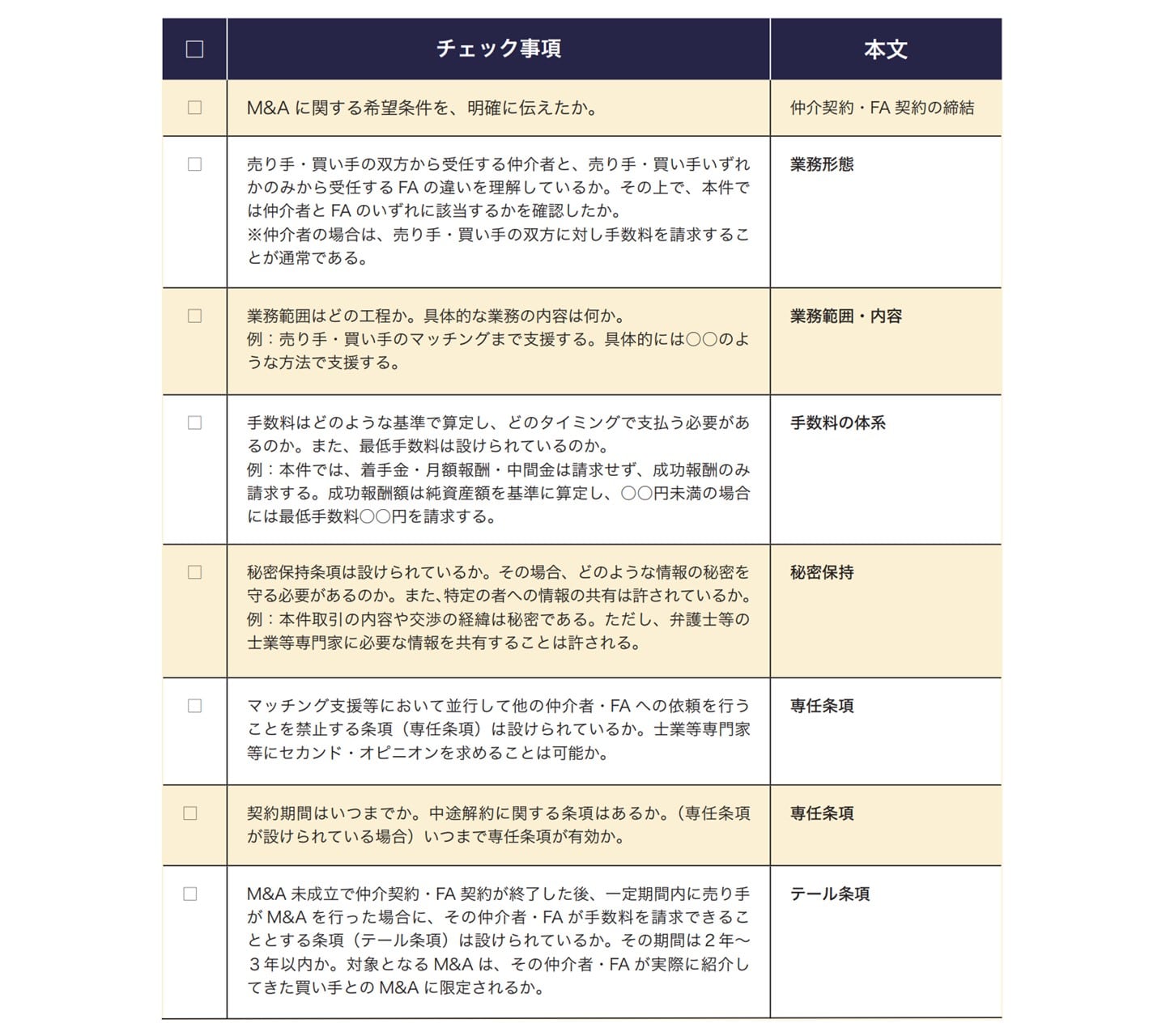

M&Aの専門業者は、マッチングの支援など先述した業務を行う民間業者となりますが、主に仲介者やFA(フィナンシャル・アドバイザー)に分類されます。

依頼する際にはチェック項目を参考にしながら進めましょう。

M&A専門業者の手数料とは、着手金、月額報酬、中間金、成功報酬の組み合わせで設定されています。

成功報酬は「レーマン方式」と呼ばれる方法で算出されることがほとんどです。

算出方法は各社で異なり、最低手数料を設定されている場合もあります。

よくあるレーマン方式は以下の計算体系で計算されます。

金額に応じて上記の割合を乗じて計算されることになります。

譲渡額1億円の株式譲渡が成立した場合の具体例を見ていきます。

着手金は100万円(成功報酬とは別)、月額報酬と中間金はなし、成功報酬は先述の内容とします。

その場合、以下のように計算されます。

手数料総額は660万円(税込)となります。

手取金額は譲渡額の1億円から手数料の660万円を控除した9,340万円となります。

M&Aプラットフォームはインターネット上のシステムに登録することで、マッチングをはじめとするM&Aの手続きを進められる支援ツールです。

M&Aプラットフォームを活用するにあたっては、インターネットでは固有名称がなくとも、広く情報が流通することで特定されるリスクもあるため、開示対象の検討が必要となります。

また、M&Aプラットフォームもここ最近増えてきており、それぞれの特徴を考えながら、自社に合ったプラットフォームを選択する必要があります。これらに留意しながら活用しましょう。

M&Aプラットフォームは基本的に低コストで、売り手に手数料が発生しないケースがほとんどです。

買い手は先述した手数料と同様で成約時点で成功報酬となるケースがほとんどです。

M&Aの実施過程において、またM&Aが終了した後に、意見や相談を求めたい場合の窓口として事業引継ぎ支援センターや日本弁護士連合会が紹介されています。

その他、顧問税理士や取引金融機関、所属する商工会・商工会議所も有用というところで紹介されています。

ここまでM&Aハンドブックについて解説してきましたが、いかがでしたでしょうか。

中小企業にとってM&Aはハードルが高いものでしたが、ここ最近は経営者の後継者不在問題の解決手法としても注目されてきています。

それに伴ってM&A業者も中小企業の案件を取り扱うようになってきており、M&Aを進めやすい環境になっています。

M&Aハンドブックを参考にしながら、現在の環境を踏まえ、実施に向けて進めていきましょう。

(執筆者:公認会計士 前田 樹 大手監査法人、監査法人系のFAS、事業会社で会計監査からM&Aまで幅広く経験。FASではデューデリジェンス、バリュエーションを中心にM&A業務に従事、事業会社では案件のコーディネートからPMIを経験。)