老人ホームの売却・M&A動向とメリット、売却額相場、5事例

- 法務監修: 相良 義勝 (京都大学文学部卒 / 専業ライター)

老人ホームの売却には、売却益の取得などのメリットがあります。介護報酬改定などの影響で経営環境が厳しくなるなか、M&Aにより事業継続・成長を図る動きが盛んです。老人ホームのM&Aの動向、メリット、売却価格相場、最新事例を解説します。

今後の老人ホーム経営を考える上でとくに大きな焦点となるのは、社会保障制度の見直しと介護人材不足です。

高齢化の進展とともに要介護認定者数・介護サービス利用者数は急速に増加しており、今後も介護需要が拡大していくことは間違いありません。[1]

そうした流れのなか、介護報酬などの社会保障給付費は膨らみ続け、それを支える生産年齢人口(生産活動の担い手となれる人の数)は年々減少しています。

そのため、国は効率性と予防を重視した社会保障制度への転換を図っています。[2]

具体的に言えば、近年の介護報酬改定は切り詰めの方向で進んでおり、老人ホーム経営にはデジタル化の推進などによる一層の効率化が求められています。

また、国は医療・介護関係事業者の地域的な連携体制(地域包括ケアシステム)の構築を推進し、医療・介護サービスの質を向上しつつ病気・障害の予防を強化することにより、収支のバランスの取れた持続可能な社会福祉制度へ転換していくことを企図しており、診療・介護・調剤報酬の改定にそれを反映させています。

自社の事業を地域的な連携体制のなかに積極的に組み込んでいけるかどうかが、今後の老人ホーム経営を大きく左右することになるでしょう。

介護業界においては人材不足が常態化しており、離職率は全産業平均よりも高く、事業所の規模が小さいほど離職率が高い傾向があります。[3]

介護需要の拡大、生産年齢人口減少、介護報酬切り詰めなどにより介護人材の不足は今後一層深刻化し、外国人材を含めた人材の獲得競争が激化する恐れがあります。

[1]介護分野をめぐる状況(厚生労働省)

[2]今後の社会保障改革(厚生労働省)

[3]介護人材の確保・介護現場の革新(厚生労働省)

デジタル化や地域的な連携強化は事業規模が大きいほど進めやすいことから、大手事業者による中小規模事業者の買収の動きが活発化しています。

大手事業者は地域包括ケア体制における支配的な地位を獲得・強化するため、既存拠点との連携が期待できる近隣地域の介護施設の買収を進めています。

また、未進出地域の介護事業者を買収し、他社に先んじて地域的な連携を確立しようとする動きもあります。

不採算部門・施設を切り離し、他の事業に経営資源を集中するためにM&Aを利用する事業者もいます。

例えば、介護保険制度開始後に異業種から介護分野に参入した大企業グループが介護専門事業者に事業を託して撤退する事例などがあります。

近接分野(医療・社会福祉関係)や異業種から介護事業に参入するために老人ホーム経営企業などを買収する例は少なくありません。

また、厳しい経営環境のなか、投資ファンドに会社を売却し、その経営支援のもとで競争力を強化しようとする介護事業者の例もあります。

大手同業者への売却により、売り手側としてもデジタル化や地域連携強化を進めやすくなり、グループが有するブランド力を活用して事業成長を図ることができるようになります。

介護保険制度開始前や開始直後に設立された老人ホームでは、経営者が引退時期を迎え、後継者難を抱えているケースが少なくありません。

M&Aを選択肢に入れれば、事業承継の可能性は大きく広がり、サービス継続や雇用維持を図ることが可能です。

老人ホームのオーナーとしては、M&Aによる売却益の取得や個人保証の解消によりハッピーリタイアを実現することができます。

経営難から廃業を検討しているような老人ホームでも、買い手との経営統合により潜在的な価値を開花させ、事業成長を果たすケースがあります。

相性のよい相手(自社の価値を十分に評価し、大きなシナジーを引き出してくれる相手)とのマッチングを図ることが重要です。

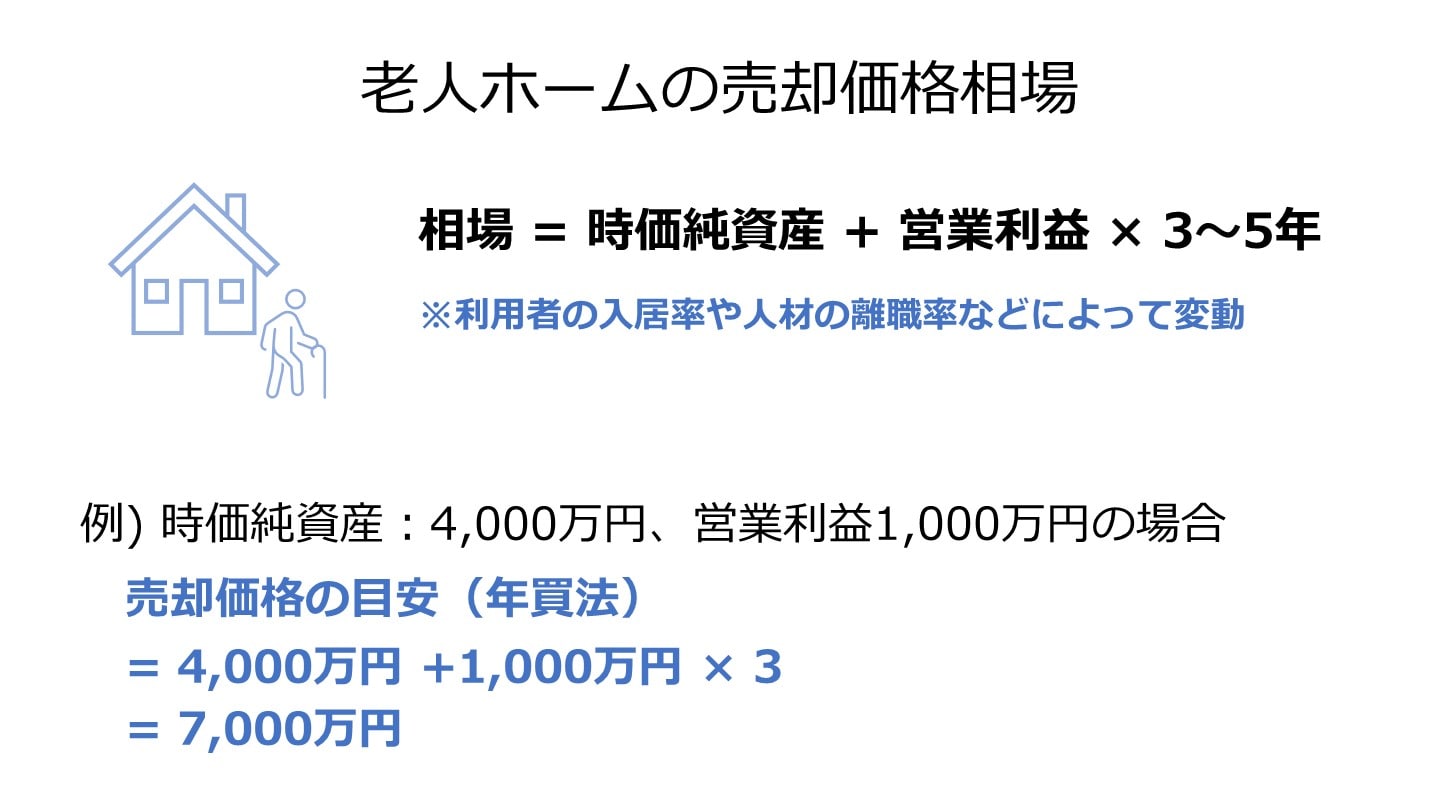

M&Aの売却価格はバリュエーション(企業価値評価)に基づき交渉により決定されます。

バリュエーションとは、株主(投資者)の立場から企業の値付けをすることです。

バリュエーションの結果が高額であるほど、高値での売却が期待できます。

M&Aは企業という「一点物」の取引であり、ビジネスの全方面にわたる要素が評価に影響し、買い手との相性によっても価格が変わります。

したがって、老人ホームの売却価格の相場を具体的に「○○円」として挙げることはできませんが、簡易的なバリュエーションを行うことで売却価格を大まかに予測することができます。

バリュエーションには大きく分けて3つのアプローチがあります。

①のDCF法では、事業計画に基づいて将来のキャッシュフローを集計し、リスクなどを加味しながらファイナンス理論を用いて現在の価値に変換するという手続きをとります。

具体的な数値を根拠にして評価できるのがメリットで、情報開示が求められる上場企業では必須の手法です。

ただし、予測に基づく評価であるため客観性に乏しいきらいがあります。

また、数値化した事業計画を用意できることが前提となり、専門機関への委託が必要であるため比較的高額のコストがかかります。

②の市場株価法は上場企業に対して用いられる手法で、株式時価総額にプレミアム(通常2割程度)を上乗せした額を企業価値とします。

非上場企業の場合、業容が類似した上場企業との比較で企業価値を割り出す手法(類似会社比較法)があります。

マーケットアプローチは市場による評価に基づくため、客観性に優れており、インカムアプローチを用いる場合にもマーケットアプローチで補足するのが一般的です。

③の簿価純資産法・時価純資産法は簿価ないし時価の純資産をそのまま企業価値とする手法です。

将来の収益性を反映させることができないため、M&Aでは通常用いられません。

年倍法では「企業価値=時価純資産+直近年度の営業利益の数年分」とし、現在の利益をもとに将来の収益性を大ざっぱに見積もって企業価値に反映させます。

具体的な根拠には欠ける手法ですが、専門家以外でも数字の意味を理解しやすく、当事者の相互理解が重視される中小企業間M&Aではしばしば利用されます。

売却価格を簡易的に予測するのにも有用です。

年倍法で営業利益にかける年数は「3~5程度」が一般的な相場とされ、老人ホーム売却の場合もこの範囲を相場と考えることができます。

実際の評価は以下のような要素により変動します。

| 評価を高める要因 | 評価を下げる要因 |

|---|---|---|

純資産 |

|

|

将来性・収益性 |

|

|

事業引き継ぎのしやすさは、とくに現経営者がM&A後に退職するケース(事業承継のためのM&A)で問題となります。

小規模な老人ホーム経営では、業務の流れや施設内での決まりごとが経営者個人の言動をもとに暗黙のうちに形成され、取引先との交渉や人材採用なども経営者が一手に引き受けて事業を回しているという場合が少なくありません。

こうしたケースで経営者がM&Aと同時に退職してしまうと、買い手が事業を引き継いでうまく回していくことが困難です。

現状では将来的な収益も大いに期待できる事業であっても、うまく引き継げないのであれば買い手にとってはあまり価値がありません。

十分な評価を引き出すため、売り手としては以下のような対策をとるのが得策です。

M&Aをきっかけにスタッフの離職が起こることもまれではなく、大量離職や重要な人材の離職が起こればM&Aの成否にもかかわります。

M&Aの検討段階からM&A後の事業引継ぎ期間にかけて、従業員に対する十分なケアとフォローが必要です。

ヒノキヤレスコ:戸建・賃貸住宅の設計・建設・管理事業、戸建分譲住宅事業、リフォーム事業、有料老人ホーム運営事業などを展開[4]

全研本社:コンテンツマーケティング支援、Webメディア運営、海外IT人材マッチング・定着支援、法人向け語学研修、留学斡旋、日本語教育、オフィスビル賃貸などの事業を展開[5]

譲り受け企業:介護分野において人材不足が深刻化し、特定技能制度などによる海外人材の活用に注目が集まるなか、海外人材教育・定着支援事業で培ったノウハウを活かして同分野に参入し、譲受する老人ホームにおいて海外人材の日本語能力育成・定着支援、利用者・従業員向け異文化理解研修などを進めながら、海外人材紹介・教育事業のさらなる業容拡大を図る[6]

ネクサスケア:北海道札幌市、宮城県仙台市と東京都・神奈川県の主要都市において有料老人ホーム(介護付9施設・住宅型7施設)を運営[7]

SOMPOケア:SOMPOグループの介護事業を一体的に担う会社で、在宅サービスから施設系サービスまで介護サービス全般を提供[7]

譲渡企業:SOMPOグループのネットワークとブランド力を活用し事業成長を図る

譲り受け企業:戦略上の重点地域に位置するネクサスケアの施設をグループに取り込み、サービスエリアの拡大と、地域的な連携強化による持続可能なサービス提供体制確保を図る[7]

ノーザリーライフケア:北海道札幌市において住宅型有料老人ホームと看護小規模多機能型居宅介護事業所を運営し、気管カニューレ・在宅人工呼吸器などの重症度の高い医療機器の使用者にも対応した介護サービスを展開[9]

日本ホスピスホールディングス:東京都・神奈川県・愛知県において末期がん・ALSなどの難病患者向けホスピス住宅を運営[10]

譲り受け企業:親和性の高い事業を展開する譲渡企業の子会社化を通して北海道への進出と事業拡大を図る[10]

プラティア:子会社3社とともに、大阪府を中心に東京・神奈川・千葉・山梨・岐阜でグループホーム20施設、有料老人ホーム(介護付・住宅型)3施設、訪問介護・通所介護・居宅介護支援の5拠点を展開[12]

ニチイ学館:医療事務・医療経営コンサルティング、在宅系・居住系介護サービス、介護用品販売、保育施設運営、家事代行、英語教育、ペットサロンなどの事業を展開[13]

譲渡企業・譲り受け企業:介護サービスネットワークの融合による地域トータル介護サービス提供体制の構築、地域包括ケアへの対応力強化[14]

大和ライフネクスト:マンション・ビルの総合管理サービスを中心とする事業を展開し[15]、2015年に有料老人ホーム運営事業に参入[16]

創生事業団:介護老人福祉施設・介護老人保健施設・住宅型有料老人ホーム・各種在宅支援サービスを展開する社会福祉法人創生会の関連会社[17]で、首都圏・九州・北海道で有料老人ホームを展開[18]

譲渡企業:中長期的な事業発展のため[16]

[4]事業紹介(ヒノキヤレスコ)

[5]事業内容(全研本社)

[6]新会社設立及び事業譲受(全研本社)

[7]ネクサスケアの株式取得(SOMPOケア)

[8]沿革(SOMPOケア)

[9]事業所紹介(ノーザリーライフケア)

[10]ノーザリーライフケアの株式取得(日本ホスピスHD)

[11]第6期第1四半期報告書(日本ホスピスHD)

[12]企業概要(プラティア)

[13]事業内容(ニチイ学館)

[14]プラティアの株式取得(ニチイ学館)

[15]トップ(大和ライフネクスト)

[16]ケアサービス事業の承継(大和ライフネクスト)

[17]沿革(創生会)

[18]トップ(創生事業団)

社会保障制度の見直しや介護人材不足などの影響で老人ホームの経営環境は厳しさを増しています。

会社売却には、大手グループのもとでの事業成長や第三者への事業承継によるサービス・雇用の継続などのメリットがあり、今後の老人ホーム経営にとって欠かせない経営手法と言えます。

売り手側としても相性のよい相手企業とのマッチングを積極的に図っていくことが重要です。

(執筆者:相良義勝 京都大学文学部卒。在学中より法務・医療・科学分野の翻訳者・コーディネーターとして活動したのち、専業ライターに。企業法務・金融および医療を中心に、マーケティング、環境、先端技術などの幅広いテーマで記事を執筆。近年はM&A・事業承継分野に集中的に取り組み、理論・法制度・実務の各面にわたる解説記事・書籍原稿を提供している。)