M&Aのロックアップ(キーマン条項)とは、旧経営陣が一定期間事業に参画することを定める条項であり、事業継続が困難となるリスクを軽減できる点がメリットです。ロックアップの必要性や期間を徹底解説します。(公認会計士 前田 樹 監修)

M&Aにおいてロックアップの内容、設定する目的、利用される取引について解説していきます。

ロックアップとは、別名キーマン条項とも呼ばれます。

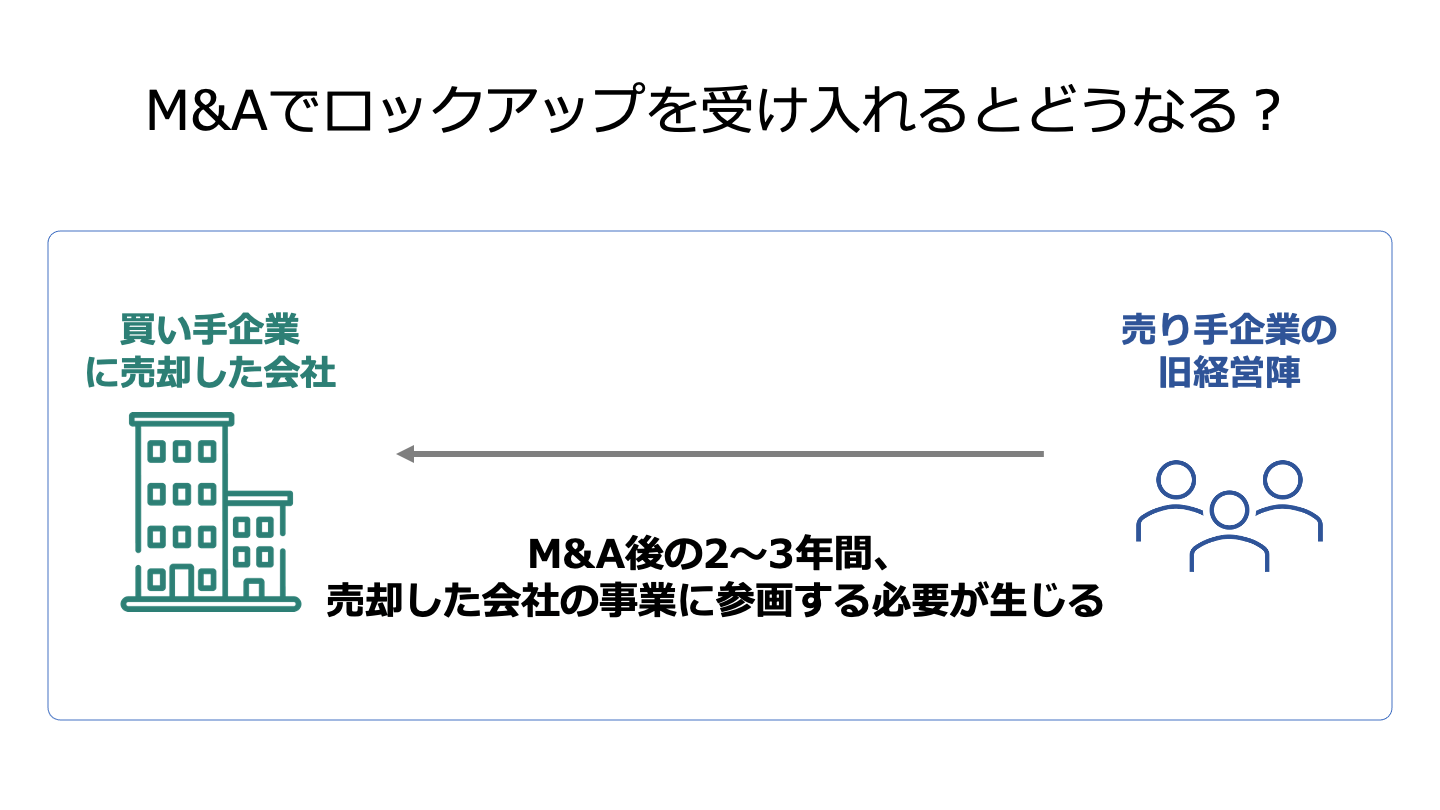

会社で重要なポジションを担う人がM&Aで会社を売却したのちも旧経営陣が一定期間その会社に残って、経営や事業に参画することを定めた条項となります。

そのため、会社を売却して別事業を始めようと思っている人などにとっては注意が必要となります。

ロックアップの意味を理解した上で、契約などの交渉を進めなければ後々にトラブルを引き起こしてしまう可能性があります。

ロックアップを設定する目的は事業などキーマンが抜けてしまうことでうまく回らなくなることを避けるために設定されます。

買い手側にとって買収時に検討した事業計画を達成しなければ、買収金額に見合った効果が得られません。

キーマンが抜けることで利益喪失を回避するために設定されるのが、ロックアップとなります。

会社においてキーマンがいる場合、買い手側にとってキーマン条項は必須の条項となります。

一方、売り手側にとっては一定期間会社から離れることができなくなるため、強い制約となります。

ロックアップの必要性が高いケースは以下の場合が該当します。

上記に該当する場合には、キーマンが抜けることで業績に与える影響が大きかったり、管理部門の詳しい人がいなくなることで会社の経営状況などがわからなくなったりなど、与える影響は大きくなります。

そういう場合にはロックアップを契約書で設定することでキーマンが抜けないように手立てをしましょう。

具体的にロックアップの期間について解説していきます。

ロックアップ期間は、M&Aを成功に導くための引き継ぎ期間となります。

一般的にロックアップの期間として2年〜3年が設定されます。

M&Aによって経営者が突然変わることで事業が回らなくなることはよくあることで、そのようなことが起きないよう引き継ぎをしっかりするとともに、体制づくりを構築する期間に充てられます。

なお、ロックアップ期間は事業規模が大きいほど引き継ぐことが多く、長い期間が設定される傾向にあります。

買い手としてはロックアップ期間が引き継ぎ期間となるため、あまりに短すぎると引き継ぎが満足するほどできない可能性があります。

ただし、長すぎる前経営者のモチベーションが続かず、ロックアップ期間を有効に機能しない可能性があります。

買い手側は長く設定したいと考えますが、必要最低限の期間にして売り手のモチベーションを保ちつつ、うまく引き継ぎを行うのが成功の秘訣となります。

売り手の経営者にとってロックアップの期間ができる限り短い方がいいでしょう。

特に次に新たな事業をやりたいなどを考えている場合、ロックアップで長い期間を設定されてしまうと次の活動ができません。

また、M&Aの交渉の時には事業の引き継ぐ意思があったとしても、期間が経つにつれてモチベーションも下がっていき、離れたいと考えることもあるでしょう。

会社に残りたいのであればロックアップがなくても残ることは選択肢となります。

そのため、ロックアップはつけなくてもいいのであればつけず、つけるとしても3年など期間は限定的にした方がいいでしょう。

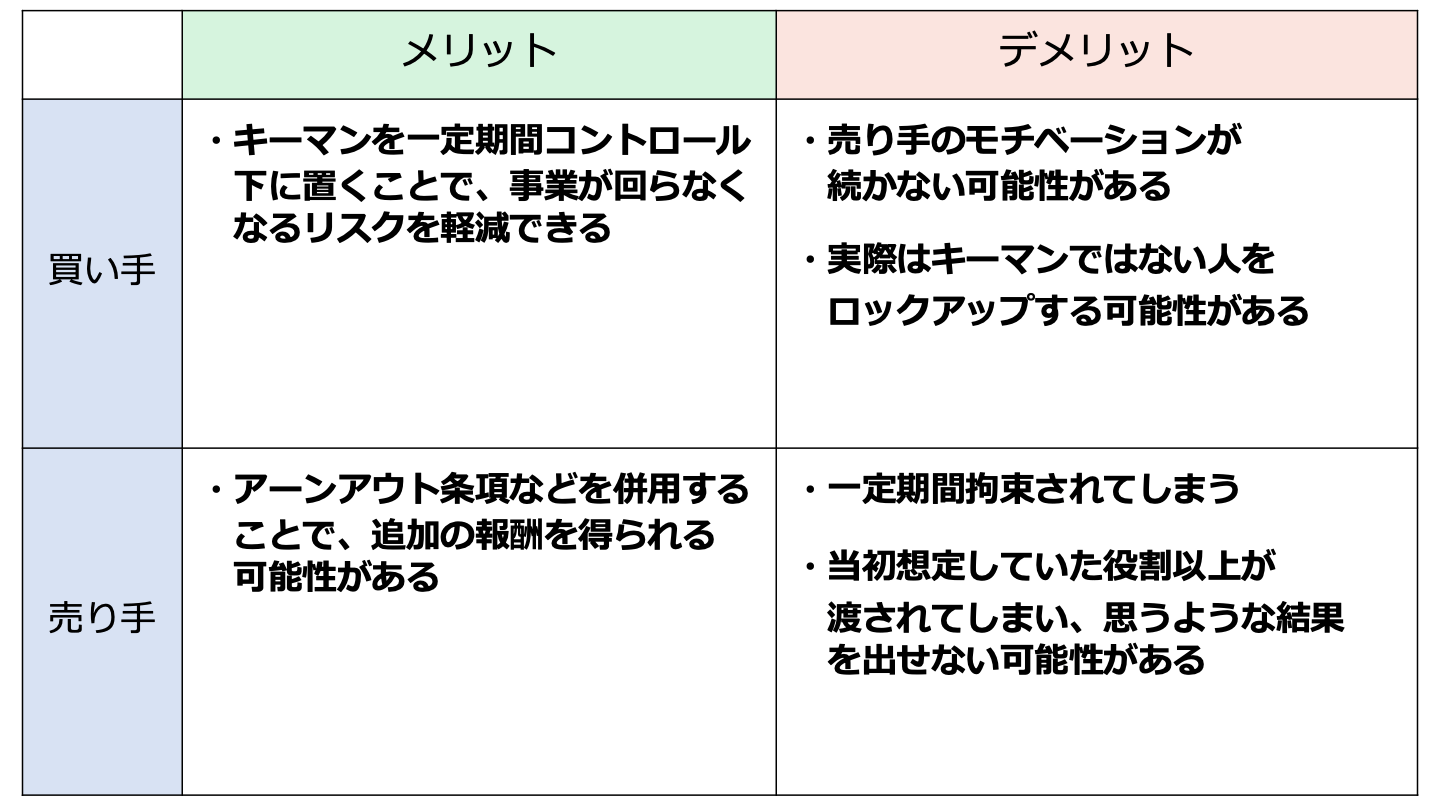

ロックアップのメリット・デメリットについて解説していきます。

ロックアップのメリットは買い手と売り手、それぞれの立場によって異なります。

それぞれの立場のメリットについて解説していきます。

買い手にとってロックアップのメリットは、キーマンを一定期間コントロール下に置くことができます。

一定期間をコントロール下に置くことで、引き継ぎ期間を設定でき、事業が回らなくなるリスクを軽減することができます。

ロックアップがなければ、引き継ぎがうまくできず、事業運営に支障をきたす可能性があります。

そのリスクを回避できることがメリットです。

売り手にとってロックアップのメリットは後述するアーンアウト条項などを併用することで当初の想定以上の業績を上げた場合には契約に従って追加の報酬を得られる可能性があります。

そのため、ロックアップをつける場合には買い手に交渉をして、頑張れば追加の報酬を得られるよう条件を設定しましょう。

一方、ロックアップにはデメリットもあります。

デメリットも買い手と売り手、それぞれの立場によって異なるので、それぞれの立場のメリットについて解説していきます。

買い手にとってロックアップのデメリットは、会社の売却で資金を得てしまうとロックアップされたとしても売り手のモチベーションが続かない可能性があります。

売却するまでは事業に関わることも問題ないと考えていたとしても、売却してしまうとその考えが続かないこともあります。

また、キーマンだと思っていた人をロックアップしても実際はキーマンではなかったケースにはロックアップのデメリットなってしまいます。

事前にキーマンだと思われる人は面談などを実施しますが、それだけで全て見ることは難しく、実際に一緒に働き始めると想定外だったことは起こり得ます。

売り手にとってのロックアップのデメリットは、一定期間拘束されてしまうことです。

拘束された結果、新たに事業などは開始することができません。

また、当初想定していた役割以上が渡されてしまい、思うような結果を出せない可能性があります。

交渉時に考えていた範囲とは異なる業務となり、結果も出ず、苦労してしまうこともあり得ます。

ロックアップの期間も当初は問題ないと考えていても実際に経過してみると長期間と感じてしまうこともあるでしょう。

これらが売り手にとってのロックアップのデメリットとなります。

ロックアップを設定する際の注意点について解説していきます。

買い手側がロックアップを設定する際に注意すべき点は、売り手のモチベーションを下げないように設定しつつも、引き継ぎ期間をうまく設定する必要があります。

ロックアップは買い手にとって引き継ぎ期間を設けたいため、できる限り長い期間を設定したいと考えますが、一方で売り手からするとあまりに長い期間になってしまうとモチベーションが下がってしまいます。

そのため、長すぎず短すぎないちょうどいい期間を設定する必要があるのです。

後述するアーンアウト条項などをうまく活用しながらロックアップを設定するのがよいでしょう。

売り手側で注意すべき点は以下となります。

ロックアップについて有無によっても、また、設定される期間によっても売却金額が変動してしまう可能性があります。

一般的にロックアップが設定されていないよりも設定される方がもちろん売却金額が高くなりますし、期間ももちろん長い方が売却金額は高くなります。

一方、ロックアップが設定され、期間も長く設定されてしまうとその分、売却後の自由が無くなります。

ロックアップの設定でM&Aの後も拘束されてしまうという結果になってしまいます。

ロックアップが設定される場合には、待遇条件など残ることでどのような条件になるのかは事前に精査をしておきましょう。

期間も大切ですが、そこでの待遇条件、役職や裁量権など様々な条件はロックアップ期間に影響が出ます。

ロックアップ中の待遇について事前に精査を行い、問題ないか確かめておきましょう。

売り手側の注意すべき点として競業禁止義務や他社への出資を禁止する条項の有無について注意する必要があります。

仮にそのような条項がついている場合には、競業する会社への転職や新たに事業を開始することができないであったり、他者への出資ができなくなったりします。

これまでの経験を活かしたいと考えてもこれらの条項が入っていると活かすことができません。

交渉の中で設定の有無は検討されますし、設定されるのであれば、中身をしっかり検討しましょう。

禁止される業務内容や範囲、期間などを検討し、今後に影響が出ないように設定してもらうようにしましょう。

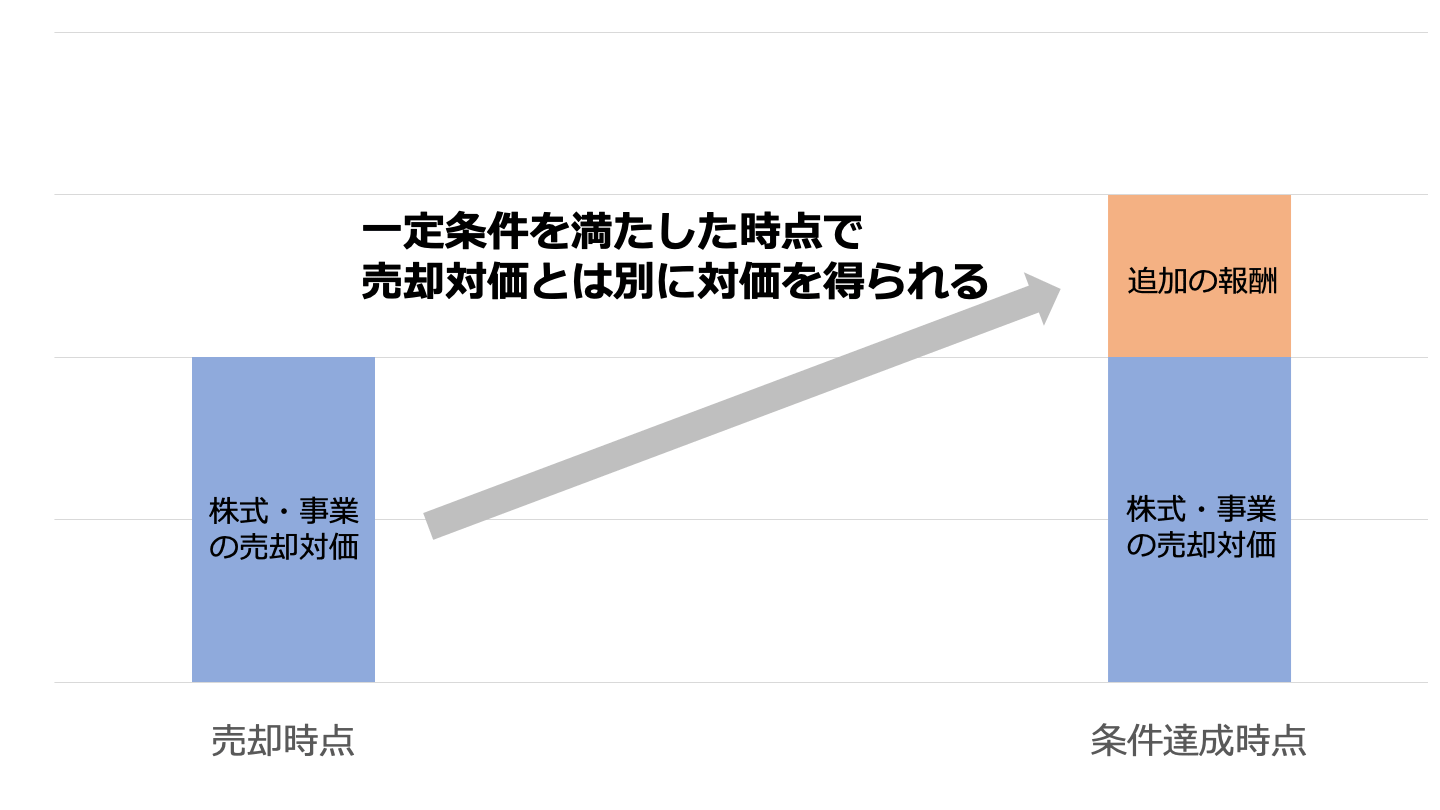

ロックアップに密接な関連がある「アーンアウト条項」について解説していきます。

アーンアウト条項とは、M&A成立時には売却価格の一部だけを支払い、その後の業績によって売却価格が変動して支払われるものになります。

例えば、200億円支払うべきM&Aの取引の場合、アーンアウト条項を入れるとまず150億円だけ事前に支払いを行い、想定通りに業績が達成されれば残りの50億円が支払われるというものになります。

アーンアウト条項の目的は、売り手のモチベーションを保ちつつ、インセンティブを与えることになります。

モチベーションを保つことで引き継ぎもやりやすくなるとともに、業績に対してのインセンティブが働き業績に対してもコミットしてもらいやすくなります。

その結果、企業価値を下げることなく、引き継ぐことが可能で、買収後の経営もスムーズに進めることができるようになります。

アーンアウト条項を設定することで得られるメリットについて買い手と売り手のそれぞれの立場から解説していきます。

買い手にとってアーンアウト条項を設定するメリットは、当初想定よりも業績が出なかった場合に買収金額を抑えることができます。

アーンアウト条項は一定期間の業績について設定され、その業績が達成されない場合には追加の対価は支払われません。

業績の下振れリスクについてリスクヘッジすることができ、買収価格を抑えることができるメリットがあります。

また、アーンアウト条項を設定することで引き継ぎに関してもモチベーションを保ちやすくなるというメリットもあります。

ロックアップだけが課され、引き継ぎ期間を迎えた場合にはモチベーションを保つことが難しいですが、アーンアウト条項を入れることで改善することができます。

売り手にとってアーンアウト条項を設定するメリットは、当初想定よりも業績が良ければ追加で対価を受け取ることができます。

その結果、ロックアップが課されたとしてもモチベーションが維持できるとともに、業績達成に対してもインセンティブを与えることができます。

売り手にとってはロックアップにより会社に残るメリットはないですが、アーンアウト条項を入れることでメリットが出てきます。

M&Aにおいて契約の内容は公開されることは少なく、個々の事例でどのようなロックアップ条項が入れられているかは詳細なデータはありませんが、ロックアップ条項がよく用いられるケースはあります。

経営者の力が強く、経営者が抜けることで事業の運営する力が下がってしまうケースにロックアップ条項が入れられます。

ロックアップを入れることで経営者を拘束することで収益力を落とさないようにするという例です。

また、経営者に限らず、営業力に長けている担当者をキーマンとしてロックアップするケースもあります。

その営業担当者が抜けられるとこれまでの取引先がなくなる可能性があり、将来の収益力に影響します。

そのため、そのような場合においてもロックアップをすることで営業担当者が抜けることを避けます。

そのほか、管理部門の責任者なども場合によってはロックアップが必要となります。

管理部門の責任者が会社全体の状況を把握しており。その人が抜けてしまうと会社全体を把握できなくなり、今後の経営に影響を与えるためです。

これらの場合にロックアップが適用されますが、一方、これらの事例に当てはまった場合においてもロックアップを適用できないケースや違約金を払ってでも退職されるケースもあります。

それは経営者のモチベーションが下がっている場合や、ロックアップ期間の設定が長すぎて、期間の途中でモチベーションが維持できず、途中で退職される場合が当てはまります。

これらのケースにならないようアーンアウト条項を付けることでモチベーションの低下を抑えるなど工夫をしておく方がいいでしょう。

ここまでM&Aにおけるロックアップについて解説してきましたが、いかがでしたでしょうか。

会社にキーマンがいて、その人が抜けることで会社の事業に影響が出てしまうケースがあります。

そのような場合にはロックアップを設定することで抜けられないように手立てをすることが考えられます。

一方、ロックアップをつけられた側からすると新規事業の開始や会社から離れたい場合などには有効に機能しない場合もあります。

そうならないようにアーンアウト条項を活用したり、期間を調整したりすることで有効に機能するように設定しましょう。

(執筆者:公認会計士 前田 樹 大手監査法人、監査法人系のFAS、事業会社で会計監査からM&Aまで幅広く経験。FASではデューデリジェンス、バリュエーションを中心にM&A業務に従事、事業会社では案件のコーディネートからPMIを経験。)