会社売却をわかりやすく解説|メリット・デメリット、相場、成功事例

- 法務監修: 前田 樹 (公認会計士)

会社売却とは、会社を第三者に売却することです。売却収入を得られるメリットがある一方で、競業避止等により経営者の自由が制限されるおそれもあります。会社売却のメリットやデメリット、売却額の相場、成功事例をわかりやすく解説します。

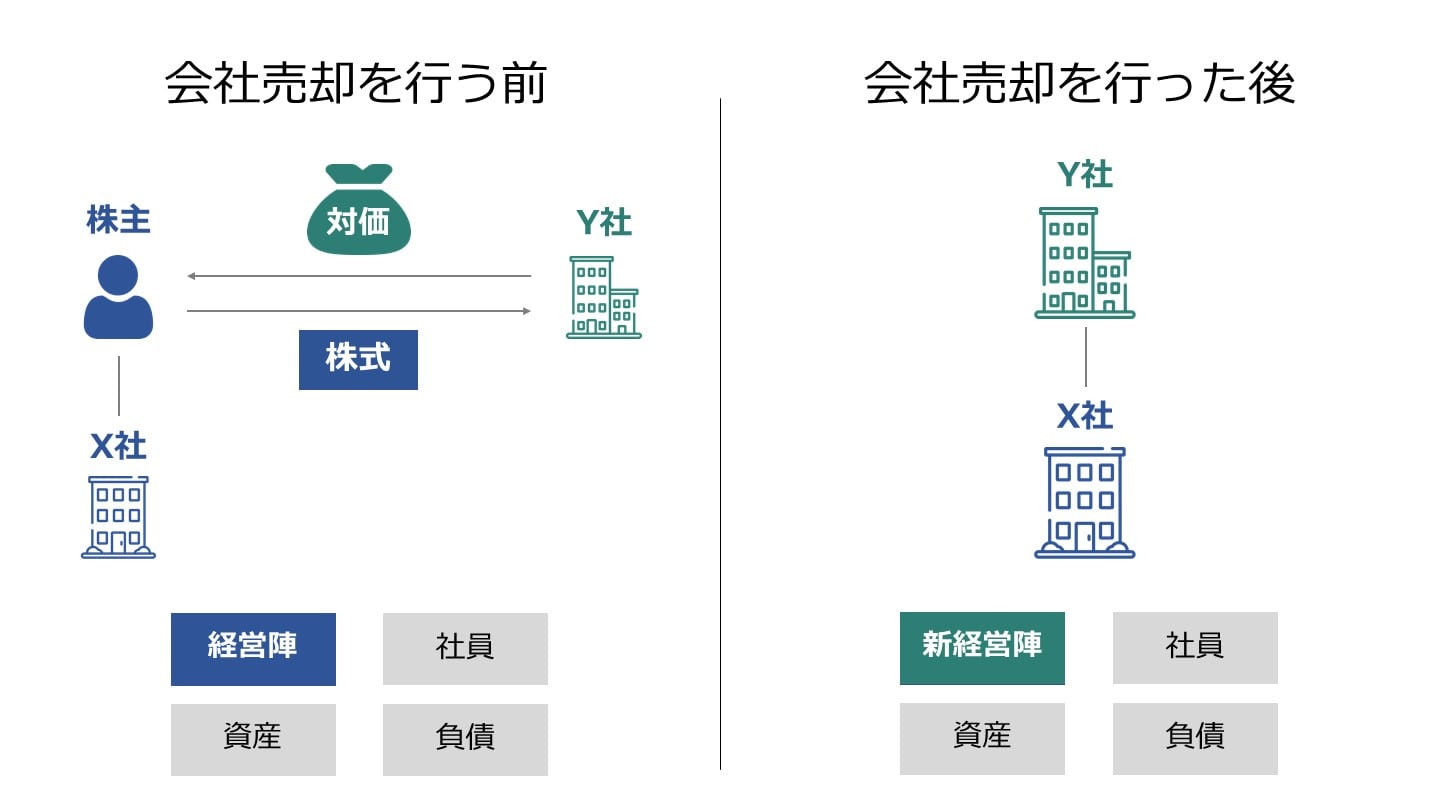

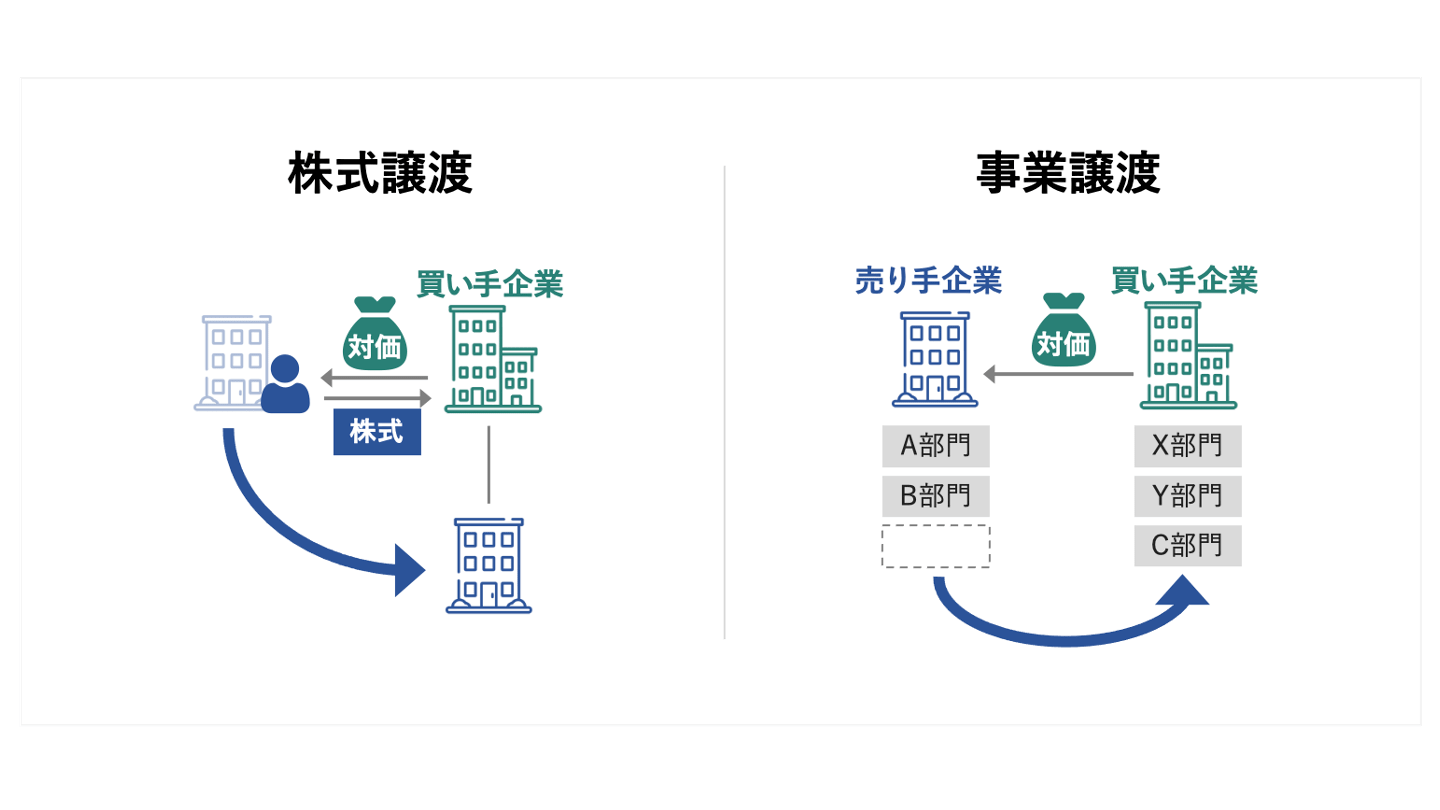

会社売却には株式会社の株式を売却する株式譲渡、特定の事業を切り出して売却する事業譲渡が代表的な手法になります。会社全体を売却したい時には株式譲渡が一般的です。

以前は親族で会社を承継することが多く、会社を売却するということは選択肢として選ばれることが少なかったのですが、ここ最近は事業承継の手段としても選ばれています。

それは、M&Aが一般的になってきたことももちろんですが、後継者不足ということが背景にあります。

東京商工リサーチが公表している『2020年「後継者不在率」調査』によると、2020年時点で後継者が決まっていない会社が57.5%もあるとのことです[1]。

そのため、ここ最近では会社売却の件数も増えています。

会社売却には、従業員や取引先などに影響もあるため、影響を考慮しながら進める必要があります。

会社売却のメリットやデメリット(注意点)について解説します。

主なメリットやデメリット(注意点)は以下になります。

会社売却のメリット | 会社売却のデメリット(注意点) |

|---|---|

|

|

会社を売却すれば、株式を現金化できます。

まとまった現金が必要となった時に株式を売却すれば収入を得られます。

会社を売却することで第三者に事業承継ができるため、後継者問題がある会社では問題を解決することができます。後継者を直接探すとうまく見つからない可能性がありますが、会社売却により事業承継が実現できるのです。

会社を廃業させると従業員などの雇用も守れなくなりますが、会社売却により、事業は継続し従業員の雇用も守られます。

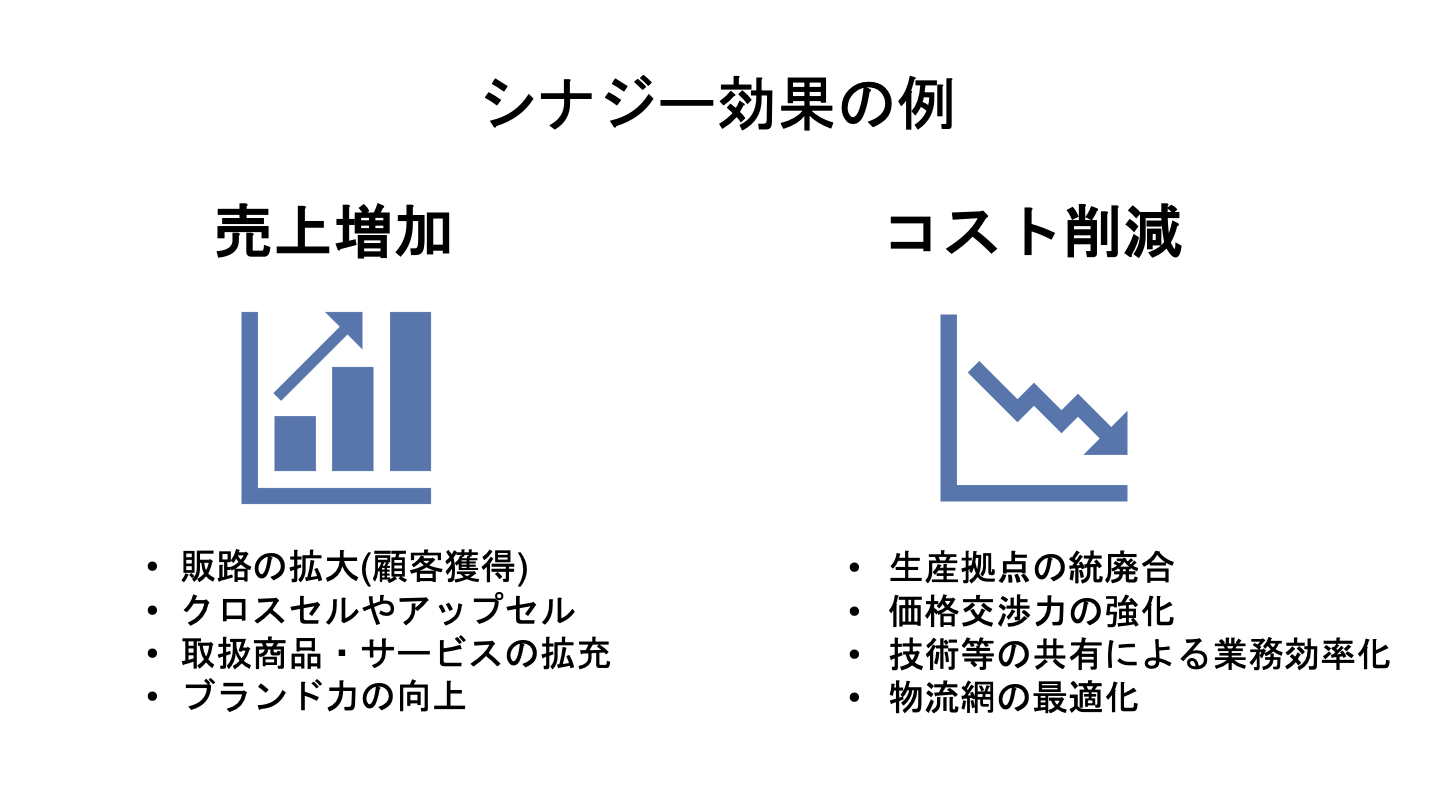

シナジー効果のある会社や自社よりも大きな会社であれば、シナジー効果や設備投資などにより、更なる事業拡大や成長を期待できます。

経営者保証ガイドライン(中小企業庁が平成25年2月施工)を活用すれば、一定の条件のもとで経営者の保証を解除でき、個人保証から解放されます。

会社売却は増えていますが、経験する人は少なく、会社売却の経験自体が成功者としてのステータスとなります。

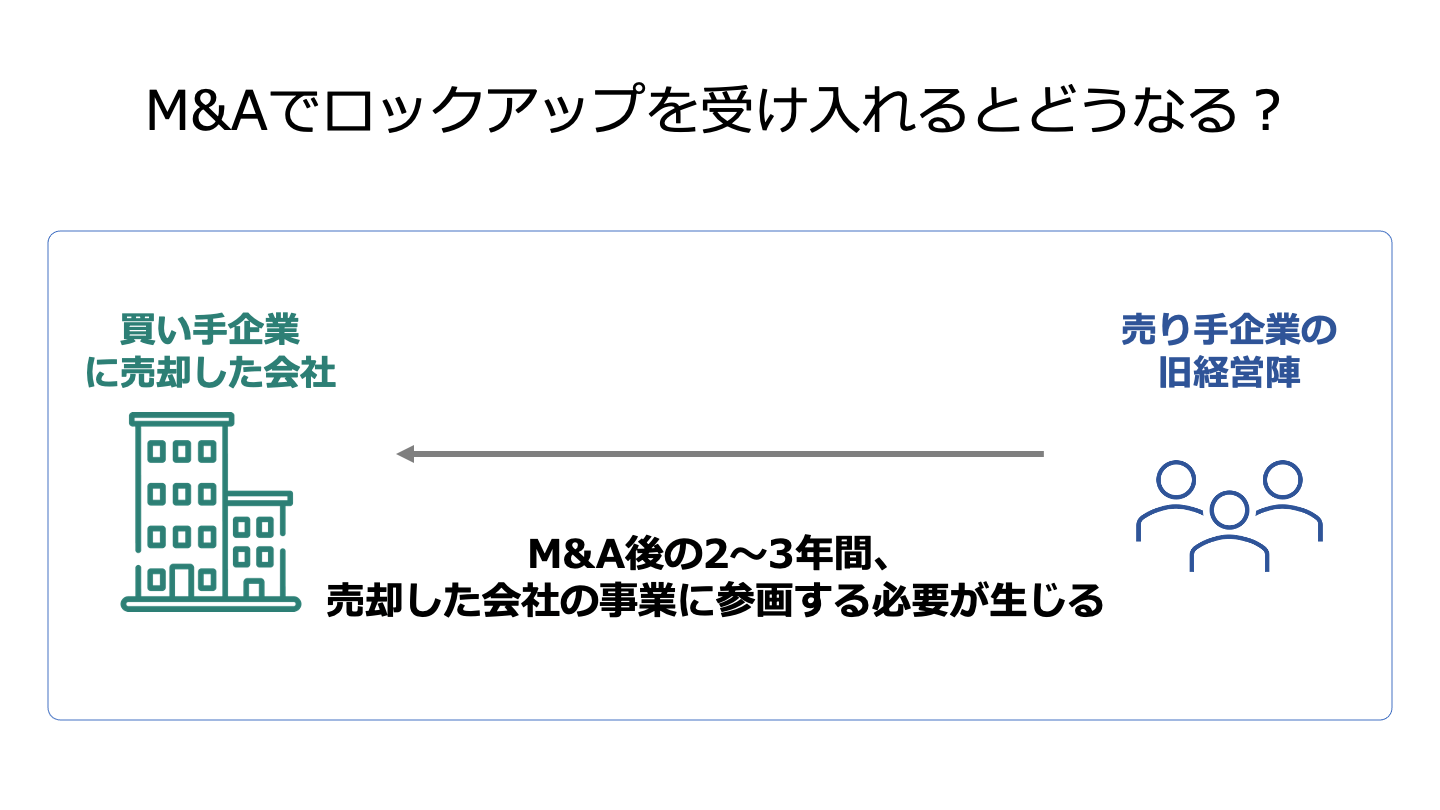

ロックアップとは一定期間株式を売却できないことをいいます。

ロックアップや競業禁止、また、一定期間会社に残らないといけないなどにより、経営者は一時的に自由が制限されてしまうおそれがあります。

会社売却により、経営者が変わることで風土などが変わってしまうこともあります。

その結果、従業員のモチベーションが下がることもそうですが、モチベーションが下がった結果、離職してしまうおそれがあります。

自分の会社を経営者として一定期間経営していたのが、会社を売却することで経営者としての地位を失ってしまい、寂しさを感じるおそれがあります。

会社に一定期間残ったり、売却後に目的があったりすると寂しさも感じることはないかもしれませんが、会社に愛着はどうしてもあるため、寂しさが残ってしまいます。

企業価値算定にはインカム・アプローチ、マーケット・アプローチ、コスト・アプローチの3手法があります。

これらの手法の概要のメリット・デメリットは以下の通りです。

| 概要 | メリット | デメリット |

|---|---|---|---|

インカム・アプローチ(代表的な方法:DCF法) | 収益力をベースに企業価値を評価する方法 | ・収益力を価値に反映できる ・個別の事象などを反映することができる | ・恣意性が排除しにくい ・清算が予定されている場合は利用できない |

マーケット・アプローチ(代表的な方法:類似会社比較法) | 類似会社や類似取引を比較して企業価値を評価する方法 | ・市場の情報をもとに客観的な評価が可能 | ・新規事業などは使いづらい ・個別事象を反映できない |

コスト・アプローチ(代表的な方法:修正簿価純資産法) | 純資産をベースに企業価値を評価する方法 | ・帳簿価格をもとに客観的な評価が可能 | ・将来性や市場の状況などを反映できない ・帳簿が正しくないと利用できない |

それぞれのアプローチでメリットやデメリットがあるため、それぞれの方法を検討して総合的に判断して企業価値を算定することになります。

将来の収益性などを反映できるインカム・アプローチの評価が高くなり、マーケット・アプローチ、コスト・アプローチの順番になるのが一般的です。

上場企業であれば、取引されている株価があり、それに基づき取引金額が検討、あるいは、上述したアプローチで検討されますが、非上場企業だと株価は当然なく、また、規模が小さくなれば複雑な方法を用いても精度は上がりません。

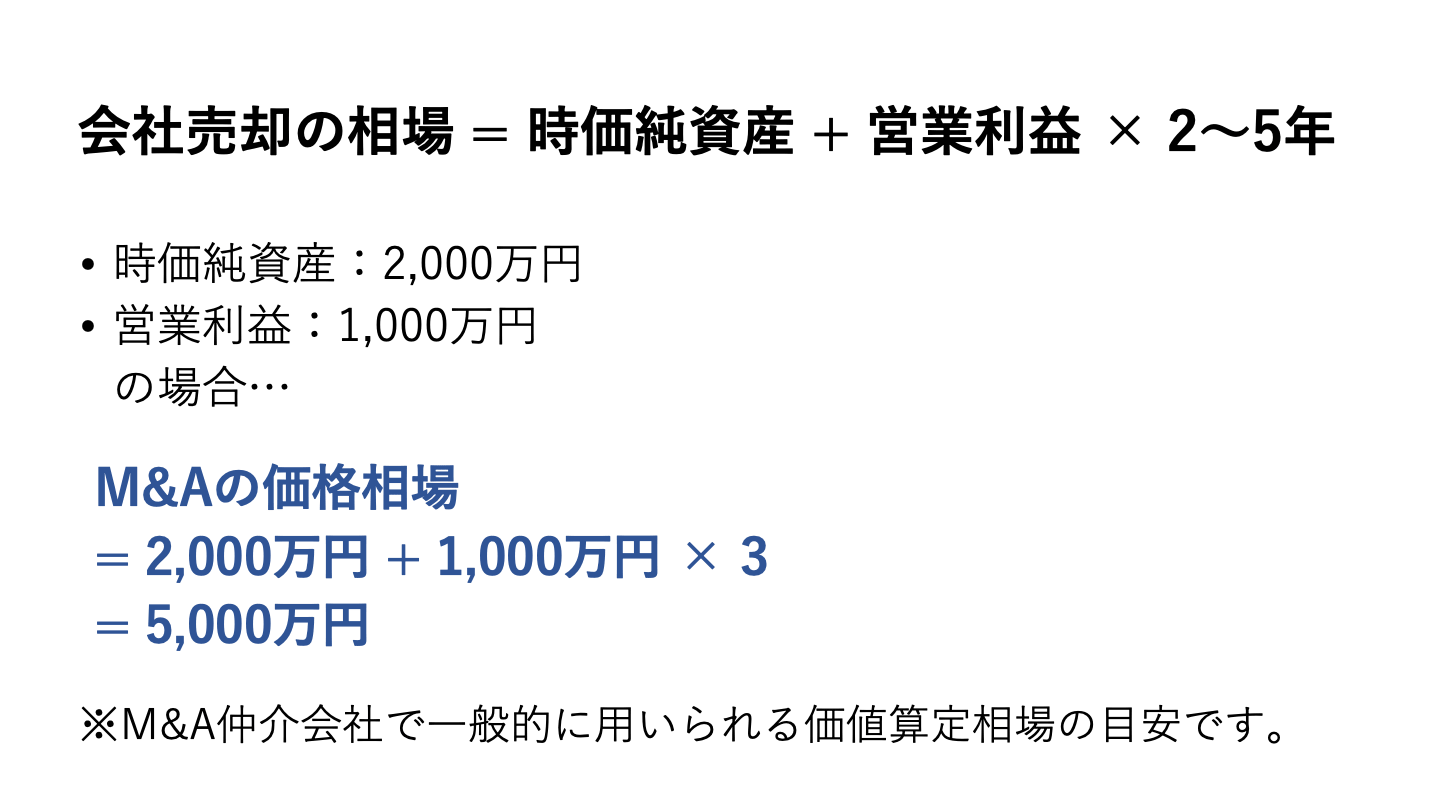

そのため、中小企業であれば簡便的に計算ができる年倍法が用いられることも多くあります。

年倍法は時価純資産価額に数年分の営業利益を加算して算出します。

計算が簡便で後述するコストアプローチとインカムアプローチを組み合わせたもので、中小企業であれば年倍法を用いて相場を計算されることも多いです。

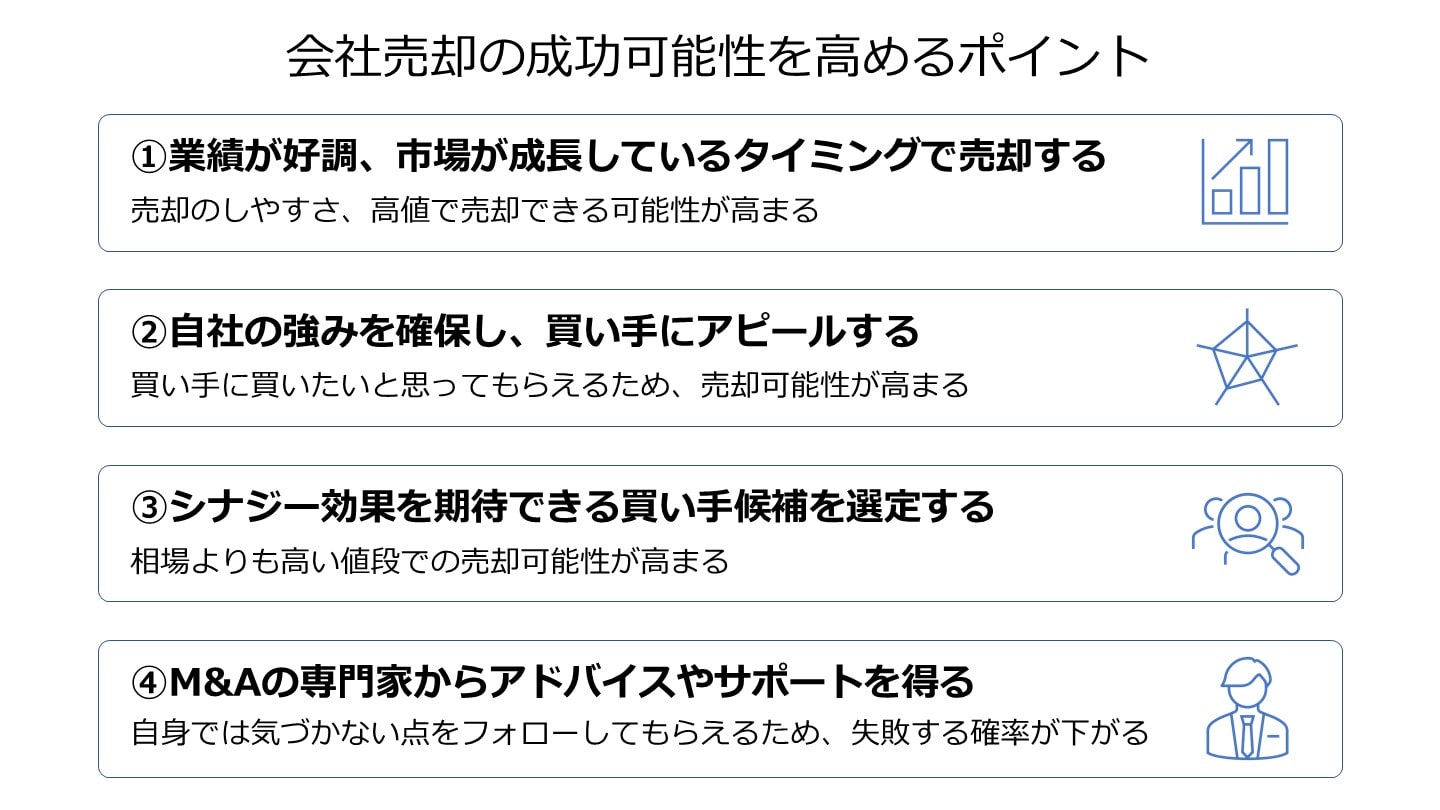

会社売却の成功可能性を高めるポイントを解説します。

業績や市場環境が悪化している状況だと売却金額も下げられるおそれがあります。

そのため、会社の業績が好調なうち、あるいは、市場の成長が見込まれているタイミングで売却する方が売却しやすく、高値で取引もできる可能性が高まります。

自社の強みとなる経営資源を確保した上で適切に買い手企業にアピールすることで、買い手からも買いたいと思ってもらえ、売却可能性が高まります。

人材や顧客リストなどは確保するまで時間がかかり、そこを早期に獲得できることは買い手にとってメリットが大きくなります。

買い手企業とシナジー効果が期待できれば、買い手としてもメリットが大きくなります。

シナジー効果が期待できれば、相場よりも高い値段で売却可能性が高まるとともに、売却後の事業成長スピードが高まる効果も期待できます。

M&Aは専門知識や専門的な経験が必要となります。

そのため、M&Aの専門家からアドバイスやサポートしてもらうことで気づかなかった点などフォローしてもらえます。

そうすることで失敗する確率を下げ、成功に導きやすくなります。

主なM&Aの専門家 | 依頼できる業務 |

|---|---|

仲介会社・M&A専門会社 | M&Aプロセス全体の総合的なサポート |

税理士などの士業 | 財務・税務デューデリジェンスやM&Aの相手探し |

金融機関 | M&Aの相手探し、資金調達のアレンジ |

公的機関 | 中小企業のM&A・事業承継に関する相談など |

マッチングサイト事業者 | M&Aの相手探し |

会社売却の成功事例を紹介します。

GHインテグレーション:受託開発・SES事業(ネットワークインフラ/5G/IoTに精通)を運営

フーバーブレイン:サイバーセキュリティ事業、生産性の向上支援事業等を運営

譲渡企業:事業成長のため

譲受企業:優秀な人材の確保、事業拡大のため

FLP:トラック整備工場、中古車販売事業を展開

フジトランスポート:大型トラックによる長距離輸送を展開

譲渡企業:後継者不在

譲受企業:売上・市場シェア拡大

ウシオ工産:鋼製の建築用建具等の製造業を運営

丸加ホールディングス:港湾運送事業、製缶・機械部品加工業の持株会社

譲渡企業:後継者不在

譲受企業:事業拡大

ここまで会社売却についてわかりやすく解説してきましたが、いかがでしたでしょうか。

会社売却には専門知識や経験が必要で難しい面もありますが、メリットも多数あります。

後継者不在で悩んだ場合や事業を成長させたい場合など、ぜひ選択肢の一つとして考えた方がいいでしょう。

ただし、デメリットもあるのでその点は理解をした上で会社売却を成功に導いていきましょう。

(執筆者:公認会計士 前田 樹 大手監査法人、監査法人系のFAS、事業会社で会計監査からM&Aまで幅広く経験。FASではデューデリジェンス、バリュエーションを中心にM&A業務に従事、事業会社では案件のコーディネートからPMIを経験。)

M&A・事業承継のご相談ならM&Aサクシード

.png&w=3840&q=75)

■このようなお悩みはありませんか?

①M&Aの手紙は毎日届くがどこに依頼すればいいかわからない

②M&A会社との面談ではなく候補先がいそうか、売却金額はどのくらいかだけを知りたい

③自分と自社の人生が変わるM&Aの相手は、幅広い選択肢から自分で選びたい

M&Aのご相談ならビジョナルグループが運営する日本最大級のM&AマッチングサイトM&Aサクシードがおすすめ

■M&Aサクシードが選ばれる理由

①希望する条件の会社がすぐに見つかる機能が多数最短37日でスピード成約

②業界では珍しく契約なし、書類提出なしで売却相場がわかる「かんたん売却先検索」が使える

③多数の大手・優良企業が登録し、他社にはない異業種からの驚きのオファーで地域や業種を超えた大きなシナジー事例が多数

④M&A登録支援機関に認定されている

M&Aサクシードは、成約するまで無料の「完全成功報酬制」のM&Aマッチングサイトです。

知識・経験が豊富な専任担当者が相談から成約に至るまで伴走します。

譲渡・譲受いずれもご相談も無料となりますので、まずはお気軽にご相談ください。