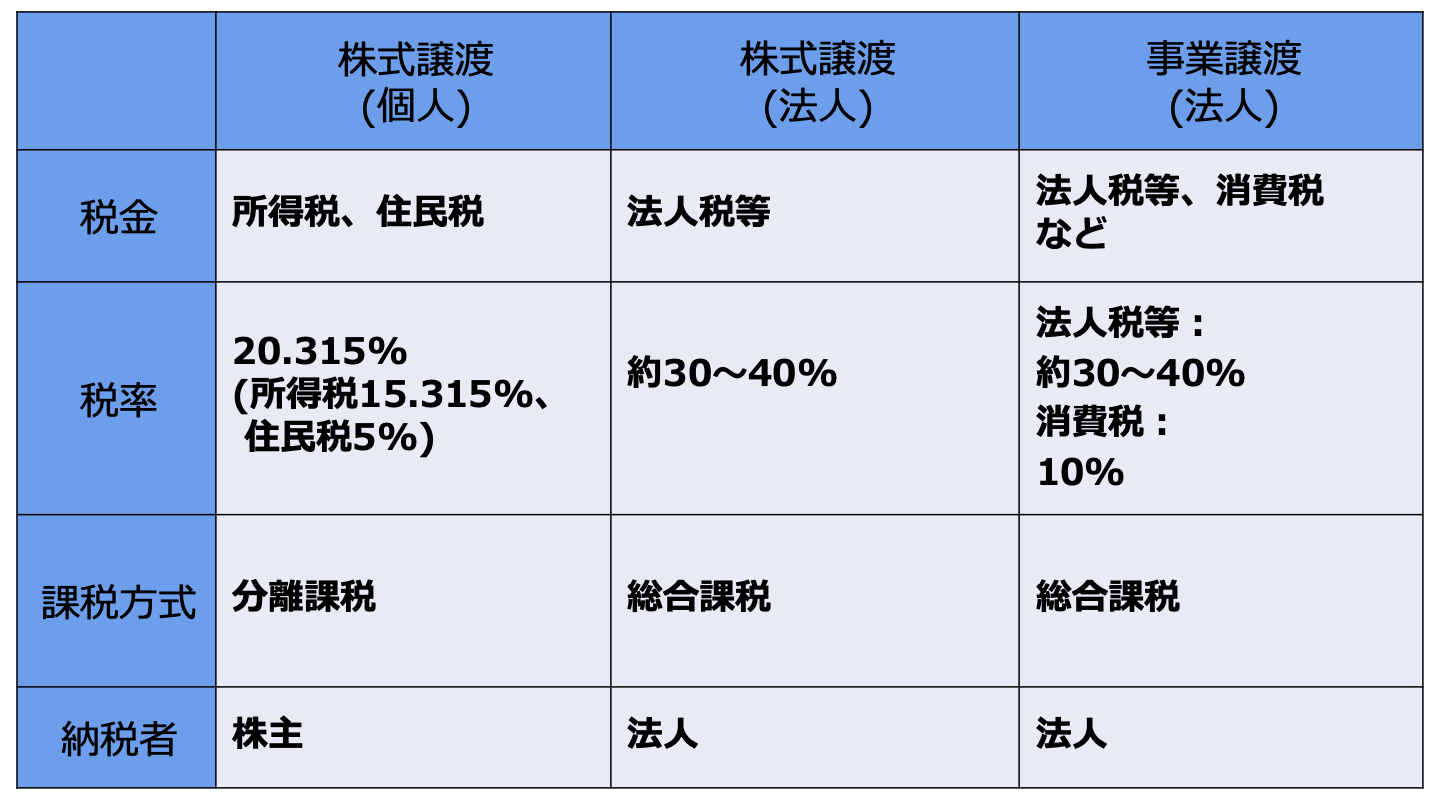

会社売却を株式譲渡で行う場合、個人の株主に課税される主な税金は、所得税、住民税、復興特別所得税の3種類です。今回は、税理士が会社売却でかかる税金の計算方法や税金対策をくわしく解説します。(公認会計士・税理士 河野 雅人 監修)

ここでは、会社売却とはについて解説するとともに、会社売却に伴って発生する税金について見ていきます。

会社売却とは、保有している株式を売却することです。

オーナー経営者は資本金として全額自分のお金を払い込んで会社を設立した場合、その会社の株式を100%保有し、会社の経営権を持っていることになります。

それゆえ、保有している全株式を他人に売却すれば、その会社に対する支配権を失い、経営権は他に移転します。

結果として、自分の会社を売却したことと同じ効果が発生します。

オーナー経営者である個人が株式を売却した場合、売却価額が出資額(取得費)や譲渡費用の合計額を超えれば株式売却益が発生します。

株式の売却益は所得税法において譲渡所得となり、その譲渡所得に対し所得税や住民税が発生します。

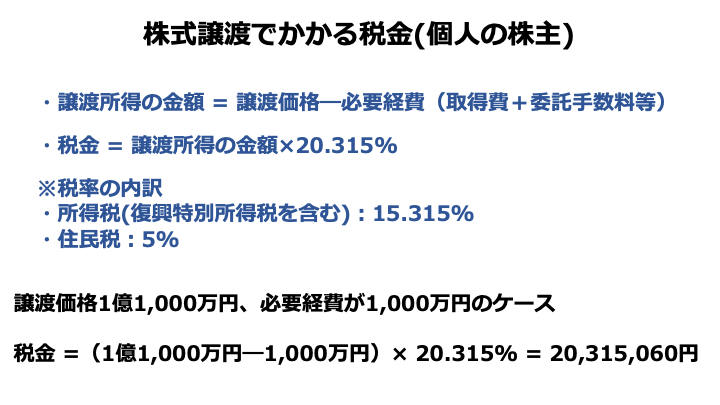

譲渡所得は以下に示すとおり、売却価格から株式の取得に際しかかった費用(取得費)や、仲介手数料など売却に要した費用(譲渡費用)を差し引いて計算します。

譲渡所得 = 売却価格 - (取得費 + 譲渡費用)

例えば、株式の売却価格を1億円、株式の取得費を2,000万円、譲渡費用を200万円とした場合、以下の通り譲渡所得が計算されます。

1億円-(2,000万円+200万円)=7,800万円

なお、相続などにより取得した株式などでは取得費について不明である場合も多く、そのような場合には概算として売却価格の5%を取得費とすることもできます。

所得税法において、株式の譲渡所得は分離課税であり、所得税は他の所得とは区別して計算されます。

売却した株式が上場株式であれば、売却益に所得税15.315%(復興特別所得税含む)と住民税5%の合計20.315%が課税されます。

オーナー経営者が保有するような株式はほとんどのケースで非上場株式であり、非上場株式を売却した場合も同様に、所得税15.315%(復興特別所得税含む)と住民税5%の合計20.315%が課税されます。

個人が経営する会社を通して、さらに会社の株式を持っているケースでは、会社名義で株式を保有していることになります。

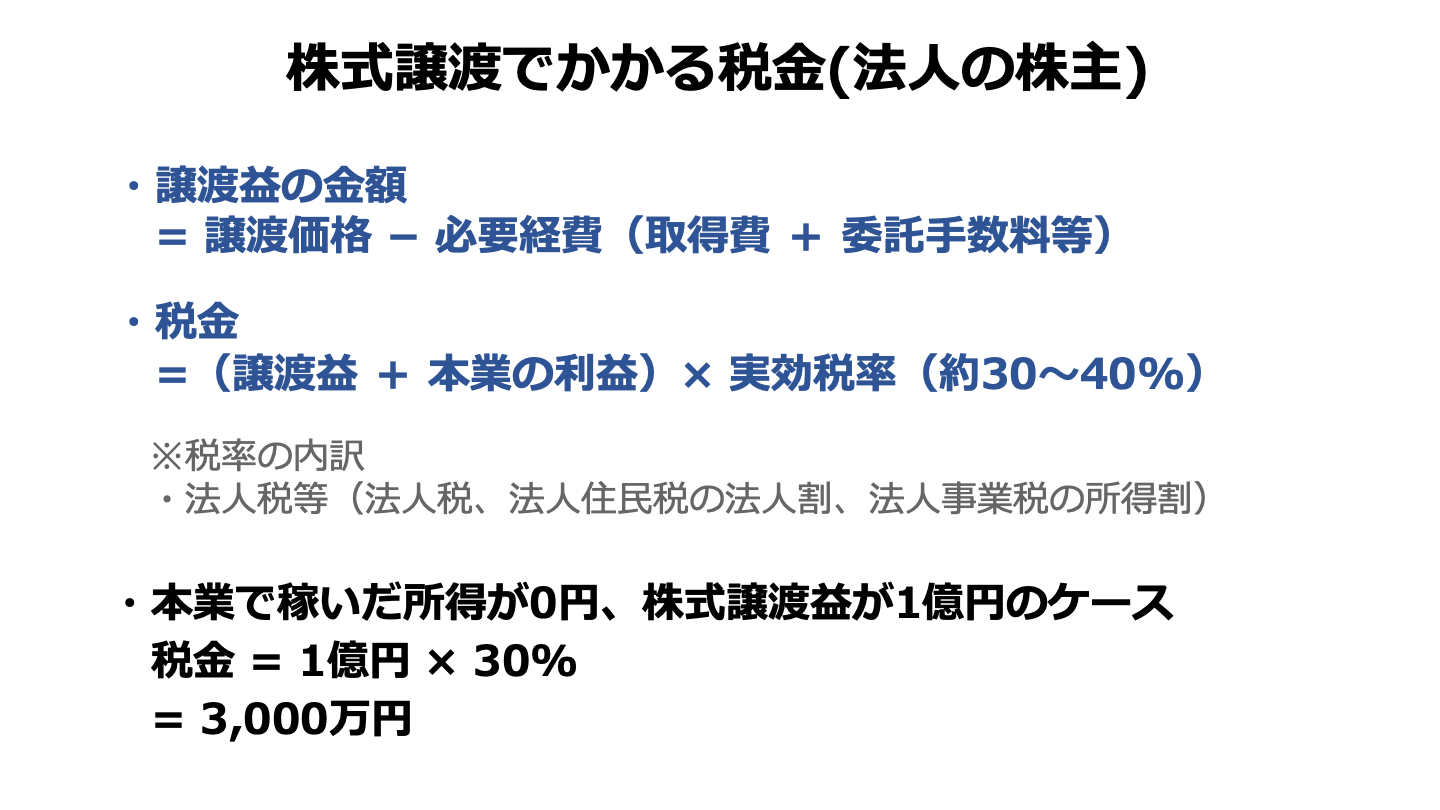

会社の名義で株式を保有している場合は、株主は法人となり、その有する株式を売却して得た売却益に対して法人税がかかることになります。

法人税の計算は、原則として、会計上の利益に税務上の調整を加味した上で計算された課税所得に対して税率を掛けて計算されます。

会計上の利益とは、売上高から売上原価、販売費及び一般管理費を差し引いて営業利益を計算し、さらに通常の営業活動以外から生じた営業外損益や臨時的に発生した特別損益を加減して計算された最終損益である税引き前利益を指します。

上で求められた会計上の税引き前利益に税務上、損金として認められないものや益金としなければならないものなどの税務調整を行い、課税所得が計算されます。

法人税はこの課税所得に税率を乗じて計算されます。

法人税率は法人の規模や所得の大小にも異なり、法人住民税や法人事業税も含めておおよそ30%~40%です。

法人名義の株式を売却すればその売却損益は、上で述べた営業外損益に計上され、税引き前利益や課税所得に反映されたうえで、法人税が計算されます。

消費税は簡単にいえば、商品を売ったり、サービスを提供したりすることで代金が発生した場合に、預かった消費税から経費などで支払った消費税を差し引いて計算されます。

預かった消費税より支払った消費税の方が大きければ、差額が還付されることになります。

消費税の納付額 = 預かった消費税-支払った消費税

消費税は、「国内において事業者が事業として対価を得て行う資産の譲渡、資産の貸付け及び役務の提供」に課税されます。

従って、商品の販売やサービスの提供など、対価を得て行う取引のほとんどは消費税の課税対象です。

しかし、消費という性格になじまない取引や社会政策的な配慮などから非課税とされる取引もあります。

例えば、贈与や寄付は対価を得て資産を譲り渡すものではないため、消費税は非課税となります。

また、株式の売却についても、株式を消費するという性質の取引ではないので、消費税がかかりません。

個人や法人がその有する株式を株式の発行会社に売却する取引は、発行会社からすれば自己株式の取得に他なりません。

その際に、支払われる対価は利益剰余金を原資とするものであるため、税務上配当(みなし配当)として取り扱われます。

みなし配当とは、簡単に言えば、株主が会社から配当金を受け取っていないのに、受け取ったとみなされ課税されることです。

これは、株主に対して会社から利益の分配があったとみなされるため、「みなし配当」と呼ばれています。

みなし配当は、受取配当金として会計上は営業外利益に計上されます。

一方、税務上は、一定の金額を所得から差し引くことができます(益金不算入)。

なお、発行会社側で配当金から徴収された源泉所得税額は法人税額から控除することができます(二重課税の回避)。

個人が株式を発行法人に売却した場合についても、みなし配当となります。

所得税法において、みなし配当は配当所得に区分され、総合課税として確定申告が必要となります。

なお、確定申告において、一定額が所得税から控除を受けることができます(配当控除)。

株式を発行会社以外に売却する場合の譲渡所得(分離課税)とは異なる点に注意してください。

不動産取得税は、不動産の売買を行った場合に一定の要件のもと、不動産の購入者に課される税金です。

株式の売却により会社の所有者(株主)が変わりますが、その会社が不動産を持っていたとしても不動産の売買が行われたわけではないため、株式の売却で不動産取得税が課されることはありません。

株式を売却する際に契約書を作ることがあります。

この契約書は印紙税法で規定されている課税文書に該当しないので、印紙税はかかりません。

ただし、株式を売却した代金の領収書は、価格が5万円以上の場合には印紙税課税文書に該当し、領収金額に応じて印紙税が課せられます。

<領収書等の印紙税額>

受取書の金額 | 印紙税額 |

|---|---|

5万円未満 | 非課税 |

5万円以上100万円以下 | 200円 |

100万円超~200万円以下 | 400円 |

200万円超~300万円以下 | 600円 |

500万円超~1,000万円以下 | 2,000円 |

1,000万円超~2,000万円以下 | 4,000円 |

2,000万円超~3,000万円以下 | 6,000円 |

3,000万円超~5,000万円以 | 1万円 |

5,000万円超~1億円以下 | 2万円 |

1億円超~2億円以下 | 4万円 |

2億円超~3億円以下 | 6万円 |

3億円超~5億円以下 | 10万円 |

5億円超~10億円以下 | 15万円 |

10億円超 | 20万円 |

受取金額未記載 | 200円 |

会社売却にはさまざまな税金がかかり、多額となるケースが多いと考えられます。

ここでは、会社売却で役立つ税金対策として、いくつかの方法を解説していきます。

会社売却した際、株式売却益に対して法人税がかかります。

しかし、オーナー経営者が会社売却をすると同時に引退する場合には、株式売却益に相当する金額を退職慰労金として経営者が受け取ることで、会社に経費が計上され、売却益と相殺されることで、結果として節税につながります。

もっとも退職慰労金に対して個人所得税がかかりますが、退職金に対する所得税は、他の所得に対する所得税よりも優遇されています。

退職所得に対する所得税の計算は以下のとおりとなります。

退職所得に対する所得税 =(退職金支給額-退職所得控除額)×1/2×税率-控除額

ここで、退職所得控除額は

勤続年数が20年以下のとき:40万円 × 勤続年数

勤続年数が20年を超えるとき:800万円 + 70万円 ×(勤続年数 - 20年)

です。

例えば、勤続年数30年、退職金として5,000万円を支払う場合、退職所得の所得税は以下のとおりとなります。

退職所得控除額 = 800万円+70万円×(30年-20年)=1,500万円

退職所得に対する所得税=(5,000万円-1,500万円)×1/2×33%-153.6万円=423.9万円

となります。

仮に、株式売却益が5,000万円で退職慰労金を支払わなかった場合、株式売却益に法人税率30%~40%が課され、1,500~2,000万円の法人税がかかるため、退職慰労金を支払うことで大きく節税できることがわかります。

ただし、退職所得は累進課税であるため、退職金額によって5%から45%の税率で変動します。

退職金が高額で勤続年数が短い場合はかえって所得税が高くなるかもしれないことにも注意が必要です。

課税退職所得金額(A) | 所得税率 | 控除額 | 税額 |

|---|---|---|---|

195万円以下 | 5% | - | (A)×5% |

195万円超330万円以下 | 10% | 97,500円 | (A)×10%-97,500円 |

330万円超695万円以下 | 20% | 427,500円 | (A)×20%-427,500円 |

695万円超900万円以下 | 23% | 636,000円 | (A)×23%-636,000円 |

900万円超1,800万円以下 | 33% | 1,536,000円 | (A)×33%-1,536,000円 |

1,800万円超4,000万円以下 | 40% | 2,796,000円 | (A)×40%-2,796,000円 |

4,000万円超 | 45% | 4,796,000円 | (A)×45%-4,796,000円 |

会社分割とは、会社の一部又は全部の事業を切り離して別の会社に引き渡すM&Aの手法の一つです。

グループ会社の組織再編で利用される方法です。

会社分割をすることで不要な資産を他のグループ会社に移動させることができます。

また、会社分割により不要な資産を他社へ移しておくことで、M&Aを行う際に移した資産分の税金が課税されずに済むことになります。

会社を売却する際、買い手企業が欲しがらない資産も含まれることもあります。

たとえば、社宅の土地や社長の車など、オーナー経営者個人のもので、形式上、会社名義になっているものは、オーナー経営者にとっては売却後も必要ではありますが、買い手にとってはあまり使い道がありません。

このような資産は、会社分割を利用することで、他のグループ会社に移すことができます。

そうすることで、オーナー経営者は依然と変わりなく必要な資産を保有し、買い手企業にとっても不要な資産を買わずに済むことができます。

会社の売却とは異なりますが、株式を売却せずに、会社の経営権だけを特定の第三者に譲る方法があります。それが第三者割当増資という手法です。

会社の経営権は、その会社の株式の過半数を保有することで取得できます。

つまり、新たに株式を発行し、第三者に自分の出資額以上の株式を引き受けてもらうことで、その第三者に会社の経営権を譲ることができます。

この場合、個人にも法人にも税金の支払いが発生することはありません。

第三者割当増資を行う場合は、自分は株主の地位にあることには変わらず、第三者とともに会社経営に関わっていくことになるため、当該第三者との友好的な関係があることが前提になります。

M&A手法のひとつに事業譲渡という方法があります。

事業譲渡とは、既存の会社(譲渡会社)が、その事業の全部又は一部を他の会社(譲受会社)に譲渡する行為です。

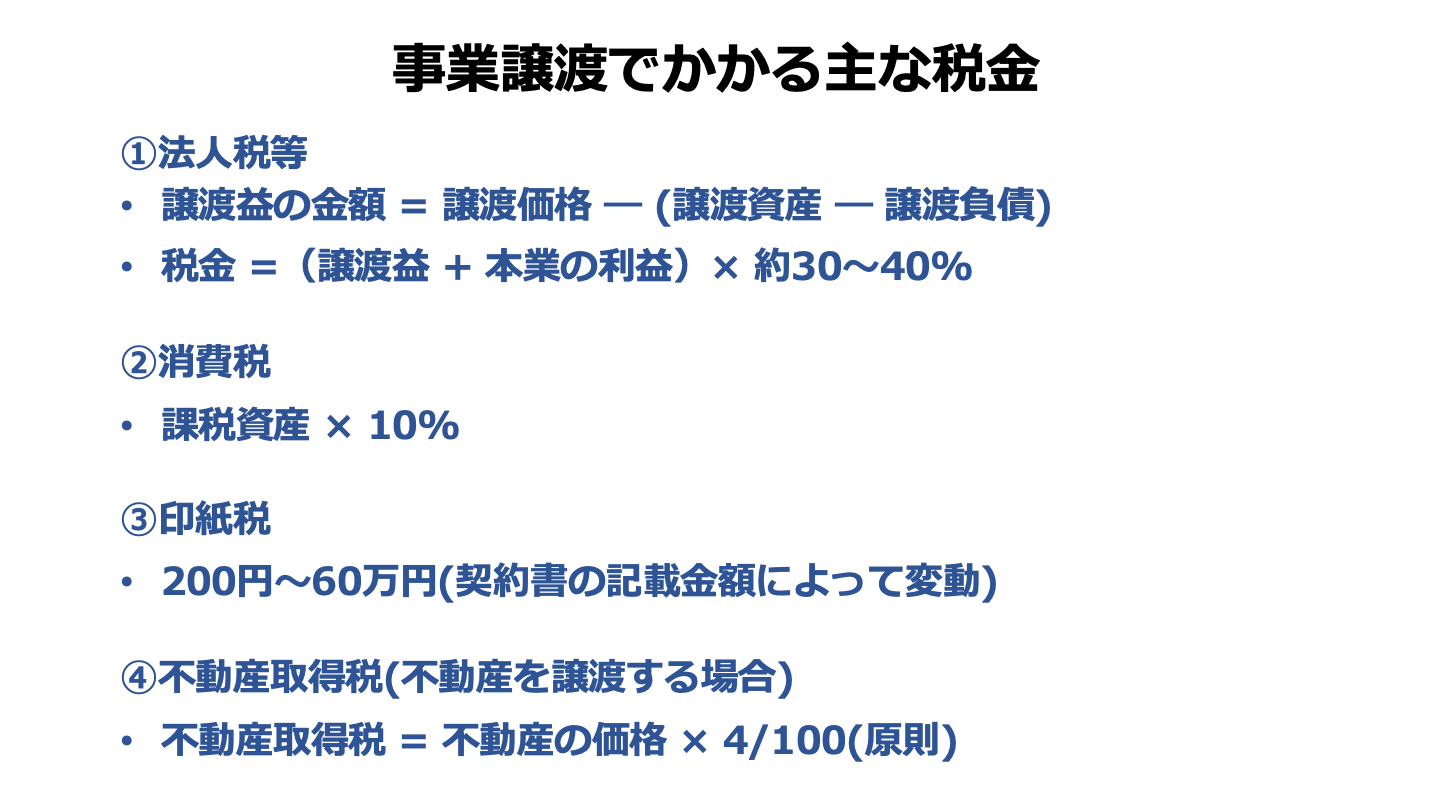

事業譲渡はM&Aのような株式の売買取引とは異なり、資産・負債の売買取引であるため、事業譲渡を行ったときは会社の株主に課税されることはなく、会社に対して法人税がかかります。

会社の事業を譲渡して利益を得た場合、その利益に対して法人税などが課されます。

つまり、事業譲渡により売却した資産と負債の差額よりも多くの対価を受け取った場合、その上回った分が譲渡益となり、それに対して法人税や法人住民税、法人事業税などがかかってきます。

税率はおおよそ30%~40%が目安となります。

一方で、受け取った対価が譲り渡す資産と負債の差額を下回った場合、その下回った分は譲渡損失となり、他の利益と相殺することができ、その分法人税などの負担を抑えることにつながります。

事業の譲渡において、その中に建物や車両、機械装置など消費税の課税対象となる資産がある場合、それらに対して消費税が課されます。主な課税資産、非課税資産は以下のとおりとなります。

課税資産 | 土地以外の有形固定資産、ソフトウェア等の無形固定資産、棚卸資産(土地は除く) |

非課税資産 | 現預金、土地、売掛金、有価証券 |

株式を売買する際の契約書に印紙は不要ですが、事業譲渡契約書には印紙税がかかります。

記載された金額により以下のよう印紙税がかかります。

記載なし | 200円 |

1万円未満 | - |

1万円~10万円以下 | 200円 |

10万円〜50万円以下 | 400円 |

50万円〜100万円以下 | 1,000円 |

100万円〜500万円以下 | 2,000円 |

500万円〜1000万円以下 | 1万円 |

1000万円〜5000万円以下 | 2万円 |

5000万円〜1億円以下 | 6万円 |

1億円~5億円以下 | 10万円 |

5億円~10億円以下 | 20万円 |

10億円~50億円以下 | 40万円 |

50億円以上 | 60万円 |

例えば、譲渡価格が1億円の場合は6万円となります。

また、事業譲渡代金の領収書は、価格が5万円以上の場合には別途、印紙税が課されます。

事業譲渡した資産の中に不動産がある場合、株式を売却した場合とは異なり不動産を売却したこととなるため、買い手側には不動産取得税が課せられます。

事業譲渡契約においては、不動産取得税も考慮したうえで売却価格が決定されることもあります。

不動産取得税の税額は、「課税標準額×税率」で計算されます。

税率は4%となります。

課税標準額は不動産の売買価格(時価)ではなく、原則として公的な価格である固定資産税評価額が使用されます。

一般的に固定資産税評価額は時価よりも低く、土地の場合は時価の7割程度、建物の場合は5~6割程度となっています。

会社を売却する方法には主に株式の売却と事業譲渡の2通りがあり、株式の売却には個人の場合と法人の場合で税金が異なることを解説しました。

会社を売却する場合には、税金について注意しなければなりません。

株式の売却にするのか事業譲渡にするのか、個人が関係する行為なのか、会社としての行為なのかなどによって、所得税や法人税、消費税、その他の税金に影響してきます。

会社の売却には計画的に行う必要があり、税金関係を誤ってシミュレーションしてしまうと、計画と異なる結果になり、会社売却の効果が小さくなってしまいかねません。

そのため、会社を売却しようと考えた時には、計画段階から、弁護士や税理士などのM&A専門家に相談し、綿密な計画を立てるようにすることをおすすめします。

(執筆者:公認会計士・税理士 河野 雅人 大手監査法人勤務後、独立。新宿区神楽坂駅近くに事務所を構え、高品質・低価格のサービスを提供している。主に中小企業、個人事業主を中心に会計、税務の面から支援している)

公式HP:河野公認会計士税理士事務所