株式交付制度の概要や手続き、株式交換との違いなどを徹底解説

- 法務監修: 前田 樹 (公認会計士)

株式交付制度とは、令和元年12月に成立したものであり、対価を株式として子会社化するM&A手法です。M&Aの実務経験が豊富な公認会計士が、株式交付の概要や手続き、最新事例などをくわしく解説します。

令和元年12月に成立し、令和3年3月1日から施行された株式交付制度の導入された背景について解説していきます。

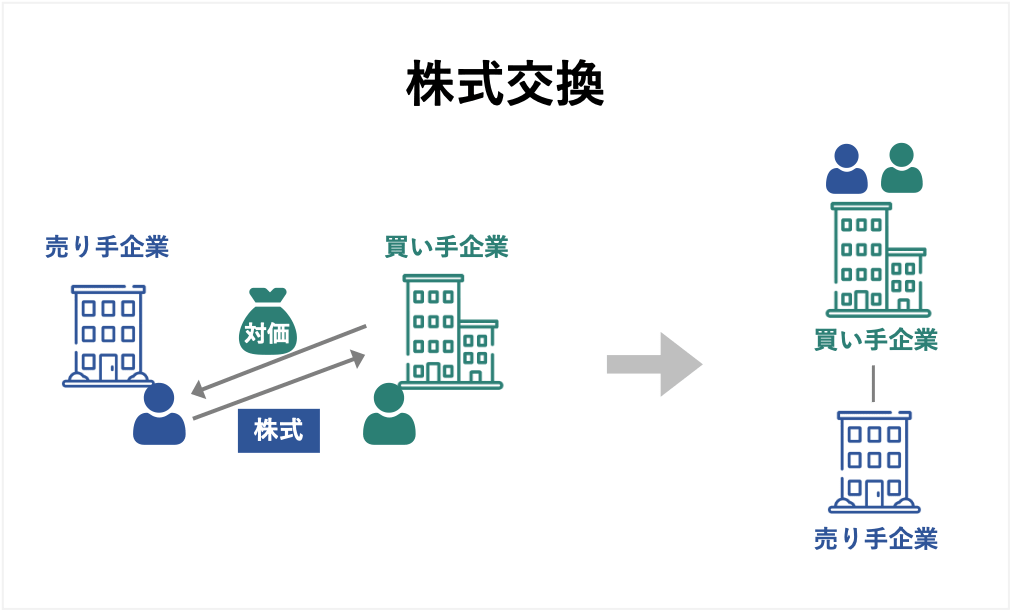

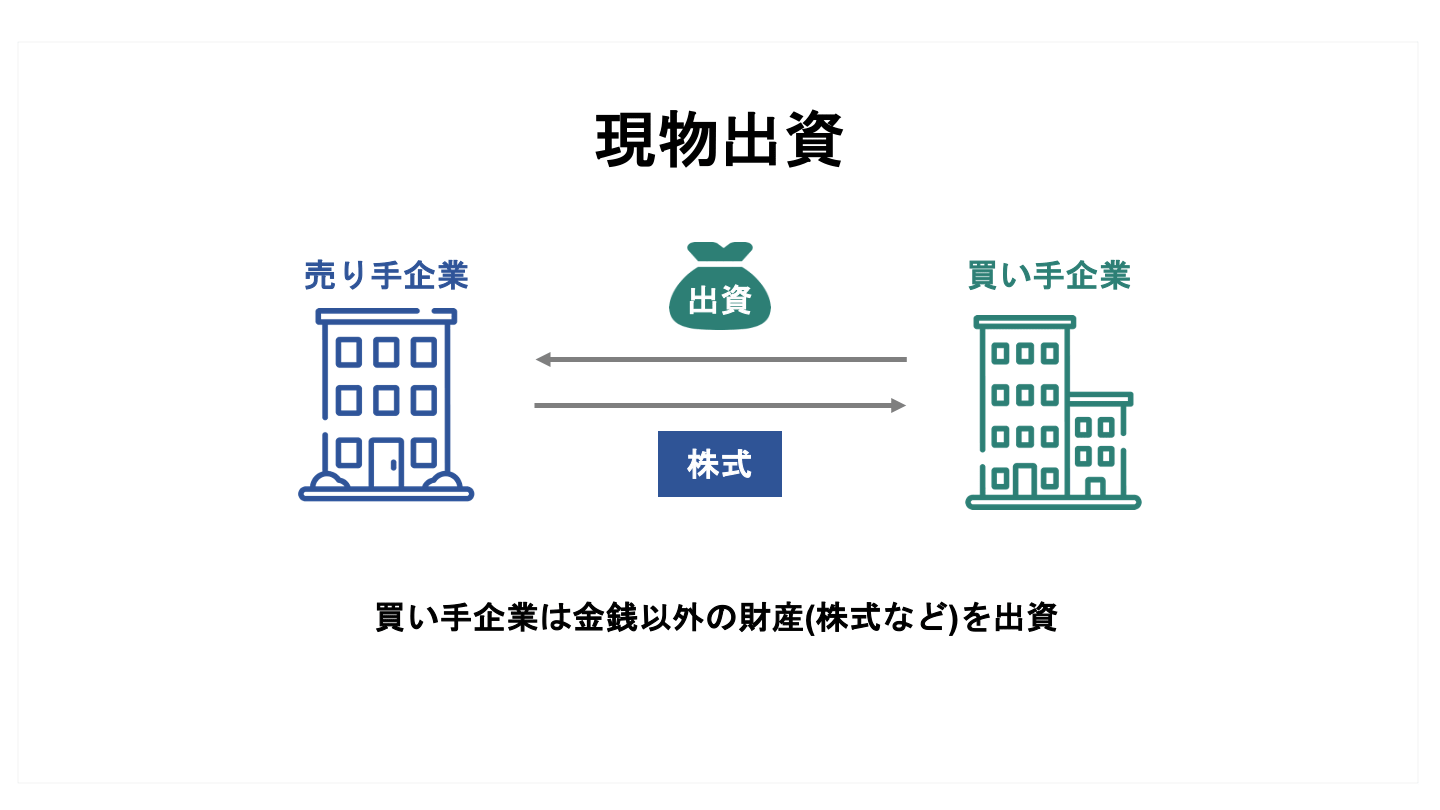

改正前の会社法において、株式を対価にしてM&Aをするには株式交換(会社法2条31号)を用いるか、現物出資(会社法199条1項3号、207条)を用いる方法しか規定されていませんでした。

株式交換においては、対象会社が外国会社である場合や完全子会社を意図していない場合などには用いることができませんでした。

また、現物出資においては、検査役調査の負担や財産価額填補、有利発行規制などの問題点がありました。

それぞれの制約を受けない方法として株式交付制度が検討されました。

また、税制上においても株式を対価にする取引には問題がありました。

会社法創設時に合併等の組織再編行為において、対価は現金だけにとどまらず、株式やその他の財産も可能となっていました。

しかし、対象再編税制において、対価に自社の株式以外を入れた場合、譲渡益課税の繰延が認められず時価評価課税が適用されることから、実務上利用しにくい状態にありました。

会社法の問題が解決されたとしても同時に税制上の問題も解決されなければ、実務上は利用されない状態でした。

ここまでみてきた会社法や税制上の問題点を解決するために、平成30年7月に産業競争力強化法の改正法が施行されました。

その結果、以下の会社法及び税制で問題となっていた事項が特例として可能になりました。

ただし、これらの特例を受けるにはそれぞれ事業再編計画や特別事業再編計画について主務大臣の認定を受ける必要があり、他のM&Aの手法と比較して手間やコストがかかることになります。

さらに、特別事業再編計画について認定要件のハードルが高くなっているという問題がありました。

会社法や税制上の問題点、改正産業競争力強化法の問題点などを解決するために株式交付制度が創設されました。

新規に創設された株式交付制度について解説していきます。

会社法において株式交付は定義されています。

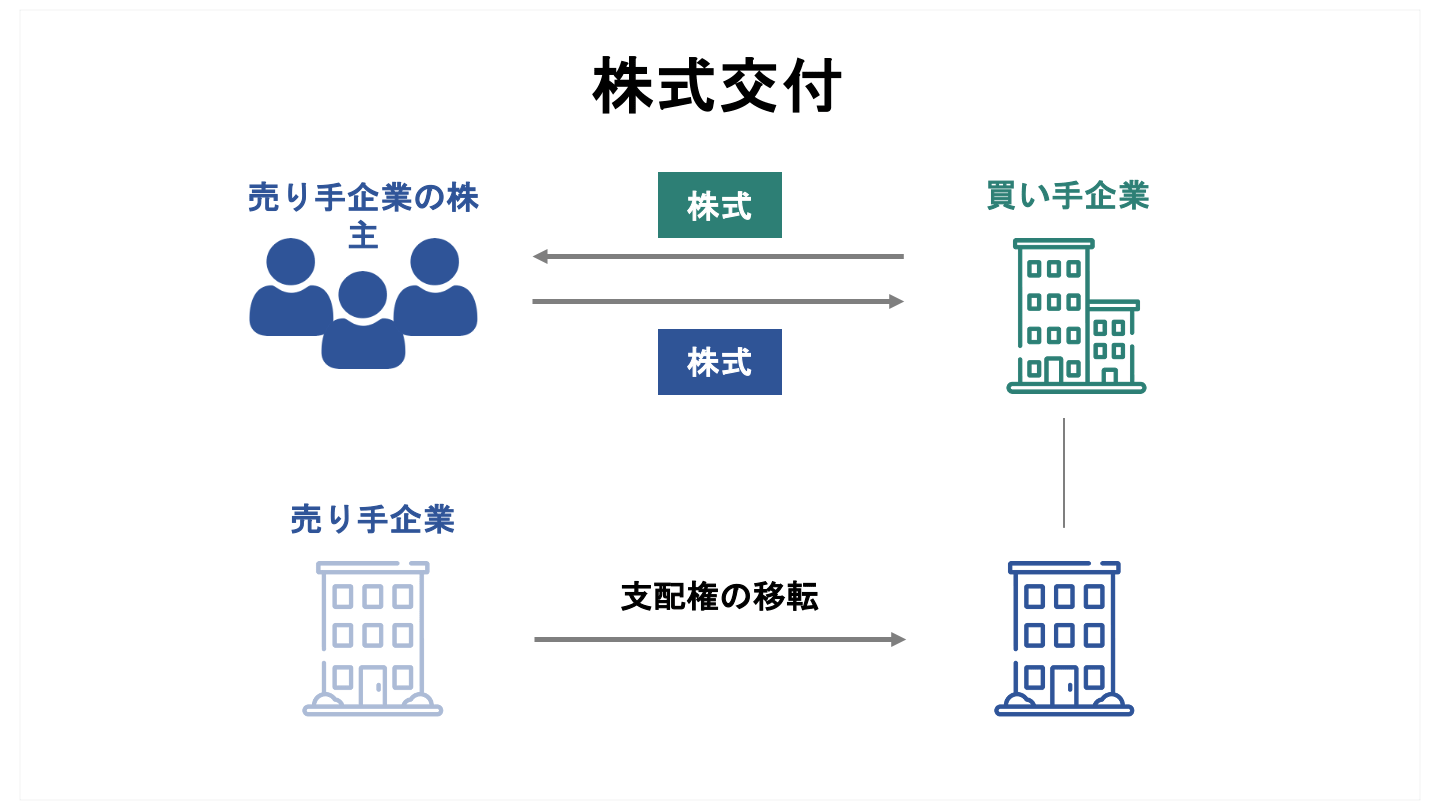

会社法2条32号の2において「株式会社が他の株式会社をその子会社とするために、当該他の株式会社の株式を譲り受け、当該株式の譲渡人に対して当該株式の対価として当該株式会社の株式を交付すること」とされています。[1]

当該定義の中でポイントとなるのは、「株式会社が他の株式会社を」「子会社とする」の2点です。

「株式会社が他の株式会社を」ですが、買収される会社も株式会社に限定され、国内の株式会社が対象とされています。

そのため、持分会社などは対象になりません。

「子会社とする」ですが、すでに子会社となっている会社は対象とならず、新たに子会社とする場合が対象となります。

令和元年12月に成立し、公布された株式交付制度ですが、施行日は令和3年3月1日となっています。

株式交付制度が創設されたことで主に2つのメリットがあります。

株式交付制度を利用することで、少ない資金で大規模な買収を行うことが可能になります。

上場会社の買収など大規模な買収でも資金が少額で実施することが可能で活用されることが期待されます。

また、ベンチャー企業が上場会社との資本提携する場合などにも活用することができます。

非上場会社の場合、正確な市場価値を測定することが難しく、現金化することが困難であるため、活用することが難しいですが、上場会社であれば市場価格があり、現金化することも可能で株式交付の対価として適していると考えられます。

そのため、株式交付制度の活用の方法として、買主(株式を交付する側)は上場会社の場合が想定されています。

株式交付は、株式交換の代替手段として活用される可能性があると考えられています。

それは株式交換を実施したいが、現株主の一部が譲渡を希望しない場合や株主の一部が何らかの形で残る場合などに株式交付制度を利用することができます。

また、株式交換が実施できる場合においても、手続き等の煩雑さから株式交付により完全子会社化を実施することも考えられます。

これまで株式を対価とした場合に譲渡損益の繰延が認められていませんでしたが、令和3年税制ではそのような規制はないため、活用しやすくなりました。

これらのことから株式交換に代わる方法として株式交付制度を活用できるというメリットがあります。

株式交換や現物出資などの会社法上の問題点を解決することも視野に入れ、創設された株式交付制度について他の制度との比較を解説していきます。

まず、株式交換との比較ですが、株式交換は完全子会社化を前提に実施されるものでした。

株式交換をすることで完全子会社化する予定の株主から株式を全部交換しますが、株式交付制度では全ての株式を対象にすることもできますし、一部の株式を対象とすることのどちらも選択することが可能です。

これらのことから、株式交換と比較して選択肢が多く、株式交付制度は活用しやすい制度と言えます。

次に、現物出資との比較ですが、現物出資では現物出資規制、すなわち検査役の調査や財産価額の填補という規制がありました。

また、現物出資において有利発行にあたる可能性なども検討する必要があり、活用には難しい部分がありました。

しかし、株式交付制度においてはこれらの問題点に該当することは想定されません。

これらのことから現物出資よりも株式交付制度は活用しやすい制度と言えます。

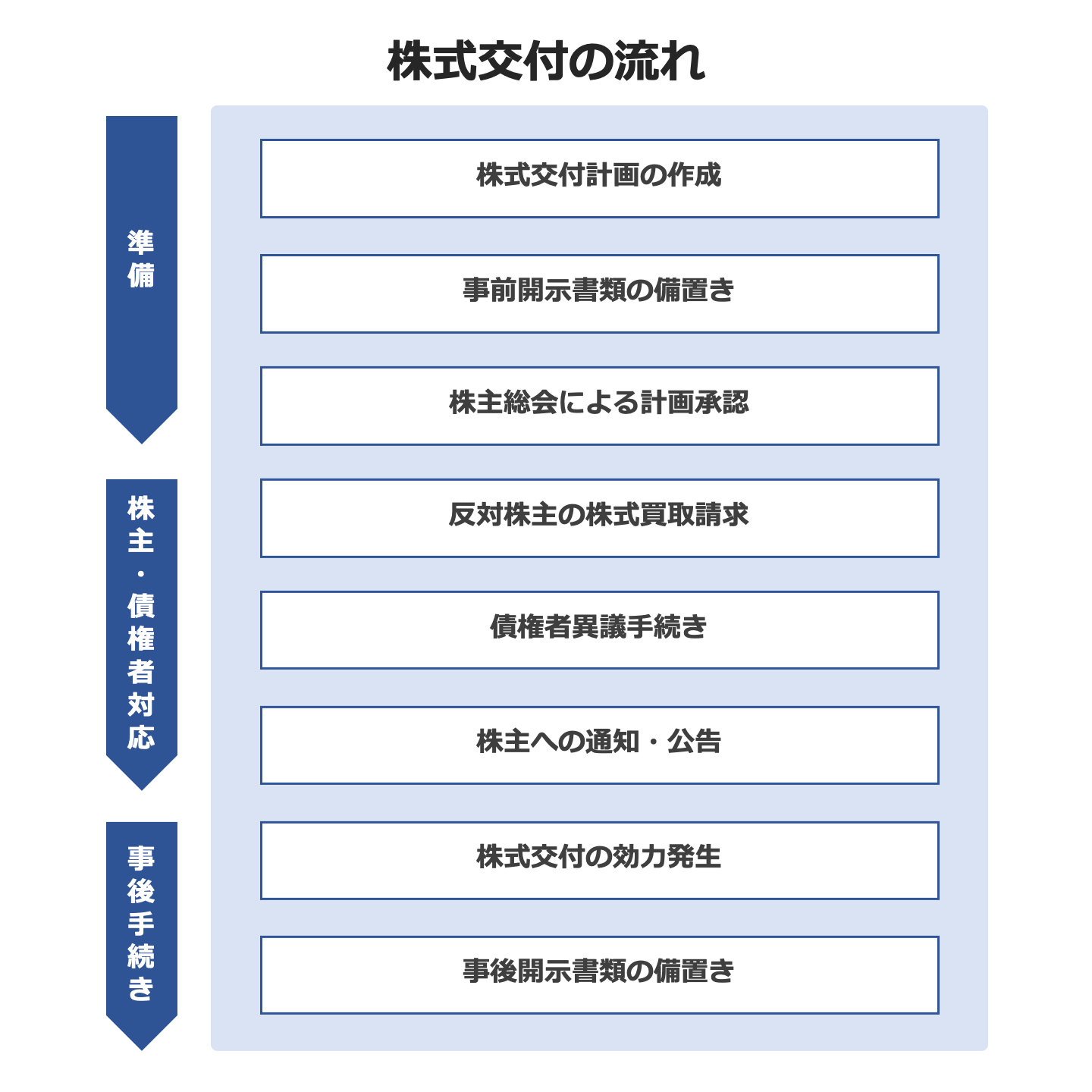

具体的に株式交付の手続きについて解説していきます。

まず親会社側、すなわち買収する側、株式を交付する側の手続きや流れについて解説します。

株式交付を行う場合、株式交付をする会社、株式交付親会社は株式交付計画を作成しなければなりません(改正会社法774条の2)[2]。

株式交付計画には一定の事項を定めることになります(会社法774条の3第1項各号)[3]。

これらの事項について定めることとなります。

株式交付親会社は、他の阻止再編行為と同様に株式交付計画備置開始日から効力発生日後6ヶ月を経過する日までの間、株式交付計画の内容等を記載し、または記録した書面または電磁的記録を本店に備え置かなければならないとされています(改正会社法816条の2第1項)[4]。

株式交付親会社は、効力発生日の前日までに株主総会の特別決議(会社法309条2項12)によって、株式交付計画の承認を受けなければならない(改正会社法816条の3)とされています[5]。

株式交付親会社によって作成された株式交付計画は株主総会の特別決議で決議されます。

また、他の組織再編と同様で簡易手続きが認められています。

譲渡人に対して交付する株式交付親会社の株式等の対価の額の合計額が株式交付親会社の純資産額の1/5を超えない場合には株主総会決議は省略することができる(改正会社法816条の4)とされています[6]。

上記要件を満たせば株主総会の特別決議は不要となります。

一方で、他の組織再編手続きで認められている略式手続はないので注意が必要です。

上記の株主総会決議において反対する株主を守る方法として株式の買取請求権があります。

株主交付親会社の反対株主は、株式交付親会社に対し株式を公正な価格で買い取ることを請求することができる(改正会社法816条の6)とされています[7]。

株式交付の対価が、株式交付親会社の株式以外の金銭等を含む場合、株式交付や会社の債権者は、株式交付について一定の期間で異議を述べることができる(改正会社法816条の8第1項)とされています[8]。

株式交付親会社は、譲渡の申し込みをしようとする株式交付子会社の株主に対し、先述した株主総会で承認された株式交付計画の内容等を通知します(改正会社法774条の4第1項)[9]。

譲渡を申し込む株主は、先述した株式交付計画に定める譲渡の申込期日までに譲渡しようとする株式の数等を記載した書面を株式交付親会社に交付します(改正会社法774条の4第2項)[10]。

株式交付親会社は、申込者の中から株式を譲り受ける者およびその者に割り当てる株式交付親会社の株式の数を定め、効力発生日の前日までに、申込者から譲り受ける株式の数を申込者に通知します(改正会社法774条の5第1項、第2項)[11]。

上記の通知により、申込者は譲渡人となります(改正会社法774条の7第1項1号)[12]。

譲渡人は、効力発生日に通知を受けた数の株式を株式交付親会社に給付し、これによって株式交付親会社の株主となります(改正会社法774条の7第2項、改正会社法774条の11第2項)[13]。

株式交付親会社は、効力発生日後遅滞なく、株式交付に際して株式交付親会社が譲り受けた株式交付子会社の株式の数その他の株式交付に関する事項を記載し、または記録した書面または電磁記録を作成し、効力発生日から6ヶ月間、その本店に備えおかなければならないとされています(改正会社法616条の10)[14]。

備え置くことで株主や債権者が閲覧できるようにしておきます。

株式交付子会社が譲渡制限株式発行会社である場合には、株式の譲渡承認手続きを経る必要があります。

株式の譲渡について承認をもらうため、譲渡制限を希望する株主は会社に対して「株式譲渡承認の請求」を行うことになります。

譲渡制限株式発行会社の場合、株式の譲渡について承認をもらうことで譲渡することができます。

株式譲渡承認を請求されたら、会社側は承認機関である取締役会あるいは株主総会による「承認決議」を行います。

承認機関については取締役会設置会社に該当するか、定款に規定されているかによって異なります。

いずれにしても過半数の取締役あるいは株主の参加、ならびに出席した取締役あるいは株主の議決権の過半数の賛成があった場合に譲渡承認請求が承認されます。

[2] 会社法774条の2(e-Gov)

[3] 会社法774条の3第1項各号(e-Gov)

[4] 会社法816条の2第1項(e-Gov)

[5] 会社法309条2項12、816条の3(e-Gov)

[6] 会社法816条の4(e-Gov)

[7] 会社法816条の6(e-Gov)

[8] 会社法816条の8第1項(e-Gov)

[9] 会社法774条の4第1項(e-Gov)

[10] 会社法774条の4第2項(e-Gov)

[11] 会社法774条の5第1項、第2項(e-Gov)

[12] 会社法774条の7第1項1号(e-Gov)

[13] 会社法774条の7第2項、774条の11第2項(e-Gov)

[14] 会社法616条の10(e-Gov)

株式交付制度に関連する税制や会計処理について解説していきます。

通常、株式会社の株主が保有している株式を他の者に譲渡する場合には、有価証券の譲渡として課税されることになります。

そのため、株式交付制度が導入されたとしても有価証券の譲渡に該当して課税される限り、実務上用いられません。

活用されるためには課税の繰延措置などが必要と考えられていました。

令和2年の税制改正では見送られましたが、令和3年の税制改正で一部解禁されており、株式交付が実務上活用される条件が揃ってきていると考えられています。

株式交付制度を活用して株式交付子会社の株式を譲渡し、株式交付親会社の株式の交付を受けた場合(対価のうち、株式交付親会社の80%以上となる場合)には、譲渡損益を繰り延べることができると改正されました。

あくまで株式交付親会社の価額が対価全体の価額の80%以上ということがポイントとなっています(令和3年度税制改正法案の措法37の13の3、66の2の20)。

株式交付制度が創設されましたが、関連する企業会計基準第21号「企業結合に関する会計基準」などの改正はされておらず、株式交付制度はこれらの現行の会計基準に基づき、処理されていくことになります。

株式交付は株式交換と同じ組織法上の行為として位置づけられており、現物出資ではなく、株式交換に準じて処理されます。

株式交付制度は先述した通り、新たに子会社化することを目的にしたものであるため、基本的に取得に該当し、上記の会計基準の考え方に基づき処理されていくことになるため、取得する株式は時価を基礎として算定することになります。

ただし、一部取得に該当しない共通支配下で処理されるケースもあり、その場合には直前の帳簿価額を基礎として算定されることになります。

株式交付を用いてM&Aを実施する場合の注意点を解説していきます。

株式交付制度に限ったことではないですが、必要となる手続きや適用される法律などは確認をして事前の準備が必要になります。

株式交付制度の場合、新たに創設された制度のため、情報が少なく、他のM&A案件よりも慎重に確認をした方がいいでしょう。

株式交付子会社が上場会社の場合、公開買付規制が適用されます。

その場合、会社法や金融商品取引法、その他諸規制との兼ね合いが出てくるため、事前に確認をしておく必要があります。

各法令の兼ね合いを確認して手続きを漏れなく実施しなければ、最後の最後でM&Aが実行できないということもあるので気をつけましょう。

必要な手続きや適用される法律などが確認できれば、そこで必要な手続きに基づいてスケジュールを組む必要があります。

先述した通り、会社法の中だけでも必要な手続きは複数あり、その中でスケジュールを組みます。

さらに先述した株式交付子会社が上場会社の場合には公開買付規制も適用されるため、会社法と合わせてスケジュールを組むことになります。

余裕を持ったスケジュールにしておかなければ、手続きが漏れてしまうことと遅れてしまう可能性ができてきます。

そのため、上記の必要な手続きや適用される法律を確認した上で、漏れなく余裕を持ったスケジュールを組みましょう。

株式交付制度を活用した最新のM&Aの事例を2件紹介します。

まず紹介するのが、Eストアーによるアヴァイン・システムズを子会社化[15]した事例になります。

株式交付子会社は株式会社アーヴァイン・システムズというシステム開発を行なっている会社となっています。

資本金3百万円、従業員17名という小規模な会社となっています。

売上高は直近3ヶ年、158百万円万円から228百万円の規模感で直近期の営業利益は赤字となっていました。

株式交付親会社はJASDAQに上場している株式会社EストアーというECシステム構築を行なっている会社となっています。

会社の規模は売上高が5,000百万円前後と株式交付子会社よりも大幅に規模が大きい会社です。

本件の目的は従前より株式交付子会社にシステム開発業務を委託しており、グループに取り込むことで開発力を強化できることです。

また、両者の技術力を合わせることでシナジー効果が見込め、サービス競争力の強化につなげていくことが目的となっています。

本件は株式交付子会社であるアーヴァイン・システムズの株主に対して、対価として現金及び株式交付親会社の自己株式を交付するというスキームとなっています。

株式交付子会社の規模が小さいことから簡易株式交付の手続きにより進められています。

本件株式交付により、アーヴァイン・システムズはEストアーの子会社となりました。

現株主の中島氏とところ氏はアーヴァイン・システムズの株式を一部保有し、継続して代表取締役及び取締役として業務を行なっています。

次に紹介するのが、GMOインターネットによるOMAKSEを子会社化[16]した事例になります。

株式交付子会社は株式会社OMAKSEという飲食店予約管理サービスの開発・運営を行なっている会社となっています。

資本金は5百万円、売上高は50百万円程度とGMOインターネットと比して小規模の会社となっています。

株式交付親会社はGMOインターネット株式会社というインターネット関連でさまざまな事業を展開している東証一部に上場している会社となっています。

連結売上高は2,000億円前後となっており、規模の大きな会社です。

本件の目的はOMAKASEが陰影している予約困難な人気飲食店に特化した事業における顧客基盤とGMOインターネットグループが展開しているインターネットインフラ事業におけるEC支援事業、決済事業とのシナジーが見込めることやGMOインターネットグループのブランド力を活用することで企業価値の向上につながることが見込まれることで子会社化が進められたものとなります。

OMAKASEの普通株式1株に対して、GMOインターネットグループの普通株式3.677株及び371円が割り当てられるというスキームになっています。

交付株式はGMOインターネットが保有する自己株式が充当され、新株は発行されない形で行われました。

また、OMAKASEは新株予約権も発行しており、その新株予約権1個に対してGMOインターネットグループの普通株式331.208カブ及び33,395円が割り当て、交付されました。

また、本件は株主総会の承認が必要としない簡易株式交付で行われました。

[15] 簡易株式交付による株式会社アーヴァイン・システムズの子会社化に関するお知らせ

[16] 人気飲食店の予約管理サービスを展開する株式会社OMAKASEの株式交付(簡易株式交付)による子会社化に関するお知らせ

ここまで新たに創設された株式交付制度について解説してきましたが、いかがでしたでしょうか。

まだ令和3年3月に施行された新しい制度となっており、活用した事例は少ないため、情報が少ないかもしれません。

調べても情報が少なく進めにくい部分もありますが、M&Aの対価として株式を活用することができ、大規模なM&Aも実施しやすくなる株式交付制度は魅力的な制度で今後活用されることが期待されます。

これまでは会社法や税制の規制から、実務上、使いにくい制度でしたが、会社法が改正され、税制も改正されたことで実務上も使いやすい制度となりました。

使う機会があれば活用して、株式交付制度のメリットを活用することでM&Aは成功に近づけることができるので活用していきましょう。

(執筆者:公認会計士 前田 樹 大手監査法人、監査法人系のFAS、事業会社で会計監査からM&Aまで幅広く経験。FASではデューデリジェンス、バリュエーションを中心にM&A業務に従事、事業会社では案件のコーディネートからPMIを経験。)

.png&w=3840&q=75)

■このようなお悩みはありませんか?

①M&Aの手紙は毎日届くがどこに依頼すればいいかわからない

②M&A会社との面談ではなく候補先がいそうか、売却金額はどのくらいかだけを知りたい

③自分と自社の人生が変わるM&Aの相手は、幅広い選択肢から自分で選びたい

M&Aのご相談ならビジョナルグループが運営する日本最大級のM&AマッチングサイトM&Aサクシードがおすすめ

■M&Aサクシードが選ばれる理由

①希望する条件の会社がすぐに見つかる機能が多数最短37日でスピード成約

②業界では珍しく契約なし、書類提出なしで売却相場がわかる「かんたん売却先検索」が使える

③多数の大手・優良企業が登録し、他社にはない異業種からの驚きのオファーで地域や業種を超えた大きなシナジー事例が多数

④M&A登録支援機関に認定されている

M&Aサクシードは、成約するまで無料の「完全成功報酬制」のM&Aマッチングサイトです。

知識・経験が豊富な専任担当者が相談から成約に至るまで伴走します。

譲渡・譲受いずれもご相談も無料となりますので、まずはお気軽にご相談ください。