現在、花屋の経営には消費低迷への対策やIT導入による効率化・新業態開発が求められており、その実現手段としてM&Aが注目されています。花屋の業界動向とM&Aのメリット、売却価格、近年の事例を解説します。(執筆者:京都大学文学部卒の企業法務・金融専門ライター 相良義勝)

花き(観賞用草花)を取り扱う小売事業者は全国に26,896店あり(2014年)、そのうち専門小売店が59%を占めます(スーパー・ホームセンターが23%、その他小売業が18%)。

専門小売店の大半は小規模・零細事業者です。[1]

販売額で見ると、全体の70%(5,195億円のうち3,683億円)を専門小売店が占めており、「町の花屋さん」が花き販売の主力となっていることが見て取れます。

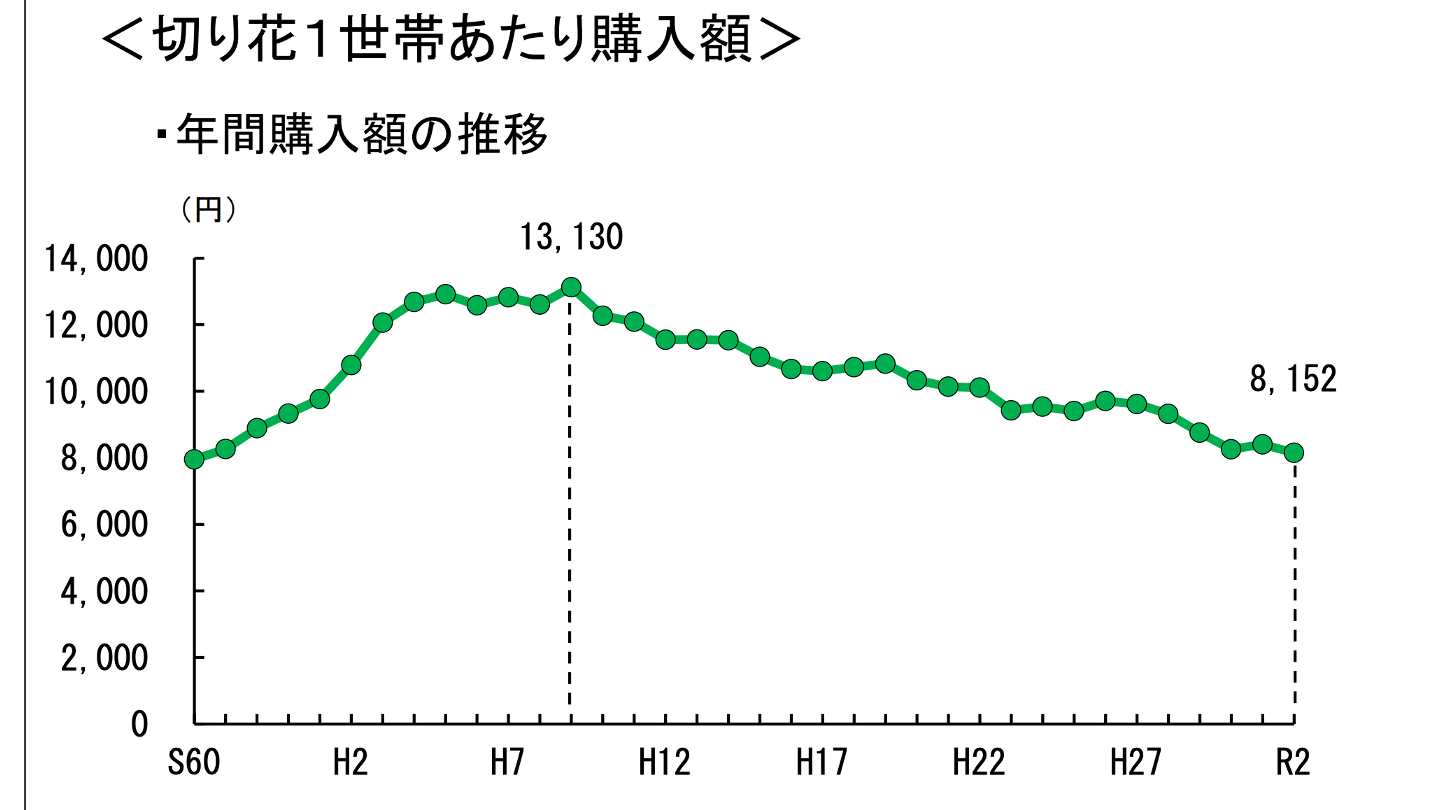

花きのうち切り花の消費がここ20年ほどの間減少傾向にあります。

1997年のピーク時には1世帯当たりの年間購入額は13,130円でしたが、その後はほぼ一貫して減少し、2020年には8,152円まで落ち込みました(図1)。

図1:切り花の1世帯当たり年間購入額の推移

出所:花きの現状について 令和3年9月(農林水産省)

切り花消費が低迷している原因としては、盆・彼岸などの歳事における切り花利用の減少や、日常的に切り花を飾る・供える場所であった床の間・仏壇の減少などが挙げられます。

一般的に言えば、現代のライフスタイルの変化が切り花の消費を押し下げている格好です。

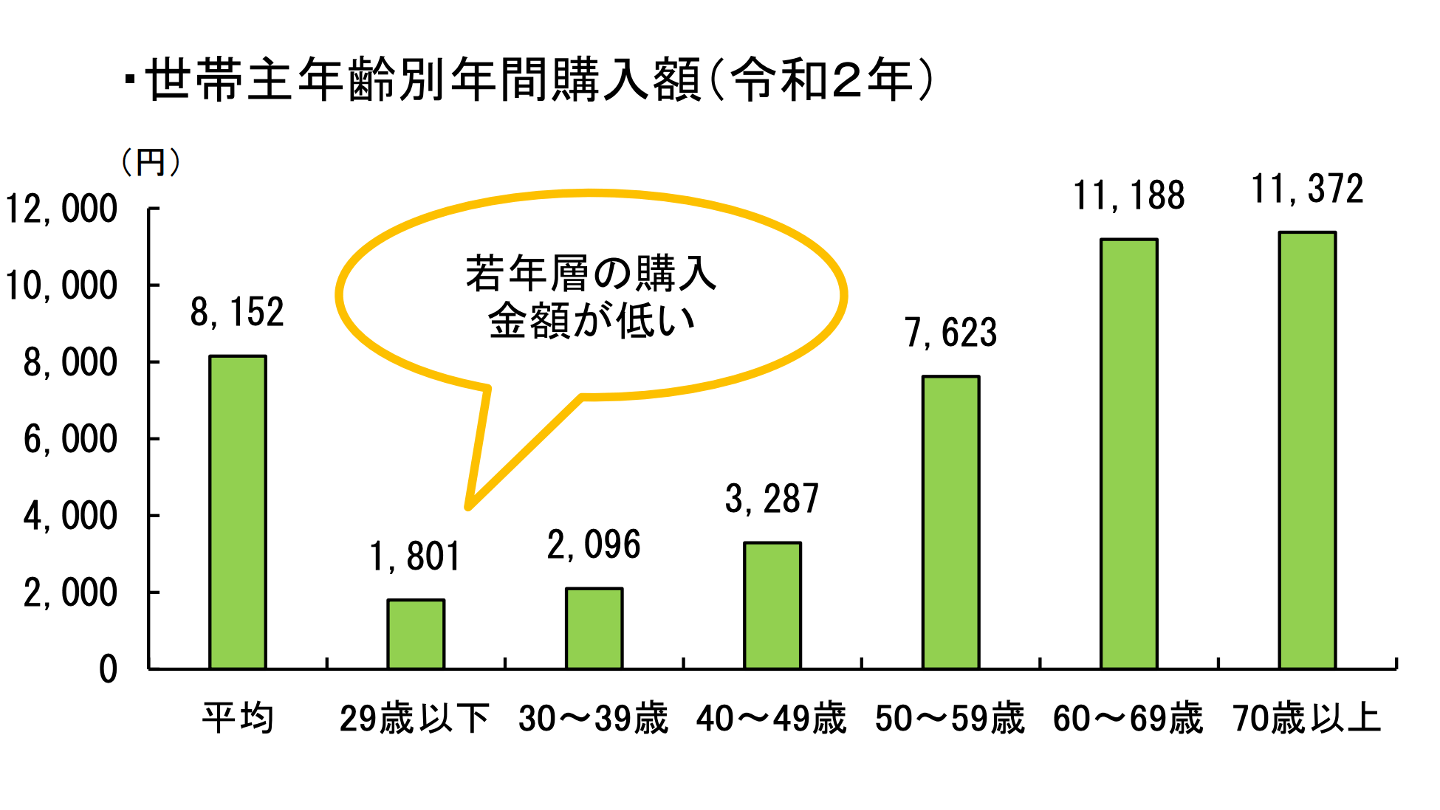

また、下図の通り切り花需要は中高年層に大きく偏っており、若年層の需要の喚起が課題となっています。

図2:切り花の世帯主年齢別年間購入額(2020年)

出所:同上

消費が低迷するなか、在庫管理や顧客情報管理などにITを導入し、業務効率化や廃棄率の改善を図ることが、今後の花屋経営にとって大きなポイントとなるでしょう。

20代~40代というこれからの消費を担う層の需要を喚起する上でも、IT化は必須と言えます。

モバイルアプリや動画配信など、若年層に身近なツールを組み込んだ販売方法を開拓したり、EC事業を拡大したりすることにより、現代のライフスタイル変化に即した事業展開を推し進めることが重要です。

花屋業界の多数を占める小規模法人や個人店にとってはIT導入コストのハードルは大きく、事業規模が小さいほどIT投資の費用対効果も出にくいという難点があります。

そうした企業の場合でも、M&A(会社・事業の売却)を通して大手グループに加わることにより、IT導入を初めとする体制改革を推し進め、業務効率化や新規事業展開などを図ることが可能になります。

会社売却は事業承継の手段としても活用できます。

少子高齢化や家業継承文化の衰退などにより、あらゆる業種の中小事業者において後継者不在問題が深刻化していますが、M&A(社外第三者への事業承継)という選択肢を採用することで承継の可能性は大きく広がります。

一方、買い手側としては、会社・事業の買収により業容や事業基盤を比較的短期間で拡大し、成長を加速することが可能になります。

一昔前はM&Aといえば大企業・上場企業にのみ関係するものというイメージが一般的でしたが、売り手と買い手をつなぐマッチングサイトが普及したことなどにより、小規模な花屋がM&Aの当事者となるケースも多くなっています。

M&Aにおいては事業全体にわたる多種多様な要素が売却価格に関係してくるため、具体的な金額で相場を言い表すことができません。

ここでは、M&A一般においてどのように売却価格が決定されるのかを解説した上で、花屋の売却価格の目安を算定するやり方を紹介します。

最終的には売り手と買い手が合意した価格がM&Aの売却価格となりますが、その前にまずは売却対象の会社・事業の価値を一定の合理的な手法に従って「査定」し、その結果に基づいて価格交渉を行うのが一般的なやり方です。

この査定のことをM&Aの世界ではバリュエーション(企業価値評価、事業価値評価)と呼びます。バリュエーションを行うことで、具体的な根拠を挙げて価格交渉を行うことが可能になります。

バリュエーションは売却価格の決定根拠を利害関係者(株主など)に説明する際にも用いられます(とくに上場企業においてはこの点も重要です)。

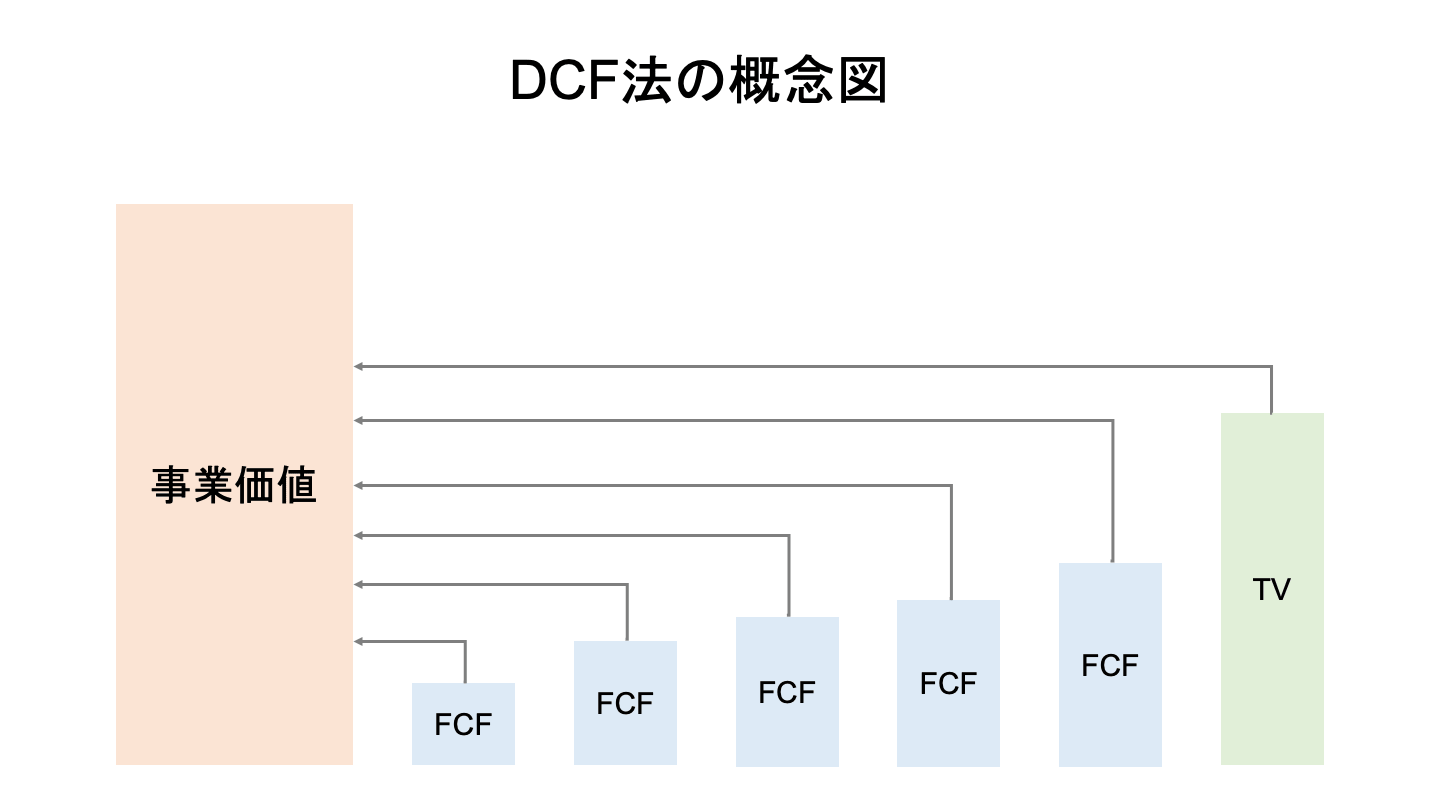

現在最も正統的な手法とされているDCF(ディスカウントキャシュフロー)法では、以下のような手順で買収者にとっての企業・事業の価値を評価します。

売り手企業が今のまま単独で存続すると仮定した場合と、買い手企業と統合すると仮定した場合とでは、事業計画やリスク評価などが異なるため、DCF法によるバリュエーションの結果も異なります。

価格交渉においては、前者(単独存続の場合の価値)が売却価格の下限と見なされます。

売り手にとってはそれ以下の金額で売却するくらいならこのまま事業を続けた方がよいと考えられるからです。

同様に、後者(経営統合によるシナジーを盛り込んだ価値)は買い手が許容できる上限の価格となります。

経営統合によるシナジー(相乗効果)の価値は買収後に買い手主導で実現していくものであるため、満額を売却価格に盛り込むわけにはいかないからです。

DCF法は会計事務所などの専門機関に依頼して行う必要があるため相当なコストがかかり、中小企業や個人にとっては利用しづらい方法です。

また、十分な事業計画を用意することがそもそも難しいケースも少なくありません。

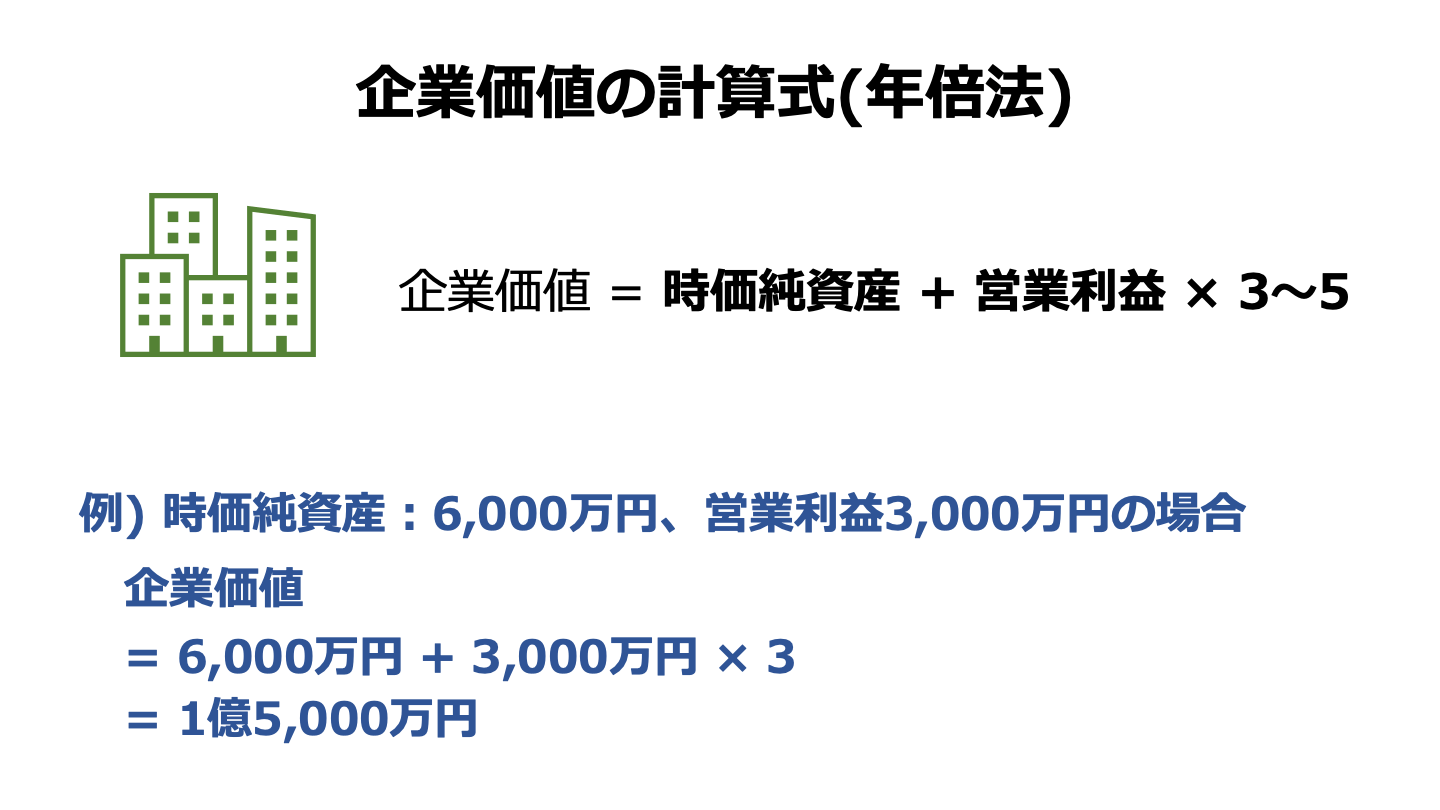

DCF法を利用することが難しいケースや比較的小規模なM&Aなどでは、年倍法という簡易的な手法がしばしば用いられます。

年倍法では「企業価値=時価純資産+直近年度の営業利益×3~5程度」」とします。

時価純資産は貸借対照表の純資産を時価で評価し直したもの(時価資産-時価負債)で、これまでの出資・事業活動を通して会社に蓄えられた財産を表します。

言わば「過去から現在までの価値」です。

一方、現在から将来にわたって生み出される価値(将来的・潜在的な収益力)を値踏みしたものが「営業利益×3~5程度」の部分です。

営業利益にかける数値は「3~5」が一般的な目安とされていますが、業種・業態などにより相場の数値が変わります。

DCF法と同様に、売り手企業が単独で存続するとした場合の価値と買い手企業に買収されるとした場合の価値を別々に算出することができます。

企業・事業の将来性(収益力やシナジー)の評価が高いほど、営業利益にかける数値はより大きくなり、逆の場合には小さくなります。

期待されるシナジーがとくに大きいケースでは、相場を超える数値となる場合もあります。

年倍法はDCF法ほど合理的な手法ではありませんが、専門家でなくても金額をイメージしやすく、当事者間で納得感を持って交渉が行えるという利点があります。

花屋の場合、年倍法によるバリュエーションの相場は一般的な相場と同様(営業利益にかける数値は3~5程度)と考えてよいでしょう。

評価額を高める(下げる)要因としては以下のようなものが挙げられます。

| 評価を高める要因 | 評価を下げる要因 |

|---|---|---|

純資産 | 店舗・事務所の土地・建物が自己所有で、時価が高額 | 負債が大きい 回収困難な売掛金がある 未払い残業代や適切に計上していない退職給付引当金がある |

将来性 | 優良な取引先・顧客を多数有している 地域における認知度が高い 立地がよい 有能な人材を擁しており、M&A後も継続雇用が望める | 運営主体やブランドの変更により取引先・顧客が失われる恐れが高い 重要な人材が離職する恐れが高い M&Aにともない引退する経営者の個人的な判断で運営が行われている(事業運営ノウハウが属人化しており引き継ぎが困難) |

WhiteS:香川県に本社を置き、実店舗とEC店舗(主にAmazon)で生花・アレンジメント商品の販売事業を展開

いつも:ECマーケティング、EC事業代行、EC事業のM&A(譲受・出資)を通した成長支援サービスなどの事業を展開

譲渡企業:資金調達・事業成長(WhiteSはEC事業をいつもに譲渡した上で引き続き実店舗運営と商品の開発・生産を行い、いつもが運営するEC事業に商品を継続的に納入)

譲り受け企業:M&Aを通した成長支援サービスの一環

小田急ランドフローラ(現ランドフローラ):小田急沿線において花き・ガーデニング用品販売、ホテル・冠婚葬祭の装花、園芸品リース、造園、会員制貸菜園運営などの事業を展開[2]

日比谷花壇:全国約200店の直営花屋とオンラインショップの運営、ウエディング空間装飾、葬儀総合サービス、フラワーギフトの企画・制作・販売、法人向け空間装飾・緑化・販促サービスなどの事業を展開[3]

譲渡企業・譲り受け企業:両社のリソースの融合による事業基盤強化、サービス拡充[4]

[2]会社情報・沿革(ランドフローラ)

[3]事業紹介(日比谷花壇)

[4]小田急ランドフローラの株式取得について(日比谷花壇)

ライフスタイルの変化により切り花の売上が下落し、若年層の需要が低迷するなか、花屋にはIT導入などを通した業務効率化や新事業・業態の開発が求められている状況です。

花屋業界は小規模事業者が多く、経営者が高齢化している事業者においては後継者不在問題も深刻です。

M&Aはそうした経営課題を解決する手段として有効であり、売り手・買い手ともに積極的な態度でM&Aを検討することが今後の花屋経営にとって大きな鍵のひとつとなるでしょう。

(執筆者:相良義勝 京都大学文学部卒。在学中より法務・医療・科学分野の翻訳者・コーディネーターとして活動したのち、専業ライターに。企業法務・金融および医療を中心に、マーケティング、環境、先端技術などの幅広いテーマで記事を執筆。近年はM&A・事業承継分野に集中的に取り組み、理論・法制度・実務の各面にわたる解説記事・書籍原稿を提供している。)