M&Aにおける表明保証保険とは、表明保証違反により当事者が被る損害をカバーする保険です。この記事では、公認会計士が表明保証保険の仕組みやメリット、手続きの流れを図解でわかりやすく解説します。(公認会計士 西田綱一 監修)

表明保証とは、契約の一方の当事者が他方の当事者に対して、契約の対象についての事実関係又は法律関係に関して、ある時点で、その真実性と正確性を表明し、保証することです。

言い換えると、売主(又は買主)が買主(又は売主)に対して、契約の対象に関する様々な事実と法律関係について、正確であり真実であると示し、保証することです。

表明保証の重要性について、ある企業を買収するための株式譲渡を例に考えてみます。

この取引において売買の対象となっているのは、直接的には、M&A対象企業の株式です。

しかしより本質的には、M&A対象企業の株式を売買することで、M&A対象企業自体とその事業が売買されていると考えることができます。

そのため、仮にM&A対象企業の株式について特に大きな問題がなくても、M&A対象企業自体とその事業の価値を減らすような事実が生じているのであれば、そのリスクを売主と買主のどちらが負担すべきであるかという問題が生じます。

買主は、M&A対象企業自体とその事業の価値を減らすような事実が発生していないかどうかを、デューデリジェンスなどを通じて、把握します。

しかし、デューデリジェンスにかけられるコストは限定的であるのが通常であるため、M&A対象企業自体とその事業についての情報をより多く持つのは売主です。

そのため、買主は売主が開示した情報やデューデリジェンスなどを通じて得た情報が真実であり正しいことについて、売主が保証してくれれば、リスクを回避できます。

一方、売主は、通常、買主が情報を知らないリスクによりM&Aの対価が減額されるのを避けたいと考えます。

そのため、買主が把握できていないM&A対象企業自体とその事業の価値を減らすような事実は存在しないと表明保証してでも、適正な対価でのM&Aを希望するケースが多いです。

以上、買主と売主とで、M&A対象企業自体とその事業についてのリスクを分配する役割を果たすことが表明保証の重要性であると言えます。

さらに、表明保証には、売主に情報開示を促す機能、買主にクロージングの回避する権利を与える機能、買主の売主に対する補償の請求の土台となる機能もあります。

デューデリジェンスによって法令違反等の事実が発見された場合には、その事項を表明保証の範囲外とするため、契約の添付書面の形式(これを「Disclosure Schedule」と言います)にまとめて記載するケースがあります。

このDisclosure Scheduleは売手によって作成されますが、買主にとっては、このDisclosure Scheduleでの記載によって、デューデリジェンスによって発見されなかった事実を知ることができるというケースもあります。

こういった意味で、表明保証には売主に情報開示を促す機能があると言えます。

一方の当事者に表明保証違反があった場合、他方の当事者の対応としては、クロージングを行なわない、クロージング後に補償を求める、契約を解除する、という対応が考えられます。

一方の当事者に重大な表明保証違反があった場合、他方の当事者としてはクロージングを希望しないことが想定されます。

こういった事態に備えて、重大な表明保証違反がないことを、クロージングの前提条件として定めておくケースがあります。

このケースでは、もし重大な表明保証違反があれば、クロージングの前提条件が満たされないとして、クロージングは行なわれないことになります。

これが表明保証の買主にクロージングの回避する権利を与える機能です。

ただしクロージングが回避された場合でも、重大な表明保証違反が正された後にクロージングを行なうか、クロージングは行ない、補償を求めるという流れになることもありえます。

一方の当事者に表明保証違反があったけれど、重大ではなくクロージングは行なえる程度の違反であった場合には、違反した当時者が他方の当事者に一定の補償を行なう方法か、補償すべき金額を売買価格から引くという方法が考えられます。

これは表明保証の買主の売主に対する補償の請求の土台となる機能です。

この補償請求を担保する方法として、今回のメインテーマである表明保証保険が近年注目を集めています。

表明保証保険について、詳細は後述します。

一方の当事者に重大な表明保証違反があった場合、クロージングまでであれば契約を解除できる旨を定めるケースもあります。

このケースでは、重大な表明保証違反の範囲が問題となることが考えられるため、客観的な基準を定めるべきです。

仮に一方の当事者に重大な表明保証違反があった場合、他方の当事者としては、契約を解除するか補償請求を行なうかを選択できます。

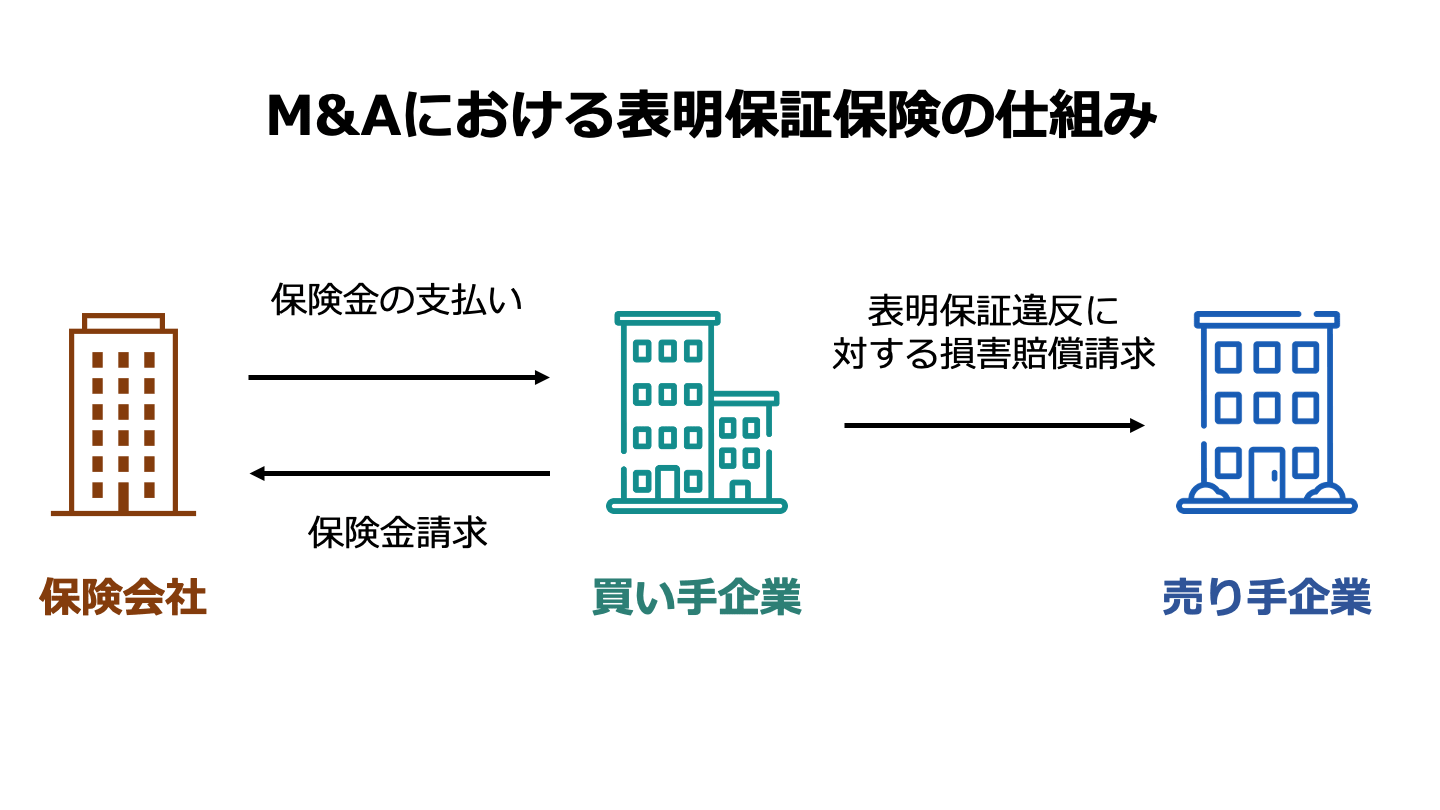

表明保証保険は、M&A契約で行なわれる表明保証についての違反に基づき、当事者が被る損害をカバーする保険です。

例えば、M&A契約において簿外負債は無いと売主が表明保証した場合を考えてみます。

この場合、仮にクロージング後に簿外負債が見つかった場合、通常は、買主は売主に対して補償を請求します。

しかし表明補償保険に加入していた場合には、売主ではなく保険会社に補償を請求することになります。

表明保証保険には売主用表明保証保険と買主用表明保証保険とがあります。

売主用表明保証保険と買主用表明保証保険とには、以下のような違いがあります。

売主が表明保証違反を認識しながら事実と異なる表明保証をしていた場合には補償の対象にはなりません。

一方、このような表明保証違反であっても、買主が表明保証違反であると認識していなかった場合は補償の対象になるなど、補償の範囲に違いがあります。

また、売主用表明保証保険では、買主による補償請求がなされていることが保険会社による補償の前提になります。

他方、買主用表明保証保険では、売主に補償請求をせずとも、保険会社に補償してもらうことが可能です。

実務では、売主用表明保証保険より買主用表明保証保険が利用されるケースが多いです。

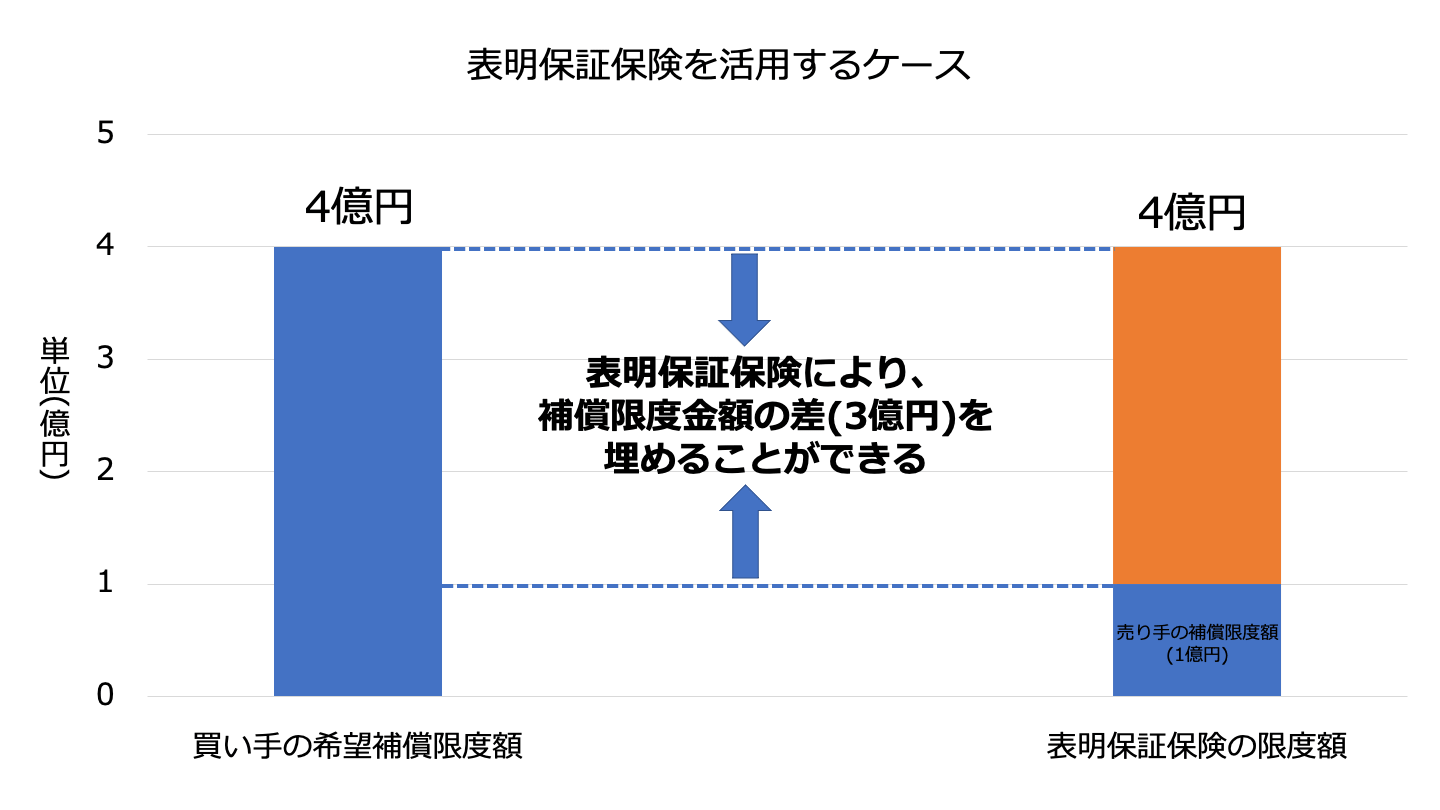

表明保証保険の仕組みとして、保険金の上限額はM&A対象企業の企業価値の約10~20%であることが多いです。

また、保険料は保険金の上限額の約1~3%となるケースが考えられます。

通常、保険金の上限額をM&A契約の補償上限額と一致させる必要はないと考えられています。

保険期間としては、一般的に、M&A契約で補償請求ができる期間とは別個の期間を設定することも可能です。

もちろん、M&A契約で補償請求ができる期間と一致させることも可能です。

また、表明保証全体で保険期間を決定することも、表明保証の項目ごとに設定することも可能です。

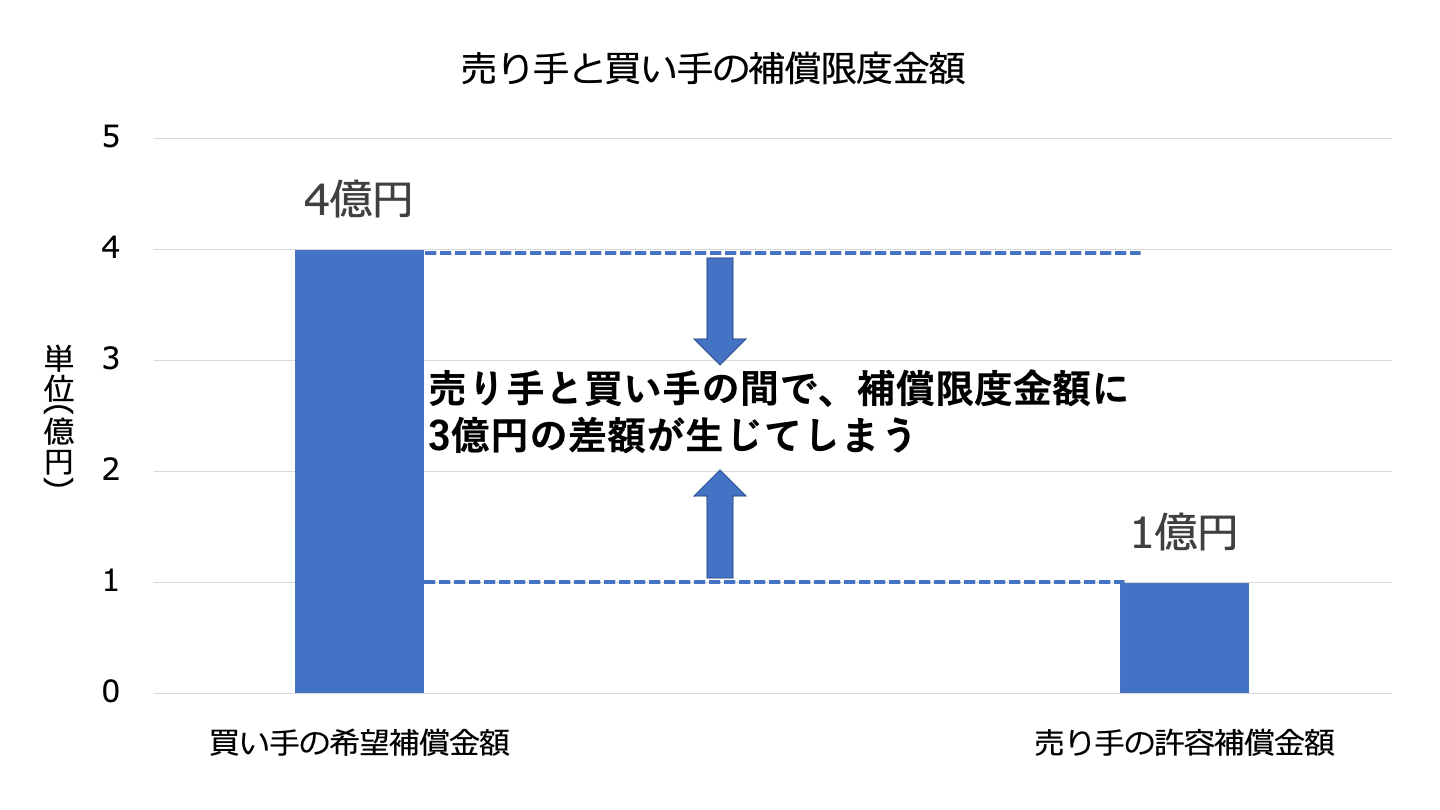

M&Aで表明保証保険を利用するメリットですが、まず売主と買主との共通のメリットとして、表明保証違反の補償に関する上限額や補償期間などの条件について、売主と買主との考えの隔たりが大きい場合に、表明保証保険を用いると隔たりを埋め、交渉が円滑化できることが挙げられます。

以下では、買主と売主とに分けて、メリットを説明します。

買い手のメリットをまとめると以下のとおりです。

売り手が得られるメリットをまとめると以下のとおりです。

エスクローとは、金融機関等の中立的な第三者(「エスクローエージェント」と呼ぶ)に、売買価格の一部を預託し、売主と買主との利害調整を行なう仕組みのことです。

実務上は、買収代金の一部を売主名義の定期預金という形で金融機関に預託し、当該定期預金に買手が一定期間、質権を設定するケースが想定されます。

表明保証保険を利用しない場合は、表明保証違反に備えて、買主はエスクローエージェントに売買対価の一部を預託することが多いです。

しかし表明保証保険を利用すれば、エスクローの設定を行なう必要がなくなり、早期に売主は売買対価を得ることができます。

ここまで、表明保証および表明保証保険の概要を説明してきました。

ここで、表明保証について更に詳しく説明します。

表明保証は一般的には、「売主(又は買主)は、買主(又は売主)に対し、本契約締結日及びクロージング日において、以下の事実が真実かつ正確であることを表明し、保証する」というような文言で示されます。

その上で、具体的に、当事者が表明保証する内容を記載する形式になることが多いです。

売主としては、契約締結日に関して、事実関係や法律関係について、表明保証できるのが通常です。

一方、契約締結日から見てクロージング日は一定期間離れた未来なので、事実関係や法律関係について表明保証するのは、大きなリスクとなります。

そのため、売主側としては、

などの交渉をすることが考えられます。

一方、買主側としては、クロージング日において、企業価値が維持されているべきであるという考えを元に交渉を行なうことになるでしょう。

表明保証を大きく2つに分けると、当事者に関する表明保証とM&A対象会社に関する表明保証とに分けられます。

当事者に関する表明保証については、当事者が有効に設立されていることなどを表明保証することになります。

M&A対象会社に関する表明保証については、組織・財務・資産などに関して行なわれることになりますが、実際に具体的にどういった項目にわたるのかは、個々のM&Aごとに様々です。

近年、特に注目されるトピックとして、反社会的勢力との関係がないことを表明保証するケースが考えられます。

また米国の連邦法である連邦海外腐敗行為防止法(一般にFCPAと呼ばれます)に違反していないことについて、表明保証するケースも想定しておいた方が良いでしょう。

近年FCPAに基づく外国公務員に対する贈賄行為を取り締まりが強化されており、その対象は、米国企業のみならず、米国外企業も含まれています。

日本企業も対象となりうることに注意してください。

一般的に、買主としては、表明保証の範囲をできる限り広げ、クロージング後に問題が生じた場合には一定の補償を求めようとすることが想定されます。

一方で、売主としては、できる限り表明保証の範囲を狭くし、クロージング後に責任を問われる範囲を限定しようとすることが想定されます。

表明保証の範囲の制限として、表明保証の対象を重要なものに限定する場合があります。

1つの例としては、計算書類に関する表明保証について、「計算書類は、作成基準日の会社の財政状態などを、全ての重要な点において、適正に表示している」と定めるようなケースです。

また別の例としては、コンプライアンスに関する表明保証において、「会社は、適用される全ての法令等を遵守している。ただし、軽微な違反は除く」と定めるようなケースがあります。

表明保証の対象を重要なものに限定する理由は、売主としては、些細な違反を理由に買収を断念されては困るからです。

そしてこういった規定において、何が重要のものにあたるのかの判断は、個々のM&Aごとに様々です。

また「知る限り」「知りうる限り」「合理的に知りうる限り」といった文言を追加することによって、自ら把握している範囲では正しいことを保証するという形にするケースがあります。

例えば、契約に関する表明保証において、「会社による債務不履行又は義務違反、契約の無効・取消・終了事由、期限の利益喪失自由、契約条件の変更等の原因となりうる事由は、本契約等の締結及び履行を除き、発生しておらず、会社が合理的に知りうる限り、そのおそれもない」と定めるようなケースです。

このようなケースにおいて「そのおそれもない」ことまで表明保証し、将来のことでその発生を知らない場合にまで責任を負うのは、責任の範囲が広すぎると言えます。

そのため表明保証をする当事者としては、「知る限り」等の文言により、責任の範囲を限定するよう交渉を行なうことになります。

実務上は、具体的に「どの人物」が「知る限り」なのか、人物を限定するなどの対応が考えられます。

表明保証保険では、補償対象とならないケースがあります。以下に補償対象とならないものの例を挙げます。

表明保証保険においては、保険会社に保険引き受けの依頼を行なってから実際に保険が発効されるまでに3~4週間かかると考えておきましょう。

M&Aで表明保証保険を活用するための具体的な手続きは、以下の流れで進めます。

まず保険契約者が保険会社に引き受け依頼をします。

次に、保険契約者と保険仲介者(ブローカー)と保険会社との間で秘密保持契約を結びます。

その後、インフォメーションメモランダム等を保険会社に送ります。それらを元に概算見積書を保険会社が発効し、保険契約者に渡します。

保険会社から最初に提示される概算見積書には、通常、保険金額や保険料等が記載されます。

引受審査を申し込んだ後は、保険会社との間で、保険会社が引受審査をする際に選任する弁護士等の費用の支払いに関するExpense Agreementの締結が必要になります。

Expense Agreementが締結された後は、たとえ保険契約の締結に至らなかった場合でも、保険会社が選任した弁護士等の費用は、引受審査を申し込んだ会社が負担することになります。

保険会社にデューデリジェンスでの開示資料やデューデリジェンス・レポートや契約書のドラフトなどを送ります。

それらを元に保険会社は質問書を作成するので、保険契約者はそれに回答します。

2.迄を経て、保険会社から保険契約の案が送られてきます。

保険内容に不満がある場合は交渉を行ないます。交渉がまとまったら、保険契約を締結します。

ここまで、M&Aにおける表明保証保険について、解説してきました。

表明保証保険の仕組み・メリット・手続きなどについて、よくイメージできたという方もいらっしゃることでしょう。

表明保証はM&Aにおいて重要なものであり、M&Aにおける表明保証違反に基づき当事者が被る損害をカバーする表明保証保険の役割は非常に大きいものです。

M&Aには専門的な知識や経験を必要とします。

スムーズに有効的なものとするため、是非、我々専門家にご相談ください。

今回の記事がM&Aに携わる皆様にとってお役に立てば幸いです。

(執筆者:公認会計士 西田綱一 慶應義塾大学経済学部卒業。公認会計士試験合格後、一般企業で経理関連業務を行い、公認会計士登録を行う。その後、都内大手監査法人に入所し会計監査などに従事。これまでの経験を活かし、現在は独立している。)