公認会計士 兼 経営者が語る 「M&Aを成功させるための3つの基準」

- 譲渡

株式会社井口工業 事業概要: 土木・舗装工事を主体とする建設業 本社所在地: 埼玉県上尾市 従業員数: 約25名(2021年9月時点) 売上高:約5.4億円 譲渡理由: 後継者不在

株式譲渡- 譲り受け

株式会社スイーピングサービス 事業概要: 清掃業・産業廃棄物収集運搬・処分業 本社所在地: 東京都西多摩郡 従業員数: 約50名(2021年9月時点) 売上高: 約6.2億円 譲り受け理由:事業成長のため

- 建設業

- 東京都

- 埼玉県

- 譲り受け企業

- 清掃業

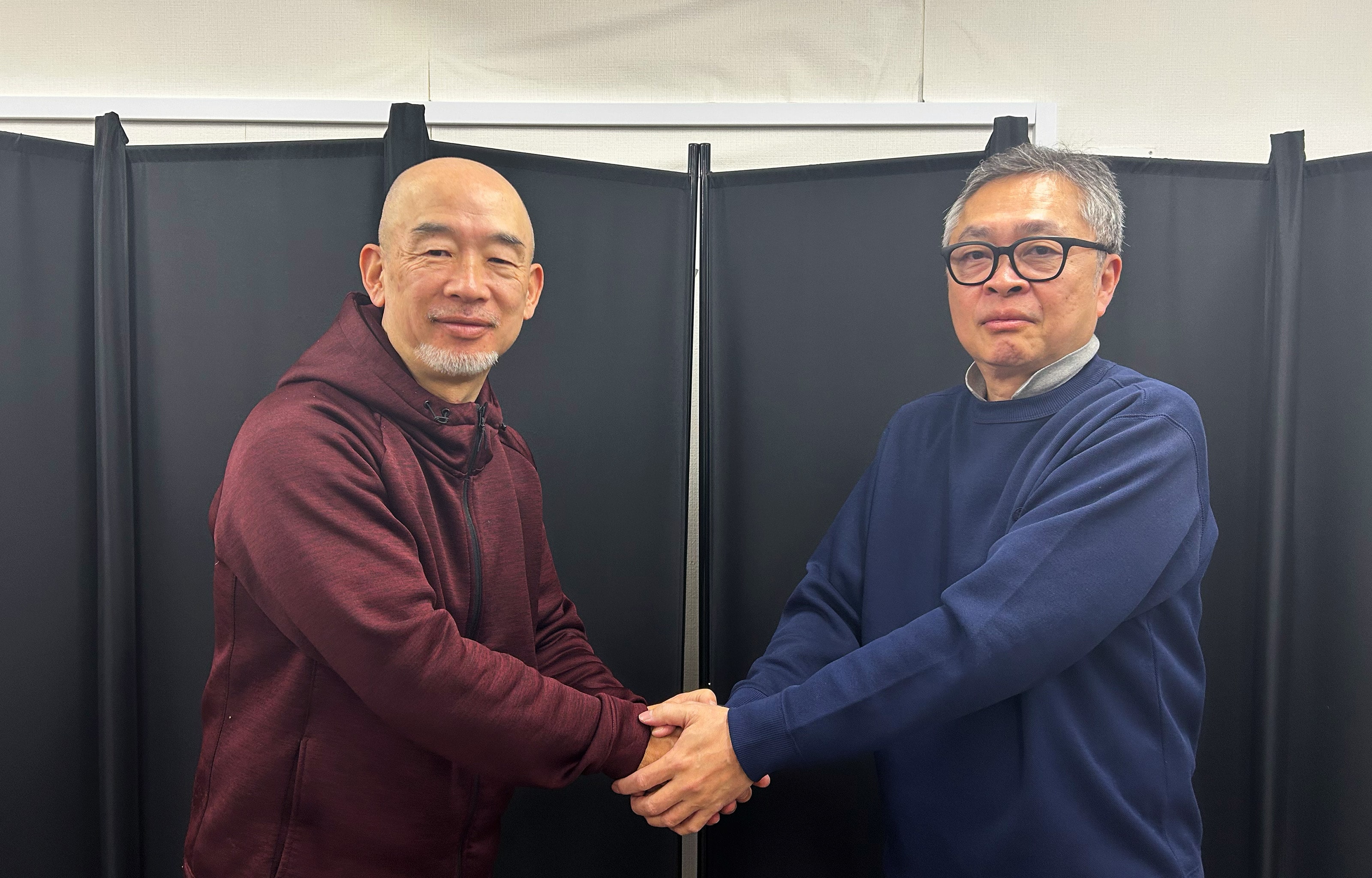

今回の成功事例に登場いただいたのは、経営者であり公認会計士でもある株式会社スイーピングサービス 代表取締役社長 田邉 昌志 氏です。後継者不在の建設業の企業を最初のやりとりから4カ月弱で譲り受けました。「M&A経営」にあたっては、数字から冷静に譲渡企業の経営状態を見極め、純粋な投資先としての適性を判断することが肝要だと言います。基準として挙げるのが「①投資として回収可能か ②社長の人柄 ③シナジー効果」です。優良企業を見つけ出せた背景には、M&Aサクシードを使った日常的な探索がありました。「M&A経営」を考える上で、示唆に満ちたインタビューとなりました。(2021年12月公開)

地方には、事業承継で悩む優良企業が数多くある

――スイーピングサービス様と譲渡企業の井口工業様の事業内容を教えてください。

スイーピングサービス 田邉 創業49年になります。父が興した会社を15年前に継ぎました。産業廃棄物処分業が主で、そこから発展して公園の清掃など社会インフラに近い業態で拡大してきました。売上の95%が官公庁です。安定性は抜群ですが、発展性はさほどありませんので、5年程前から「M&A経営」を積極化させて、これまでに3社を譲り受けました。日本の中小企業の実態を鑑みた時に、事業承継による社会貢献も合わせて考えています。

「後継者がいない会社」「経営内容の良い会社」をM&Aサクシードで継続的に探していたところ、井口工業様に出会えました。井口工業様は、一代で築き上げた、上尾市内で1〜2位を争う優良企業です。官公庁の工事がほぼ100%で、現場仕事という点では弊社とよく似ています。親和性が高く、今後の展開も協議しやすい。そこで譲り受けを決めました。

――M&Aの対象として建設業を選んだ理由を教えてください。

田邉 一時期の冬の時代が終わり、インフラの公共工事は最近上向いています。ここ5〜10年で台風等の自然災害が増えているため、国や地方自治体が予算をつけ始めています。安定した会社が多く、かつ上向きの業界だと言えます。

――優良企業である井口工業様がなぜ第三者承継を選んだのでしょうか?

田邉 井口社長は74歳と高齢になられ、後継者は親族の中にも社員にもいないということでした。

――建設業界では事業承継で悩まれている経営者が多くいらっしゃいます。

田邉 仮に従業員に継がせたくても、優良企業では株の取得問題が出てきます。黒字の場合、株の購入代金が高額になってしまい、工面できません。廃業も大変で、残余財産の清算・取得料もかかってきて、それも難しい。

M&Aで最も大事なのは「投資として回収可能かどうか」

――田邉様は公認会計士でもあります。その立場でM&Aを見た時、何を評価基準にしているのでしょうか?

田邉 経営者かつ公認会計士ですので、M&Aは得意分野だと思っています。譲り受け企業が知っておくべき流れも十全に把握しています。M&Aを人に任せて進める経営者もいるかもしれませんが、私は会社の事業内容をきちんと確認し、デューデリジェンス(譲渡企業調査)まで自分でやります。決算書から過去3年の数字まで全てシビアに見ます。

M&Aで重視する順番をつけると、①投資として回収可能か ②社長の人柄 ③シナジー効果、になります。「(田邉様は)M&Aアドバイザーの次くらいにログインされていますよ」とM&Aサクシードの担当者さんに言われるほど、M&Aサクシードで頻繁に譲渡企業の情報をチェックしています(笑)。バリュエーション算定(企業価値評価)は自分自身でできるので、井口工業様が純投資先として成立しているのはすぐにわかりました。

――「M&A経営」には、純投資としての視点が重要だと?

田邉 私はそうあるべきだと思っています。M&A仲介会社が、譲渡する会社の要望をそのままで譲り受け候補企業に提案することもあると聞いたことがあります。しかし、譲渡する会社は譲渡想定金額を正しく算出・評価できない場合もあり、要望の金額をそのまま譲り受け候補企業に伝えてしまうと、時には、齟齬が生まれてしまうこともあると思います。M&A仲介会社は相場感を譲渡する会社に伝える必要があると私は考えています。

――M&Aが日本全体の中小企業の浮沈を握っています。

田邉 M&Aは3分の1から半分くらい成功すればいいという人もいますが、やるからには必ず成功に持っていくべきです。

純投資として成立していれば、シナジー効果は必ず後からついてくる

――井口工業様が案件を掲載してから10日後に、田邉様が連絡し、その後4カ月弱でスピード成約しました。譲り受けに際して、印象に残ったことを教えてください。

田邉 井口社長が全社員を前にしたクロージングの際の出来事です。そこで社長が取り出したのはハーモニカでした。吹かれた曲に47年間の歴史を感じ、泣きそうになってしまいました。もともとは数字から入ったM&Aでしたが、心に残る経験をさせていただきました。

――PMI(M&A後の統合プロセス)の状況を教えてください。

田邉 非常に順調で、想定を上回る利益が出ています。一代で築き上げたオーナー企業で、今後変えていったほうがいいと思うところはありますが、拙速にことを起こすつもりはありません。5年ほどかけて確実・着実に変えていけばいいと思っています。

――現在は、どなたが陣頭指揮を取っているのですか?

田邉 スイーピングサービスの社員の中から社長を公募しました。私は人を信頼して任せるタイプなんです。社員自身で考えるという仕組みができているので、誰もびっくりしませんでした。

――シナジー効果をどこに見出していますか?

田邉 シナジー効果は初期段階では考えていません。なぜならシナジー効果は必ず後からついてくるからです。双方の会社とも、創業から約50年の間、生き残るために良いことを続けてきました。純投資として成立していれば、プラスはあってもマイナスに作用することはありません。

M&Aサクシードのアクセスが増えれば、日本のM&Aは変わる

――M&Aサクシードを頻度高く使っていただいています。

田邉 さまざまなM&Aプラットフォームがありますが、サクシードが最も見やすくて使いやすいですね。M&Aサクシードをはじめ、グループとして信頼できることもあり、最近は他のM&Aプラットフォームは使っていません。

――オンライン以外のフォローアップ体制はいかがですか?

田邉 サイトが現状で十分に使いやすいので、フォローの必要は感じません(笑)。

――M&Aを検討している経営者の皆様に一言お願いします。

田邉 日本は、売却価格1億円以下の中小企業M&Aは市場がまだ成熟していません。第三者承継を考えている経営者、特に高齢の方は、自分で考える前に銀行や仲介会社に全部お願いしてしまう傾向があります。それはもったいない。M&AサクシードというM&Aプラットフォームがあることをぜひ知っていただきたい。選択肢が飛躍的に増えます。M&Aサクシードのアクセスが今以上に増えれば、日本のM&Aの状況もきっと変わると思いますよ。

新着記事

成功事例

成功事例 成功事例

成功事例演劇業界をつなぐ、次の時代へのバトン。 異なる強みを持つ企業の出会い

成功事例

成功事例エンジニア起業から成長企業へ M&AがもたらすIPOという次のステージ

成功事例

成功事例福岡のスタートアップが拓く新たな可能性 。顧問税理士を通じ「お試しマッチング」を利用、大手企業へのグループイン

成功事例

成功事例スタートアップ×大手企業のM&A。最良の“仲間づくり” で成長戦略を実現

成功事例

成功事例「オンリーワンの技術」を持つメーカーを次代につなぐ。グループ化により日本の底力のある中小企業をつなぐM&A

成功事例

成功事例異業種M&Aが生んだ未来への成長戦略。譲渡企業「選択と集中」の事業譲渡と譲り受け企業「多角展開」のベストマッチング

成功事例

成功事例優れたITシステムをもつメンテナンス会社がグロース上場企業にグループ入り。互いの成長と効率化が実現!

成功事例

成功事例成長しているのになぜ譲渡? 答えは譲り受け企業からの高い評価とブランドの拡大戦略

成功事例

成功事例M&Aは選択肢のひとつ。本音のコミュニケーションでスピーディなIT企業同士のM&A

成功事例

成功事例M&Aで循環型社会の実現を加速させ、60年の歴史ある農業資材会社をIT化へ!

成功事例

成功事例障がい者支援事業者が大手企業のグループ入り。好業績をさらなる安定・拡大へ!